Акции: Нужны ли они Вам?

Акции: Нужны ли они Вам?

Зураб Баков

© Зураб Баков, 2020

ISBN 978-5-4498-9761-9

Создано в интеллектуальной издательской системе Ridero

Акции: Нужны ли они Вам?

В современной постсоветской России, внезапно возвращающейся к основам капитализма, вопрос об акциях чрезвычайно актуален, ибо в лексиконе советского периода слово «акция» стало архаизмом, не говоря уже о его содержании.

Эта небольшая книга написана для того, чтобы предупредить обычных людей от возможных ошибок при выборе акций и от финансовых потерь. Почему она столь скромная по размеру?

Вспомним слова бывшего президента США Вильсона, который остроумно заметил: «Если Вы хотите, чтобы вашу докладную прочитали, напишите ее на одной странице». Конечно, наши наблюдения не вписываются в жанр докладной. Скорее всего учтем известную всем истину: Время – деньги. Человек обычно читает в среднем 120—180 слов в минуту, и, чтобы читатель не потерял «много денег», постараюсь быть кратким в освещении поставленной проблемы выбора акций и специфики ценных бумаг и персональных инвестиций.

Книга специально написана простым языком, без использования сложной экономической терминологии. Часто экономисты используют жаргон для того, чтобы прямо не отвечать на вопросы. Делают они это оттого, что на многие вопросы зачастую есть разные ответы, и, как ни удивительно, все они правильные. Я думаю, Вы оцените моё желание написать просто о том, что является неопределенным или сложным. Люди ценят заработанный рубль больше, чем сэкономленный. Несмотря на это я надеюсь, что время, которое Вы потратите на данный анализ проблемы, будет эффективным вложением и позволит сберечь значительные средства.

Введение

Начать книгу я хотел бы с объяснения причин её создания. На момент написания данного материала инвестиции обычных граждан России в рынок акций растут с огромной скоростью. Некоторые называют это бумом, так как миллионы людей в России открыли брокерские счета. Этому способствуют несколько факторов, такие как снижение процентных ставок по банковским депозитам, налоговый вычет по счетам ИИС, а также реклама и различная информация на многочисленных Youtube каналах. С одной стороны, как финансисту и инвестору мне это нравится. С другой стороны, я вижу риски. К сожалению, института финансовых или инвестиционных советников в России почти нет. Есть зачатки данного рынка, но многие его участники пока не компетентны в достаточной мере. Поэтому пока спасение утопающих – дело самих утопающих. Но, как говорится, нам не привыкать. Данная книга будет построена на основе вопросов, которые каждый человек, собирающийся инвестировать в фондовый рынок должен задать себе.

Я не считаю себя крупным экспертом в области инвестиций, но у меня очень разнообразный круг общения, который позволяет увидеть, что далеко не все готовы начать инвестирование в акции компаний. Не каждый может быть бизнесменом, спортсменом и т. д. Здесь нет ничего зазорного правильно оценить свои цели и возможности. Инвестиции в акции – это только один из способов увеличить своё состояние. Причём этот способ не такой уж эффективный как многие думают. Об этом и другом Вы узнаете в данной книге, построенной на основе вопросов, которые должен задать себе человек перед решением осуществления инвестиций в акции компаний. Приглашаю уважаемых читателей к дискуссии. Ну, что ПОЕХАЛИ!

Какова Ваша цель инвестирования?

Как и в любом решении целеполагание является основным моментом. Чего мы хотим добиться инвестирую в акции? Самый распространенный ответ – это хотим заработать. Но это очень расплывчатый ответ. Сформулируйте четкую цель для себя. На данный момент я хочу от Вас этого. Цели могут быть очень разные, как и люди. От инвестирования в будущее следующих поколений до покупки машины. Часто это построение пассивного источника доходов, сбережения к пенсии и так далее. Все мы разные и находимся в разных жизненных обстоятельствах, поэтому только Вы сами можете создать и сформулировать цель. В дальнейших вопросах я часто буду возвращаться к Вашей цели. Если у Вас ещё она не достаточно сформулирована – остановите чтение. Не переживайте, я Вас подожду. Подумайте и возвращайтесь.

Первым делом надо следить за уровнем инфляции. Она постоянно отгрызает по чуть-чуть от Вашего капитала (в денежной форме). Не буду обсуждать её плюсы для экономики в целом. Для людей это не очень хорошая штука. Инфляция заставляет меня и Вас пытаться вложить денежные средства, чтобы спасти их. Есть много инструментов, которые позволяют «побить» инфляцию и даже немножко заработать. Например, депозиты в банках или менее рискованные облигации. Если хотим увеличить доходность, то это становится интересней. Больше доходности – больше риска. Конечно, бывают исключения из этого правила. В 2008—2009 годах, например, мы с большим удивлением обнаружили, что облигации, обеспеченные ипотечными кредитами, оказались не такие уж низко-рискованные и по миру прокатился финансовый кризис. Предполагаю, что Вы тоже хотите получить более высокую доходность и об этом я попытаюсь дать некоторые советы в следующей главе, опираясь в известной мере на свои наблюдения.

Какую доходность Вы ожидаете?

Я столкнулся с тем, что многие начинающие инвесторы смотрят на фондовый рынок через розовые очки. Я не могу ответить на вопрос какую доходность они ожидают, но она явно выше того, что было ранее. Если смотреть на историческую доходность американского фондового рынка используя индекс S&P 500 (500 крупнейших компаний США), то можно сказать, что доходность была 11% (c 1957 по 2018). Но, как всегда, есть много «но». Один из них – это инфляция, которую мы затрагивали чуть ранее. Большая историческая доходность связана с высокой инфляцией в прошлые десятилетия. Скорректированная доходность (за вычетом инфляции) за тот же самый период уже будет меньше 8%. Очень большую роль имеет какой период времени Вы берете. Отрезок в 10 лет кажется продолжительным, но это не так. В последующих главах Вы поймете почему. Акции – это часть бизнеса компаний, и эти компании в целом зарабатывают деньги. Какой-то бизнес быстро развивается, какой-то испытывает трудности. Для нас, инвесторов, всегда стоит вопрос, сколько мы готовы за это заплатить? Для этого финансисты часто используют показатель P/E. Этот показатель можно объяснить достаточно просто. Сколько рублей мы готовы заплатить за один рубль чистой прибыли компании. Как и в любом упрощении этот показатель не очень хорошо работает в частных случаях. Не думаю, что можно выбрать компанию только по этому показателю. Зачем я его здесь привел? Я думаю, что он хорошо отображает весь рынок. Этот показатель для S&P 500 на конец 2019 года составляет ориентировочно 24. В другом виде 4% средняя рентабельность 500 крупнейших компаний США. Но, как всегда, есть много «но» и в данном случае. Этот показатель не учитывает долговую нагрузку, да и бухгалтерская прибыль тоже имеет множество изъянов. Если честно, у меня для себя нет четкого ответа про будущую доходность, но есть понимание, что эта цифра скорее всего не будет многократно превосходить инфляцию.

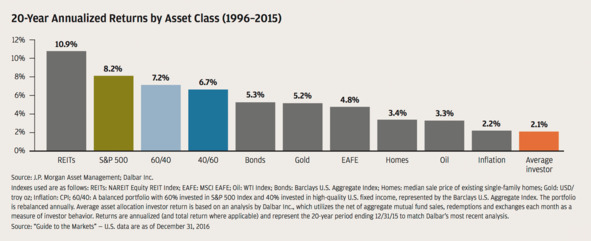

Для профессионалов финансового рынка возможности неподготовленных индивидуальных инвесторов очевидны. Как указано в графике средний непрофессиональный инвестор едва покрывает инфляцию.

https://www.jpmorganchase.com/corporate/annual-report/2016/ar-ceo-letter-mary-callahan-erdoes.htm

Я хочу, чтобы Вы поняли из этой таблицы следующее: историческая доходность, которую Вам обычно указывают блоггеры, не учитывает инфляцию. Доходность очень сильно скачет. Даже инвестирование на долгий срок 10 лет не спасает от потери денег. Если рассматривать данные за прошлые годы по американскому рынку, то в 21% случаев Вы бы потеряли деньги, то есть получаете меньшую доходность, чем инфляция. Надо также учитывать, что эти данные по рынку США. Экономика США росла быстрее, чем многие экономики мира, и это, как попутный ветер, помогает рынку ценных бумаг. Что же относительно облигаций? Инвестиции в облигации США, конечно, дают меньшую доходность, но заработали бы Вы меньше инфляции только в 15% случаев. Есть облигации США, которые привязаны к инфляции, где предполагается отсутствие потерь в принципе, но и существенного заработка тоже.

Часто Вы можете услышать другую разновидность доходности вложений в акции. Звучит она обычно так: «Вы бы могли заработать энное количество денег, если бы купили несколько акций компании Х». Речь идёт, скорее всего, о быстрорастущей молодой компании. Как всегда, это только часть правды. Есть интересное исследование про данные компании. Если вложить деньги в акции всех аналогичных компаний, то часть из них сильно вырастет в цене, а остальные обанкротятся или сильно упадут. В сумме результат будет не впечатляющим. На данный момент Вы уже имеете чёткую цель и понимаете, что потенциальная доходность инвестиций в акции не такая уж значительная, если учитывать инфляцию.

Какой срок инвестирования?

Срок инвестирования – это самый важный вопрос, который Вы должны задать себе. Рынок акций является ликвидным рынком, то есть Вы можете легко продать свои активы. Интересно, что это преимущество, на мой взгляд, является самой большой проблемой частного (индивидуального) инвестора. Возможность продать есть почти всегда, но экстренные продажи обычно приводят к потерям в долгосрочной перспективе. Чем дольше срок, тем больше вероятность получить доходность близкую к исторической. Это будет звучать очень экстремально для российского читателя, который привык жить в краткосрочной перспективе, но самый лучший горизонт инвестирования это «по жизненно» или навсегда. Я объясню: капитал, который передается от поколения к поколению, приносит более прогнозируемый результат. Это как ювелирные изделия бабушки, которые переходят от поколения к поколению.

Эффект сложного процента позволяет приумножить капитал. Про сложный процент говорят многие блоггеры, и это самое ценное из того, что они сообщают. Идея простая. Если Вы не забираете проценты, дивиденды или прибыль, а инвестируете обратно, то капитал растёт гораздо быстрее. Этот эффект очень заметен на большом горизонте времени. Не знаю, есть ли у Вас возможности или желание инвестировать на столь долгий срок, но хочу донести немного иную мысль. Продолжительность «просадок» (убытков) может быть очень долгой. Можно привести и исторические примеры. США с 1970 по 1980 индекс S&P500 скорректированный на инфляцию показал убыток в 1.4% годовых. Еще более экстремальный пример: Японский индекс Nikkie 225. Допустим, Вы купили фонд, привязанный к индексу в декабре 1989 года. Индекс тогда составлял 38,915 пунктов. Через 19 лет в феврале индекс составляет 7,568 пунктов. Но мы не сдаёмся, так как придерживаемся стратегии «купил и держи». На конец 2019 года индекс составляет 23,656 пунктов. Конечно, это не совсем репрезентативный пример. Указан очень неудачный «вход» на пике в рынок, который оказался ещё и не растущем на протяжении многих лет рынке. Зачем привожу этот пример? Инвестиции в акции – это инвестиции в бизнес и экономику страны. У Вас должна быть возможность ждать долго и возможность пережить убытки. Если это бизнес, то риски потерять деньги есть всегда.

Итогом данной главы является то, что Вы можете иметь краткосрочные или среднесрочные планы для инвестирования, но в реальности срок, на который Вы инвестируете, решает рынок, если Вы не готовы выйти с убытками или низкой доходностью. Рассматривайте это как бизнес. Его легко начать, легко продать, когда всё хорошо, и очень убыточно пытаться продать, когда он не удачен. Периоды роста и падения могут быть очень продолжительными. Плавно мы перейдём к следующему вопросу.

Ваш возраст?

Из предыдущего вопроса вытекает следующий. Как говорит статистика, продолжительность жизни в России в 1960 году была 66 лет и выросла до 72.7 в 2017 году. Для правильного планирования своих средств есть даже профессия – советник по финансовому планированию. Уверен, что правильное планирование даст больше эффекта, чем инвестирование в акции для большинства читателей. Так зачем нам надо учитывать возраст? Исходя из количества лет трудовой деятельности у Вас впереди и зависит Ваша стратегия инвестирования. Если Ваша цель накопить на пенсию, то чем ближе она, тем меньше Вы должны рисковать Вашими сбережениями. Если Вы молоды, не обременены кредитами и терпеливы, то инвестиции в акции – это, возможно, для Вас. Смысл в том, что, находясь на начальном этапе трудового пути, Вы имеете шанс на ошибку. Скорее всего, у Вас нет капитала, а инвестиции будут осуществляться из части заработной платы на регулярной основе. И самое главное, суммы относительно Ваших будущих доходов небольшие, но для Вас они сейчас существенные. Это заставит Вас инвестировать с осмотрительностью, но, в случае ошибок, вряд ли приведут к драматическим событиям.

Если Вы среднего возраста, то Вы в самой рисковой группе. И здесь больше индивидуального. Баланс между риском, ожидаемыми доходами и неопределенностью. Если Вы относитесь к этой возрастной группе, то самый главный совет – Вам надо быть очень осторожным. Не начинайте высоко рискованные стратегии. Я не вижу смысла в инвестировании в такие низко рискованные инструменты как облигации, но и не могу советовать покупку акций на всю сумму. Наверное, усредненный вариант – это иметь активы в недвижимости, инвестиции в акции и индексных фондах и иметь подушку безопасности на депозите. В будущем постепенно переходить к облигациям или депозитам. Две частые ошибки, которые делают люди среднего возраста. Первая: они предполагают, что смогут работать эффективно достаточно долго, не задумываются о пенсии и живут сегодняшним днём. Вторая ошибка – не могут знать, сколько они проживут на пенсии и часто недооценивают необходимую сумму сбережений. Как правило, продолжительность жизни увеличивается, и слишком быстрый переход на консервативные методы сбережения может уменьшить потенциальную доходность.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Вы ознакомились с фрагментом книги.

Для бесплатного чтения открыта только часть текста.

Приобретайте полный текст книги у нашего партнера:

Всего 10 форматов