Вертикальный предел.

Облигация залоговая – один из видов ценных бумаг, котируемых на бирже. Связана прежде всего с проведением операций по ипотечным кредитам.

Облигация кассовая – способ самофинансирования банков для проведения ипотечных операций и кредитования экспорта. Такие облигации выпускаются на 3-8 лет (среднесрочная облигация).

Облигация оптированная – обязательство с правом на опцион – когда в течение определенного срока вы можете подписать либо нет облигацию с заранее фиксированной стоимостью.

Наибольший интерес для инвесторов и спекулянтов представляют конвертируемые облигации.

Облигация конвертируемая – облигация, которую при определенных условиях можно обменять на акцию выпустившей облигацию фирмы (банка). В условиях эмиссии оговаривается пропорция обмена облигации на акции. Например, одна облигация обменивается на три акции.

Конвертируемую облигацию можно рассматривать как обычную облигацию с бесплатной возможностью ее замены на заранее определенное количество акций (в случае с корпоративными облигациями) или на эквивалентное количество других облигаций (в случае с государственными облигациями).

Следует заметить, что это право или возможность не может быть использовано компанией-эмитентом, и конвертирование может быть произведено компанией-эмитентом только по просьбе владельца облигации.

В связи с тем, что эти облигации предоставляют такое бесплатное право, ставка купона по ним обычно бывает ниже, чем по обычным облигациям. Следовательно, компания-эмитент имеет возможность приобрести более дешевую форму заимствования и может надеяться на то, что ей никогда не придется погашать заем, который может быть конвертирован в акции, если цена акции достаточно выросла.

Тем не менее, инвестор первоначально будет получать по конвертируемым облигациям более высокий доход, чем по обыкновенным акциям, но поскольку условия конверсии обычно устанавливается на уровне, превышающем цены по долевым инструментам на 20—25%, то владелец облигации сможет воспользоваться только лишь частью общей суммы увеличения цены акции. Следовательно, рыночная стоимость таких облигаций будет расти с ростом цен акций, но они будут защищены от падения стоимости фиксированной процентной ставкой по облигациям.

Обычно такие облигации разрешается конвертировать примерно через пять лет, и они имеют фиксированные конверсионные ставки на период, оставшийся до момента погашения.

Облигации торгуемые на бирже обладают тремя показателями, номинал, ставка купона и курсовая стоимость. Номинал – это, как правило, цена погашения. Более правильно будет звучать так, при погашении бумаги инвестору выплачивается сумма, равная номиналу.

Доход по облигации определяется величиной выплат по купону. Купон представляет собой определенный процент. Как правило, это процент от номинала облигации. Например, номинал облигации 1000 руб., купон 10%. Чтобы узнать величину купона в рублях, необходимо рассчитать простую пропорцию, величина номинала делиться на 100% и умножается на величину купона. Так в примере 10% от номинала составит 100 руб.

Значение купона объявляется в расчете на год. Выплаты купонного дохода могут быть раз в год, полгода и квартал.

Вернемся к нашему примеру.

Величина купона в рублевом эквиваленте 100 руб. В случае выплаты купона два раза в год инвестор раз в пол года получает 50 руб. Соответственно при выплате купона по квартально, сумма делиться на четыре части, т.е. раз в квартал по 25 руб.

Любая бумага, торгуемая на бирже, имеет свою курсовую цену. В ситуации с облигациями очень явственно можно наблюдать моменты, когда облигация торгуется либо выше, либо ниже наминала.

Вы как спекулянт можете приобрести облигацию ниже наминала. Эта ситуация называется покупка с дисконтом. Можно приобрести облигацию выше наминала – покупка с премией.

Пример:

Облигация номиналом 1000 руб.(100%) продается на рынке по цене 990 руб. (99%) – Дисконт 10 руб.

Облигация номиналом 1000 руб.(100%) продается на рынке по цене 1010 руб.(101%) – Премия 10 руб.

Торгуя, через какого либо брокера вы, используя торговый терминал, всегда сможете получить максимум необходимой вам информации. Если торговый терминал брокера это позволяет в полной мере, см. рис 3.2.1.

Рисунок 3.2.1 – Пример отображения облигаций в торговом терминале.

На рисунке видно, что котировки облигации даны в процентах, а не в рублях. Номинал бумаги принимается за 100%. Для того чтобы по котировке рассчитать стоимость облигации в рублевом эквиваленте, необходимо проделать те же математические вычисления, что описывались ранее, при вычислении купона.

Пример:

Номинал облигации равен 1000 руб., цена – 98%. Стоимость облигации 980 руб..

Изменение цены облигации измеряют в пунктах. Один пункт равен 1%.

Пример:

Цена спроса на облигацию 90%. Цена предложения 95%. Разница цены спроса и предложения составляет 5 пунктов. Или говорят, спрэд пять пунктов.

Легко догадаться, что наиболее интересный способ заработать на облигационном рынке, это купить с дисконтом. И дождаться погашения по номиналу. При этом весь период еще и получать купонный доход. Поскольку доход по купонной облигации, это чаще всего сумма двух слагаемых: купонных платежей и величины скидки или величины премии.

Пример:

-Покупка с дисконтом.

Инвестор приобрел облигацию с датой погашения через год номиналом 1000 руб. и купоном 10% за 980 руб., т.е. с дисконтом. На момент погашения он получит 100 руб., купонную выплату. Облигация погашается по номиналу. Дисконт составил 20 руб. за счет разности между номиналом и уплаченной ценой.

Общий доход составил 120 руб.

-Покупка с премией.

Инвестор приобрел облигацию с датой погашения через год номиналом 1000 руб. и купоном 10% за 1020 руб., т.е. с премией. На момент погашения он получит 100 руб., купонную выплату. Облигация погашается по номиналу. Премия составила -20 руб. за счет разности между номиналом и уплаченной ценой.

Общий доход составил 80 руб.

Доходность облигации измеряется в процентах. Изменение доходности измеряется в базисных пунктах. Базисный пункт – это одна сотая часть процента. В одном проценте насчитывается 100 базисных пунктов.

Пример:

Доходность облигации выросла с 10% до 10, 5%. Говорят, что доходность увеличилась на 50 базисных пунктов.

При торговле на бирже вы заметите одну особенность, чем надежнее эмитент, тем меньший купонный доход приносит его облигация, и наоборот менее надежный эмитент вынужден искать кредитные средства под более высокий процент, более высокую ставку купона.

Кроме величины купонного дохода, стоит обратить внимание на период времени, на который выпускается облигация различными эмитентами. Этот период ограничивается экономическими условиями рынка и предприятия. Крупная компания может обеспечить выпуск облигаций с длительным сроком обращения, при относительно высокой ставке купонного дохода, хотя обычно они стараются этого не делать. Небольшая фирма может выпустить облигации только на малый срок. Т.к. обладает большим кредитным риском по сравнению с крупным эмитентом. Но она должна обеспечить по облигации очень высокий купонный процент. А это делает такой заем экономически нецелесообразным. Основная разница между крупной и мелкой компанией – поведение в кризисной ситуации и способность привлечь средства инвесторов, под большой процент, но на малый срок.

Легко догадаться что, как и акции облигации могут обладать определенным рейтингом привлекательности для инвестора. Присвоенный рейтинг дает представление инвестору о способности эмитента выполнять в срок свои обязательства по облигациям.

Для примера рассмотрим уже известную, по разделу акций, рейтинги компании «Standard & Poor»:

– AAA (наивысший рейтинг);

– АА (очень высокий);

– А (высокий);

– ВВВ (приемлемый);

– ВВ (немного спекулятивный);

– В (спекулятивный);

– ССС-СС (высоко спекулятивный);

– С (проценты не выплачиваются);

– D (банкротство);

Более тонкие различия в уровнях рейтинга обозначаются символами «+» и «-», например, АА+.

3.2.1. Спекуляция облигациями.

Портфель инвестора может состоять частично из облигации, а частично из акций. Ничто не мешает инвестору составить свой портфель на сто процентов из облигаций. Для спекулянта облигации можно рассматривать как наименее рисковый инструмент, приносящий сравнительно небольшой, но стабильный доход. В портфеле спекулянта облигации могут быть буферным инструментом, погашающим непредвиденные убытки от спекуляций.

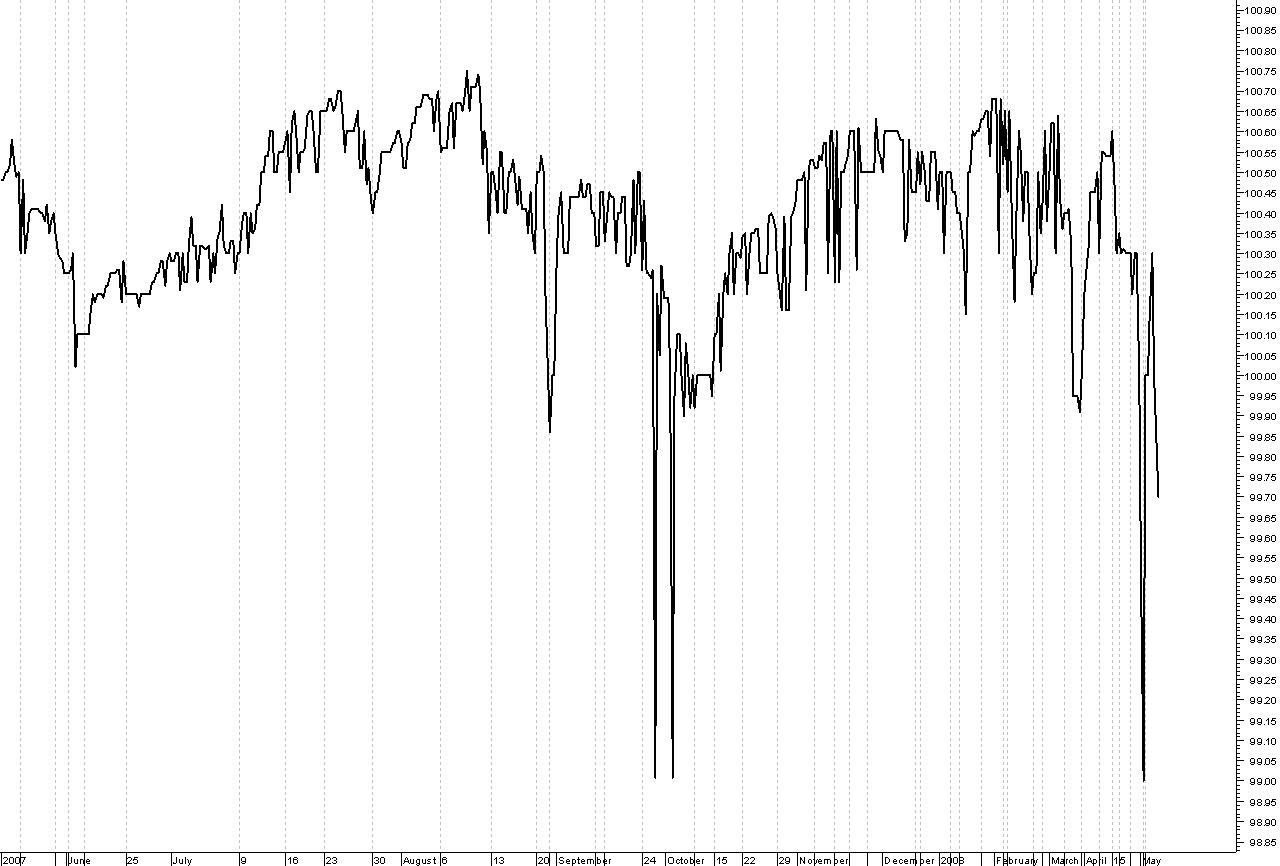

Облигации могут быть использованы как самостоятельный спекулятивный инструмент. Спекулятивная торговля облигациями производится по технике спекуляции акциями. Динамику изменения цены одной из реально торгуемых облигаций можно посмотреть на рис.3.2.2.

Рисунок 3.2.2 –Динамика изменения цены на облигацию известной компании за период с 15.05.07 по 14.05.08

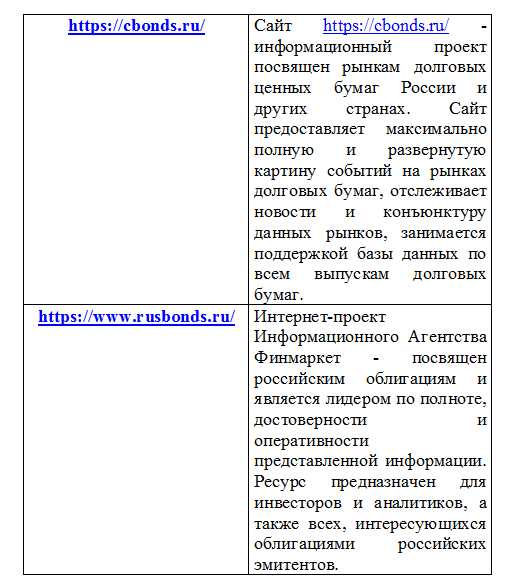

Более подробную информацию об эмитенте и выпускаемой им облигации можно найти как на Интернет сайтах бирж, так и на сайтах специализирующихся, на предоставлении информации по облигациям см. таб.3.2.1.

Таблица 3.2.1 – Информационные проекты, посвященные рынку облигаций.

Цель приобретения облигаций

Еще раз повторим, какие цели может преследовать трейдер, приобретая облигации:

– получение купонного дохода,

– получение дохода от приобретения с дисконтом,

– получение дохода от спекуляции облигациями,

– возможность конвертировать облигацию в акцию.

3.3. Производные инструменты.

В последующих двух разделах книги будут рассматриваться производные инструменты. Фьючерсные и опционные контракты. Структура каждого раздела будет примерно одинаковой.

3.3.1. Фьючерсные контракты.

Фьючерсный контракт – обязательство купить или продать определенный финансовый инструмент в определенную дату в будущем по определенной цене.

Актив лежащий в основе фьючерсного контракта называют базовым.

Любой фьючерсный контракт характеризуется следующими параметрами:

– определенное количество базового актива;

– дата исполнения контракта или дата экспирации;

– цена, по которой продавец согласен продать, а покупатель купить базовый актив в

будущем;

Покупатель фьючерсного контракта принимает на себя обязательство произвести покупку базового актива в определенный соглашением срок и по заранее оговоренной цене, зафиксированной в момент совершения сделки. Цену, по которой заключается контракт, называют страйк. Продавец фьючерсного контракта принимает на себя обязательство произвести продажу базового актива в определенный соглашением срок и по цене страйка. В качестве посредника и гаранта исполнения сделки выступает биржа (расчетная палата), которая берет с продавца и покупателя начальную маржу, что обеспечивает выполнение ими своих обязательств.

Для фьючерсов цена страйка совпадает с ценой заключения контракта.

В качестве базового актива могут использоваться:

– определенное количество акций;

– фондовые индексы;

– валюта;

– товары различных групп, торгуемые на бирже;

– процентные ставки.

Базовым активом фьючерса может быть только актив, который обращается на биржевом рынке и стандартизован.

Обычно все фьючерсные контракты торгуются на определенных торговых площадках – срочных секциях товарных, фондовых или валютных бирж либо на специализированных биржах, торгующих фьючерсами.

Фьючерсные контракты могут быть поставочными или расчетными.

Поставочные – это контракты, которые допускают физическую поставку базового актива. Вопрос о возможности допустить или не разрешить поставку решается конкретной торговой площадкой в зависимости от вида базового актива. Если торговая площадка не разрешает поставку базового актива, то фьючерс называется расчетным (или беспоставочным) и стороны в момент исполнения контракта получают разницу между ценой страйка и расчетной ценой базового актива на данный момент.

Например, фьючерс на индекс может быть только расчетным, так как индекс поставить невозможно. Исполнение контракта называют экспирацией.

При запуске фьючерсного контракта в обращение биржевая площадка стандартизирует условия их торговли посредством составления спецификации фьючерса и ряда других нормативных документов.

Условия обращения фьючерсных контрактов включают в себя ежедневное начисление/списание вариационной маржи. Это подразумевает пересчет стоимости позиции по отношению к предыдущему периоду расчетов и либо списание со счета покупателя (продавца), либо зачисление на счет изменения в стоимости позиции.

Следует помнить, что фьючерсный контракт это обязательство, т.е. если вы заключили контракт, вы должны будете поставить или принять базисный актив, в случае если ваша позиция не будет закрыта на день поставки.

Биржа (расчетная палата) сама разрабатывает его условия, и они являются стандартными для каждого базисного актива. Биржа организует вторичный рынок данных контрактов.

Исполнение фьючерсного контракта гарантируется биржей (расчетной палатой). После того как контракт заключен, он регистрируется в расчетной палате. С этого момента стороной сделки, как для продавца, так и для покупателя становится расчетная палата, т.е. для покупателя она выступает продавцом, а для продавца – покупателем.

Если участник контракта желает осуществить или принять поставку, он не ликвидирует свою позицию до дня поставки. В этом случае расчетная палата уведомляет его, кому он должен поставить или от кого принять базовый актив.

Как уже было сказано, фьючерсные контракты по своей форме являются стандартными. Кроме того, на бирже торгуются контракты только на определенные базисные активы. Фьючерсные контракты, позволяют: осуществлять реальные поставки, хеджировать1 открытые позиции и спекулировать.

Торговля фьючерсными контрактами.

В России торговля фьючерсами и опционами происходит в секции срочного рынка биржи ММВБ. Но это не единственная площадка, где торгуют производными инструментами. В качестве базовых активов фьючерсных контрактов используются акции корпоративных эмитентов, фондовые индексы.

Производить покупку или продажу фьючерсного контракта можно только при посредничестве брокерской компании, которая является членом биржи. Для начала торговли производными инструментами необходимо открыть в расчетной палате счет. Далее на этот счет перечисляются денежные средства и начинается торговля (хотя, на данный момент, практически все брокеры уже предоставляют единый счет и доступ до всех площадок).

При открытии позиции, т.е. покупке или продаже контракта трейдер должен внести гарантийный взнос, который называется начальной или депозитной маржой (или гарантийное обеспечение). Величина маржи (гарантийного обеспечения) может составлять от 2-10% суммы контракта. Расчетная палата устанавливает размер маржи, в зависимости от величины наблюдавшихся дневных отклонений фьючерсной цены. При изменении конъюнктуры рынка расчетная палата может изменить размер гарантийного обеспечения.

Например, на праздники, когда может произойти серьезное отклонение цены, размер гарантийного обеспечения увеличивается.

В связи с этим брокер может потребовать от своего клиента внести дополнительные средства на счет или прикрыть часть позиций. Если в результате убытков по фьючерсному контракту на клиентском счете окажется меньшая сумма, клиент обязан восстановить ее величину до требуемого уровня.

В процессе торгов расчетная палата определяет прибыли и убытки участников. Далее в определенный момент времени производит перерасчет и списывает денежные средства со счетов участников, понесших убытки, и зачисляет их на счета участников, получивших прибыль. Сумма убытка или прибыли, называется вариационной маржой. Она может быть соответственно положительной (прибыль) и отрицательной (убыток).

Многие бояться торговать на фьючерсах, ссылаясь на непонятность этого инструмента. Слишком сложное определение. Слово “контракт” в названии инструмента. Но страхи напрасны, если вы занимаетесь спекуляцией, то более интересного инструмента нельзя придумать. И сложность исчезнет сама собой если вы вспомните, что торгуя акцией вы никогда не держали ее в руках. Вы заработаете, если продадите дорого, а купите дешево и наоборот. С фьючерсными контрактами та же самая ситуация

Соотношение фьючерсной цены и цены на базовый актив.

Фьючерсная цена – это цена, которая фиксируется при заключении фьючерсного контракта. Она отражает ожидания инвесторов относительно будущей цены для соответствующего базового актива (спот2 цены). При заключении фьючерсного контракта, его цена может быть как выше, так и ниже цены спот базового актива.

Ситуация, когда фьючерсная цена выше цены спот, называется контанго. По аналогии с облигациями эта ситуация называется премия к цене спот.

Ситуация, когда фьючерсная цена ниже цены спот, называется бэкуордейшн или скидка относительно цены спот.

Ситуации на рынке когда цена фьючерса выше или ниже цены спот, возникает из-за действий трейдеров использующих специфическую торговую стратегию.

Пример:

– контанго или цена фьючерсного контракта выше цены базового актива.

Предположим, что к моменту истечения фьючерсного контракта, цена спот на базовый актив 1000 руб. Цена фьючерсного контракта 1100 руб.

Трейдер видящий эту разницу, продает фьючерсный контракт за 1100 руб., одновременно покупает базисный актив на спот рынке за 1000 руб., за тем поставляет его в момент исполнения фьючерсного контракта. Прибыль трейдера составляет 100 руб. за минусом комиссионных расходов.

При возникновении ситуации, когда явно наблюдается разброс цены базового актива и фьючерсного контракта на него, многие трейдеры, начнут активно продавать фьючерсные контракты, тем самым, понизив их цену. Для уравновешивания фьючерсной позиции они одновременно станут покупать базовый актив на спот рынке, что вызовет рост спот цены. В результате таких действий цена фьючерса и спот цена окажутся одинаковыми.

– бэкуордейшн или цена фьючерсного контракта ниже цены базового актива.

Предположим, что к моменту истечения фьючерсного контракта, цена спот на базовый актив 1000 руб. Цена фьючерсного контракта 900 руб.

Трейдер купит фьючерсный контракт за 900 руб. и одновременно продаст базовый актив на спотовом рынке за 1000 руб. Его прибыль составит 100 руб.

В данной ситуации происходит следующее. Трейдеры начинают активно скупать фьючерсные контракты, что приведет к росту фьючерсной цены. Одновременно для уравновешивания открытых фьючерсных позиций начнется продажа базового актива на спот рынке, это приведет к понижению спот цены. В конечном итоге цена фьючерсного контракта и спот цена окажутся одинаковыми.

Естественно идеальной ситуации не будет, т.е. абсолютно одинаковых цен на спот и фьючерсном рынке ни в первом, ни во втором случае достичь не удастся.

Цель приобретения фьючерсных контрактов.

Цели, которые может преследовать трейдер, приобретая фьючерсы:

– защита уже открытых позиций на рынке базового актива,

– получение дохода от спекуляции фьючерсами,

– возможность приобретения базового актива по более выгодной цене,

– возможность продажи базового актива по более выгодной цене.

3.3.2. Опционные контракты.

Опционный контракт – это право купить или продать определенный финансовый инструмент в будущем по определенной цене.

Обратите внимание, в отличие от фьючерсного контракта, где его заключение является обязательством, опционный контракт это право или привилегия. Приведем несколько далекий от рынка ценных бумаг пример, опционного контракта.

Пример далекий от рынка, но понятный:

Проезд в городском транспорте подразумевает оплату при каждой посадке в автобус, троллейбус, метро. Муниципальные власти, в чьем ведении находиться перевозящий людей транспорт, выпускают два вида билетов:

Первый – билеты единовременной оплаты, т.е. на один проезд, который можно купить прямо в транспорта.

Второй – “проездной билет” на определенный срок, без ограничения количества проездов и пересадок.

Проездной билет является фактически опционным контрактом на право проезда в транспорте неограниченное количество раз до определенного временного предела, скажем, месяц.

Вы как покупатель заплатили за право проезда в городском транспорте в течение месяца. Застраховали себя от того, что будите переплачивать во время многочисленных пересадок. Ваши риски в данном случае это то, что вы ни разу не прокатитесь в автобусе или троллейбусе, т.е. не исполните ваш опцион.

Риска продавца проездного (опциона) в том, что вы и не вы один, будете ездить туда сюда в транспорте безвылазно.

Вместо того, что бы получить живые деньги в процессе оказания услуг по перевозке граждан, троллейбусные, трамвайные и прочие депо, страхуют себя от того, что поток пассажиров будет минимальным, и они не покроют расходов на обслуживание перевозок.

В данном примере просматривается две вещи:

– покупатель опциона лицо привилегированное оно может потребовать исполнения опционного соглашения, а может и не потребовать, если ему это не выгодно.

– продавец опциона находиться в уязвимой ситуации, т.к. за определенную плату, полученную в процессе продажи, он обязан исполнить условия опциона, если противоположная сторона потребует этого.

Сумму, которую платит покупатель опциона и получает его продавец, называют премией.

Любой опцион характеризуется следующими параметрами:

– определенное количество базового актива включенного в контракт;

– дата исполнения контракта или дата экспирации, момент после которого опционный контракт прекращает свое существование;

– страйк или цена исполнения контракта, по которой можно приобрести или продать базовый инструмент в будущем.

Все права и обязательства связные с покупкой или продажей опционного контракта ограничены временем до момента его исполнения. Обычно фьючерсные и опционные контракты торгуются на биржевых площадках, как правило, в одних и тех же секциях. Особенность российского рынка производных инструментов в том, что на рынке есть фьючерсы на финансовые активы и есть опционы на эти фьючерсы.

С точки зрения сроков исполнения, опционы подразделяются на два типа: американские опционы и европейские опционы. Основное их отличие друг от друга это процесс и время их исполнения (экспирация).

Американские опционы могут быть исполнены в любой момент времени до даты экспирации, европейские опционы исполняются только в момент наступления даты экспирации, т.е. в день истечения контракта.

На российском рынке производных инструментов обращаются опционы, которые могут быть предъявлены к исполнению в любой момент, т.е. американский тип опционных контрактов.

Опционы бывают двух видов:

– Опцион колл. Опцион, дающий право его обладателю требовать поставку базового актива по цене зафиксированной в контракте, если фактическая рыночная цена гораздо выше поставочной. В противном случае обладатель опциона может не использовать своё право.

Трейдера, купившего опцион колл называют держателем опциона. Он покупает право купить базовый актив в будущем по определенной цене зафиксированной в контракте. Продавец опциона колл или подписчик опциона, продает покупателю это право за определенное денежное вознаграждение, называемое премией. В случае если покупатель считает выгодным для себя реализацию права по опциону, то продавец обязан поставить ему базовый актив по заранее оговоренной цене и принять от покупателя деньги в уплату этого актива.