Искусный инвестор. Управляйте своими инвестициями профессионально

• Проанализируйте собственное инвестиционное поведение; почитайте о великих биржевых «пузырях», узнайте, что такое излишняя самоуверенность, ажиотажный трейдинг и ложные схемы.

• Проанализируйте инвестиционное поведение профессионалов – поучитесь у лучших специалистов.

• Поймите, как работает информационная машина, – научитесь распознавать действительно новую информацию.

• Изучите аномалии рынка: акции роста, эффекты мелких фирм, коэффициентов и выбора времени.

• Сформируйте беспроигрышный, сбалансированный инвестиционный портфель с использованием профессиональных инструментов – брокерских исследований, фильтров-критериев, онлайнового сбора информации и ведения портфеля.

Анализ собственного инвестиционного поведения

Различие наших мнений происходит не оттого, что один разумнее других, а только оттого, что мы направляем наши мысли разными путями и рассматриваем не одни и те же вещи.

Рене Декарт[12]Как это получается, что, обладая равным доступом к одной и той же информации, два инвестора приходят к совершенно разным заключениям? В последние годы группа теоретиков, получившая довольно пугающее название «бихевиористы», попыталась найти в такого рода фактах какие-то общие принципы. Они предположили, что в своей инвестиционной деятельности люди ведут себя предсказуемо, и именно этим объясняется движение курсов акций. Бихевиористы обычно берут хорошо выявляемые особенности поведения, такие как алчность, нежелание рисковать, нетерпение и формирование привычек, и пытаются увязать их с различными категориями информации. Когда мы познакомимся с парочкой этих категорий, то сможем быстрее распознавать акции, которыми торгуют по неправильной рыночной цене.

«Бихевиористы» обычно берут особенности поведения, такие как алчность, нежелание рисковать, нетерпение и формирование привычек, и пытаются увязать их с категориями информации.

Профессиональные инвесторы живут в довольно разреженном мире. У них есть опыт и время, чтобы направить все свои ресурсы на прогнозирование реакции курсов тех или иных акций на информацию той или иной категории. Частные инвесторы менее информированы, и у них меньше времени. Всегда есть искушение все упростить и ограничиться двуми-тремя методиками инвестирования и правилами наподобие следующего: «Инвестируйте, когда директоры покупают собственные акции или при низком коэффициенте цена/прибыль». Эти правила вполне разумны, и все же, прежде чем полагаться на них, желательно изучить детали. Далее мы обсудим бихевиоризм в финансах более подробно.

Что такое коэффициент цена/прибыль (Price/Earnings, P/E)? Это цена одной акции, деленная на прибыль на акцию, т. е. если цена равна 100 единицам, а прибыль равна 10 единицам, то отношение цены к прибыли равно 10. Так что если вы покупаете эту акцию, то платите сумму, равную прибыли на акцию за 10 лет (при условии сохранения нынешней прибыли).

Рынки неэффективны

Найдите проявления неэффективности и извлеките из них выгоду

За период с осени 1929 г. до 8 июля 1932 г. американский фондовый рынок «похудел» на 90 % своей стоимости. Произошло это не сразу, хотя начало процесса и было бурным. В четверг 24 октября, в первый день краха, синдикат, главой которого был Дж. П. Морган, а управляющим – Ричард Уитни, решил, что заключает удачную сделку, покупая акции US Steel по 205 дол. Недавно, т. е. еще летом, они шли по 258 дол. К 5 ноября 1929 г. курс акций US Steel упал до 165, а к 8 июля 1932 г. – уже до 22 дол. Не похоже, чтобы этот курс отражал что-либо кроме паники тех лет.

Почему 19 октября 1987 г. курсы акций в Лондоне всего за день упали на 11 %? Может ли это случиться снова? Огромное отличие сегодняшних курсов от вчерашних красноречиво свидетельствует о том, что на самом деле курсы, мягко говоря, не совсем корректны. Иногда они реагируют не на новую информацию, те или иные новости, а, скорее, на «шум» и сам трейдинг. Некоторые утверждают, что эти неоправданные колебания компенсируют друг друга, но все равно рынки, похоже, далеко не так эффективны в оценке акций, как мы бы этого хотели.

Исходя из этого у нас есть все основания предположить, что существует возможность обнаружить предсказуемые аспекты неэффективности. И если мы сумеем определить, когда и почему рынок бывает некорректен в оценке информации, то сможем заработать на этих отклонениях. При этом, по мнению экспертов, последние пятьдесят лет неустанно пытающихся раскрыть секреты рынка (что, конечно, совсем неудивительно), таких секретов не так уж много:

1. Покупайте акции роста.

2. Покупайте акции мелких компаний.

3. Следите за своими коэффициентами: низкий коэффициент цена/прибыль (P/E) и низкий коэффициент цена/балансовая стоимость (Price/Book).

4. Следите за профессионалами.

5. Помните об эффекте выбора времени.

6. Следите за инвестиционными сообщениями.

7. Победите индексные фонды в их собственной игре.

Если мы сумеем определить, когда и почему рынок бывает некорректен в оценке информации, то сможем заработать на этих отклонениях.

Покупайте акции компаний, в отношении которых прогнозируется рост

Нужно ли покупать акции роста – ведь их курс уже вырос? Данные о прибыли действительно имеют первостепенное значение для оценки компании. Ведь это информация об ее нынешних и будущих перспективах. Она позволяет сопоставить существовавшие ожидания в отношении роста акций с действительным положением вещей. До публикации данных о прибыли рынок основывает свои ожидания на гипотетической цифре, содержащейся в согласованном прогнозе прибыли. Масштабы реакции рынка определяются степенью, в которой реальная прибыль совпала с ожиданиями инвесторов. Попробуйте не удовлетворить эти ожидания – и курс ваших акций моментально упадет.

Что такое согласованный прогноз прибыли? Это среднее значение прогнозов прибыли компании в предстоящем году, сделанных всеми аналитиками фондового рынка. Если из двух аналитиков один предсказывает 10 пунктов роста, а другой – 20, то согласованный прогноз составит 15 пунктов.

Инвесторы смотрят на прибыль на акцию (Earning Per Share, EPS) как на главную информацию и основной показатель прошлого и будущего роста. В мире, где темпы инфляции невысоки, рост приобретает все большее и большее значение. Поскольку на основе EPS рассчитывается другой важнейший используемый инвесторами коэффициент цена/прибыль (P/E), значение показателя прибыли на акцию для инвесторов переоценить невозможно. Конечно, общая информация о состоянии экономики, рынков, на которых действует данная фирма, и об ее продукции будет широко доступна задолго до публикации конечных результатов ее деятельности и годовых отчетов. Это отчеты конкурирующих фирм, сообщения руководства и промежуточный отчет компании с более свежими данными. Так что такие внимательные наблюдатели, как, например, аналитики, вполне в состоянии предугадать динамику прибыли в будущем.

В ходе одного исследования связи между прибылью и доходностью акций было обнаружено, что на самом деле рыночный курс акций предвосхищает величину объявленной прибыли. Согласно этому исследованию примерно 80 % изменений курса, связанных с публикацией этих данных, происходит еще до появления годового отчета и только 20 % – после[13]. Отчасти недостаточная реакция рынка на такие сообщения объясняется тем, что со старыми привычками трудно бороться. Получив новую информацию о компании, инвесторы должны увязать ее со своими уже сложившимися представлениями. Обычно они не реагируют на эту информацию так, как она того требует, из-за своего бессознательного консерватизма. В то же время, когда хорошие новости начинают сыпаться на инвесторов как из рога изобилия, они не только отказываются от прежнего консерватизма, но приходят в такой восторг, что начисто забывают о возможности неудачи[14].

Инвесторы смотрят на прибыль на акцию (EPS) как на главную информацию и основной показатель прошлого и будущего роста.

Из этого следует, что мы должны сполна платить за рост, особенно если обнаруживаем в публикуемых сообщениях положительную тенденцию. Тот факт, что динамика курса акций предвосхищает направление изменения и величину прибыли, является основным аргументом против теории абсолютно эффективных рынков, поскольку согласно этой теории курс должен измениться только после публикации результатов деятельности компании и ни на минуту раньше.

Покупайте акции мелких фирм

Другая важная возможность связана с тем, что мелкие фирмы стремятся обставить рынок, даже если скорректировать доходность с учетом рисков. Это означает, что вкладывать средства в компании небольшого размера – хорошая инвестиционная стратегия. Ниже перечисляются шесть веских причин, по которым следует покупать акции мелких фирм:

1. Прибыли и дивиденды у таких компаний могут расти быстрее, чем у крупных, потому что этот рост начинается с более низкого уровня.

2. В мелких компаниях нет бюрократии, которая не давала бы хода ярким идеям.

3. Они достаточно малы и подвижны, чтобы легко приспосабливаться к быстро меняющимся условиям рынка.

4. Исследования за длительный период показывают, что во многих странах прибыль таких компаний после вычета затрат по сделкам превышает обычную на 8–17 %[15]. Если бы в 1926 г. вы вложили 1000 дол. не в крупную, а в мелкую фирму и позволили бы этим деньгам расти до 2000 г., то заработали бы миллион долларов.

5. Хорошие мелкие компании могут просто не попасть в поле зрения крупных инвесторов и аналитиков, и в результате появляется множество никем не замеченных возможностей.

6. Вероятность слияний и поглощений мелких компаний более высока.

Акции мелких компаний могут быть прекрасным объектом для сделки, тому есть несколько объяснений. Одно из них заключается в том, что из-за большого расхождения между ценой покупки и продажи[16] издержки инвестирования в эти акции выше, так что можно ожидать, что и доходность будет выше. Надбавка к нормальной доходности так велика (8-17 %), что связанные с разницей между предложенной и запрашиваемой ценой затраты по сделкам начинают казаться низкими.

Другое объяснение связано с тем, что вложения в акции мелких фирм более рискованны и что прибыль – это просто компенсация за риск, который трудно выразить количественно. Но даже с поправкой на риск доходность операций с акциями мелких компаний все же несоразмерно велика. Еще одно возможное объяснение: некоторые малые компании не отслеживаются аналитиками, что приводит к нехватке достоверной информации. Ну а если у вас мало информации, то вы, конечно, можете требовать за это более высокой компенсации.

Следите за своими коэффициентами

Покупайте при низких коэффициентах цена/прибыль

Даже если вы не узнаете о коэффициентах цена/прибыль больше ничего, помните, что нужно избегать акций, у которых эти коэффициенты слишком высоки. Тогда вы сэкономите кучу денег. За редким исключением, слишком высокий коэффициент цена/прибыль – такой же недостаток для акции, как лишний вес для скаковой лошади.

Питер Линч[17]Многие инвесторы пользуются только показателями цена/прибыль (P/E) и ничем иным, поскольку их легко рассчитывать и они позволяют быстро сравнивать акции. Однако, по-моему, хорошего или плохого P/E вообще не существует. Разделив курс на прибыль на акцию, вы просто получаете исходную цифру, с которой еще предстоит работать, и чем больше вы узнаете о той или иной компании, тем менее эта цифра информативна. Рассчитать ее можно, используя прошлую или, что полезнее, будущую прибыль. Но вы должны быть уверены, что сравниваете сопоставимые вещи.

Посмотрев на весь рынок во времени, мы увидим, что коэффициенты цена/прибыль то растут, то падают. Взять, к примеру, фондовый рынок США. За период с 1926 г. по настоящее время коэффициент P/E составил в среднем 14,4 и колебался в пределах от 5,9 в 1949 г. до 35 в 1999 г. Доллар прибыли мог стоить и 5,9, и 35 дол. за акцию[18]. Разница, как видим, существенная. В начале 70‑х гг. курсы акций крупных компаний, известных как «лучшие пятьдесят», в число которых входили Sony Corporation и McDonald’s, превышали прибыль на акцию этих компаний в 60–90 раз. В то же время для рынка в целом коэффициент цена/прибыль был равен тогда 18. В 1961 г. этот показатель вырос от своего предвоенного минимума до 22 и затем (в 1980 г.) упал до 7, прежде чем снова подняться до своего недавнего максимума 35. Какое из этих значений было правильным? Ответ на этот вопрос таков: все они казались правильными для инвесторов, купивших акции в этот момент.

Покупка акций с низким коэффициентом цена/прибыль – один из самых старых способов выразить свое предпочтение этим акциям. При этом инвесторы исходят из того, что акции с низким коэффициентом цена/прибыль или, наоборот, высоким отношением прибыли к цене, скорее всего, недооценены и впоследствии будут иметь повышенную доходность. Основоположник современного анализа рынка ценных бумаг Бенджамин Грэм в своей классической работе «Анализ ценных бумаг: принципы и методы»[19] (1934) использовал коэффициент цена/прибыль для обнаружения недооцененных акций. Показатели деятельности компаний как будто подтверждают правомерность такого подхода. С 1967 по 1988 г. доходность американских фирм с самыми низкими коэффициентами P/E составила в среднем 16,26 %, а фирм с самыми высокими коэффициентами – только 6,64 %. Такую картину можно наблюдать по всему миру[20].

Покупка акций с низким коэффициентом цена/прибыль – один из самых старых способов выразить свое предпочтение этим акциям.

Повышенную доходность акций с низким коэффициентом P/E нельзя считать компенсацией за чрезмерный риск, поскольку большинство из них – это акции медленно растущих, крупных, стабильных компаний, располагающих значительными активами. Это акции скучных, надежных компаний, поэтому риск в данном случае минимален. Однако правило покупки при низком коэффициенте P/E, очевидно, не учитывает того, что многие весьма достойные компании могут в данный момент и не получать прибыли или что их доходы улетучились в результате циклического спада или корпоративных событий.

Другая проблема, возникающая при инвестировании на основе низкого коэффициента P/E, – это так называемый «агрессивный бухучет», когда компании намеренно практикуют такой учет, при котором прибыль искусственно завышается. Еще одна совершенно легальная практика учета искажает показатель прибыли, например, путем реструктуризации расходов или амортизации деловой репутации. В целом тактика покупки при низких коэффициентах цена/прибыль окажется удачной, если вы детально изучите компанию и ее доходы.

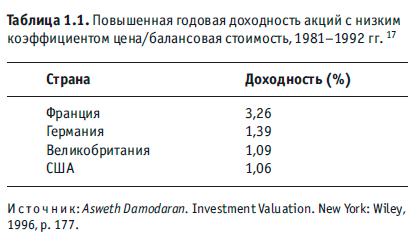

Покупайте акции с низким коэффициентом цена/балансовая стоимость

В бизнесе главное не размер. Некоторые компании с полумиллионным капиталом получают больше прибыли, чем иные с пятимиллиардным. Если размер не дополняется эффективностью, он только помеха.

Герберт Кассон[21]Если вы посмотрите отчеты любой компании, то увидите, что в балансе есть строка «средства акционеров или собственный капитал». Это и есть балансовая стоимость (book value, BV). И это вовсе не те деньги, которые акционеры могут получить обратно, если вежливо попросят, или которые компания может потратить на все, что ей заблагорассудится.

Балансовая стоимость – это именно то, что эти слова означают: просто стоимость чистых активов компании по ее балансу. При этом истинная стоимость может быть и ниже, если такие активы, как машины и оборудование, уже износились, и выше, если земля или технология подорожала. Коэффициент цена/балансовая стоимость – это просто курс акции, деленный на ее балансовую стоимость. Отклонение этого показателя от среднего отражает повышенную эффективность фирм, где на долю активов приходится значительная часть рыночной стоимости. Поэтому вы покупаете акции с низким коэффициентом цена/балансовая стоимость, а продаете – с высоким.

Величина балансовой стоимости всегда довольно стабильна. Она не может упасть или вырасти так резко, как прибыль, и для сравнительно надежных фирм всегда характерна высокая балансовая стоимость.

[22]

Что такое коэффициент цена/балансовая стоимость (P/BV)? Это просто цена акции, деленная на ее балансовую стоимость, или средства акционеров, деленные на общую рыночную капитализацию. Если цена равна 100 единицам и балансовая стоимость также равна 100 единицам, коэффициент цена/балансовая стоимость равен 1.

Данные о балансовой стоимости можно найти в годовом отчете компании. У банка коэффициент P/BV может быть около единицы, в то время как у промышленной компании он, скорее всего, будет больше единицы. Но поскольку балансовая стоимость рассчитывается по прошлым затратам на приобретение активов, промышленная компания может завышать истинную стоимость изношенного оборудования.

Бенджамин Грэм пользовался при выборе акций коэффициентом цена/балансовая стоимость, при этом он особенно увлекался акциями, у которых этот показатель был выше 2/3, т. е. более двух третей цены акции компании могло быть покрыто балансовой стоимостью ее активов. Должно быть, именно эта стратегия помогла Грэму не попасться на удочку дутых компаний периода Великой депрессии, однако в эпоху низкой инфляции и профессионального управления экономикой она представляется довольно консервативной. Мы не должны забывать о том, что активы нужно содержать и что их владельцам приходится нести расходы по ремонту и обслуживанию.

Тактика покупки акций с низким коэффициентом P/BV кажется беспроигрышной, поскольку вы вкладываете свои средства главным образом в стабильные и надежные акции. Но, возможно, неплохо было бы убедиться в том, что все балансовые активы, в которые вы инвестируете свой капитал, в самом деле создают денежный поток. Проверьте, действительно ли дивиденды компании имеют покрытие, а не просто являются сувенирами на память о давно прошедшей поре процветания.

Следите за профессионалами

Покупайте вслед за директорами-инсайдерами и управляющими фондами

Даже обладая достаточной внутренней информацией и миллионом долларов, вы можете через год пойти по миру.

Уоррен Баффетт[23]Вокруг отслеживания сделок директоров и институциональных инвесторов сложилась целая индустрия. Это связано с тем, что директоры и крупные институциональные акционеры владеют важной закрытой информацией или, по крайней мере, имеют возможность отреагировать на общедоступную информацию еще до того, как это сделают остальные. К счастью, в большинстве стран о таких сделках положено сообщать на местную фондовую биржу. В США так называемые корпоративные инсайдеры должны ежемесячно сообщать об операциях с акциями своих нанимателей в SEC. В Великобритании информация о директорских сделках и операциях держателей более 3 % пакета акций должна предоставляться как можно быстрее. Так что мы имеем возможность следить за тенденциями, характерными для этих покупок и продаж.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Сноски

1

Джастин У. Стюарт из 7 Investment Management, подразделения Killik & Co.

2

Говард Дейвис, председатель правления Financial Services Authority, из речи в Институте по связям с инвесторами 9 июля 2001 г.

3

R. C. Carter, H. Van Auken. Security analysis and portfolio management: a survey and analysis // Journal of Portfolio Management, 1990, Spring, p. 82.

4

Janet C. Lowe. Warren Baffett Speaks: Wit and Wisdom from the World’s Greatest Investor. New York: Wiley, 1997, p. 93.

Подробнее об Уоррене Баффетте см. главу 7 этой книги. – Примеч. переводчика.

5

Это изречение приписывают Ларри Хайту из Mint Investment Management Company.

Знаменитый американский финансист. – Примеч. переводчика.

6

Andrei Shleifer. Inefficient Markets. Oxford: Oxford University Press, 2000, p. 18.

7

Теория совершенного рынка гласит, что цены являются суммой всей имеющейся информации и мгновенно отражают любые новости. Это можно представить себе в виде формальной научной модели. У вас есть различная информация на входе, а на выходе вы имеете цены, реагирующие на нее и поддающиеся измерению. Ученый-физик Юджин Фама связал все вместе в теорию совершенного рынка. Фама выделяет три вида информации, соответствующих слабой, полусильной и сильной формам эффективного рынка. Информация первого вида – сведения о прошлых курсах акций. Предполагается, что прошлые цены никак не могут быть использованы для предсказания будущих цен. Следовательно, технический анализ, который позволяет нарисовать графики и выявить тенденции на основе прошлой динамики курсов, – просто пустая трата времени. Мы еще остановимся на этом позднее. Второй вид информации – вся общедоступная информация, такая как отчеты компаний и государственная статистика. Согласно теории совершенного рынка она отражается в цене сразу, как только становится известной. Таким образом, и фундаментальный анализ – напрасная трата времени. Последний вид – это вся общедоступная и хранимая в секрете информация. Сюда относятся, например, сведения о тайных переговорах о поглощении. Процессы против дилеров-инсайдеров, таких как Айвен Боэски, свидетельствуют против использования последнего вида информации.

8

George Soros. The Alchemy of Finance. New York: Simon and Schuster, 1987, p. 47.

9

Ibid., p. 45.

10

Peter Bernstein. Capital Ideas. New York: Free Press, 1993, p. 161.

11

Ibid., p. 140.

12

Rene Descartes. Discourse on the method of rightly conducting the reason // The Great Books of the Western World: Descartes and Spinoza. Franklin Library, Franklin Center, PA, 1982, p. 69.

13

Ray Ball, Philip Brown. An empirical evaluation of accounting numbers // Journal of Accounting Research, 1968, Autumn, p. 159–178.

14

Andrei Shleifer. Inefficient Markets. Oxford: Oxford University Press, 2000, p. 112.

15

В США. См.: R. W. Banz. The relationship between return and market values of common stocks // Journal of Financial Economics, 1981, 9, 1, p. 3–18; Marc Reinganum. Misspecification of capital asset pricing // Journal of Financial Economics, 1981, 9, 1, p. 19–46. В Великобритании Димсон и Марш в 19551984 гг. обнаружили надбавку в 7 %. Во Франции, по данным Бергстрема, Фрашура и Чисхольма, эта надбавка в 1975–1989 гг. составляла 8,8 %; в Германии она была лишь немногим меньше. Хамео в 1989 г. писал, что в 1971–1988 гг. надбавка по японским мелким компаниям составляла 5,1 %.

16

В биржевой практике это расхождение называется «спред». – Примеч. ред.

17

Peter Lynch. One Up on Wall Street. New York: Simon and Schuster, 2000, p. 165.

18

C. Barry White. What P/E will the US market support? // Financial Analysts Journal, 2000, 56, 6, p. 30.

19

См.: С. Коттл, Р. Ф. Мюррей, Ф. Е. Блок. «Анализ ценных бумаг» Грэма и Додда. М.: Олимп-Бизнес, 2000. – Примеч. ред.

20

Asweth Damodaran. Investment Valuation. New York: Wiley, 1996, p. 175–176.

21

Dean LeBaron, Romesh Vaitilingam, Marilyn Pitchford. The Ultimate Book of Investment Quotations. Capstone, Dover, NH, 1999, p. 332.

Знаменитый американский финансист, автор целого ряда популярных книг, в том числе «Искусство делать и сохранять деньги», «Искусство торговать» и др. – Примеч. переводчика.

22

Таблица по данным Дамодарана (1996 г.), с. 177. Другие исследования показали, что в 1963–1990 гг. акции с низким коэффициентом цена/балансовая стоимость приносили дополнительный доход в 1,83 %. E. F. Fama, K. R. French. The cross-section of expected stock returns // Journal of Finance, 1992, June, p. 436.