Социальное страхование в России: прошлое, настоящее и перспективы развития. Трудовые пенсии, пособия, выплаты пострадавшим на производстве

Предложения «снизу» о введении в России прогрессивной системы налогообложения доходов граждан, включая и трудовые доходы, вносились неоднократно, они рассматривались и в Государственной думе, но всегда отвергались, поскольку не поддерживались Правительством РФ и предпринимательским сообществом. Настаивает на введении прогрессивного подоходного налога также научная общественность и высококвалифицированные эксперты. По подсчетам директора Института социально-экономических проблем РАН А. Шевякова, доля избыточного неравенства между 10–20 % богатых и 80 % бедных в России непрерывно возрастает. Такого неравенства нет ни в одной развитой стране. По мнению его коллег, виной этому плоская шкала подоходного налога, по которой все – и богатые, и бедные платят одинаково – 13 % от своих доходов. От этой шкалы отказались в свое время 160 ведущих стран мира, в том числе Америка, страны ЕС, Китай, Бразилия, Мексика, Турция. По этому пути надо идти и России, одновременно повысив до 6 тыс. руб. в месяц необлагаемый налогом доход. Это даст бюджету дополнительно 6–8 трлн руб., что позволит удвоить пенсии и зарплату бюджетникам. Эти люди израсходуют деньги в России, а не за рубежом, как это делают богатые, чем будут содействовать росту российского производства. Далее следует вывод ученых: самые богатые граждане России из системы реального подоходного налога выпадают. Приводятся данные о ставках налога при высоких доходах в некоторых странах – в Англии – 50 %, Швеции – 58 %, Дании – 65 %. Несправедлива, по мнению ученых, и более низкая ставка налога, взимаемая в России с дивидендов от акций, на которые живут богатые[79].

Все это известно давно, однако сбалансирование бюджета осуществляется, как отмечалось, путем «стрижки» прав граждан. Нами в свое время вносилось предложение не отнимать подоходный налог у регионов, а взимать в федеральный бюджет на социальные нужды лишь ту часть данного налога, которая будет уплачиваться по повышенным ставкам с высоких доходов и сверхдоходов. Но и это предложение не нашло поддержки. Причина отторжения всех предложений о введении прогрессивной шкалы взимания подоходного налога очевидна – личная незаинтересованность в этом богатых людей, влияние которых на решения, принимаемые властными структурами в России, слишком велико. К богатым относятся все чиновники, работающие на верхних этажах государственной власти всех ее ветвей (законодательной, исполнительной и судебной), предпринимательское сообщество и нанимаемые им управленцы.

Совокупные платежи в виде страховых взносов в развитых странах достигают 30–40 % фонда оплаты труда, причем доли платежей работодателей и работников обычно различаются. В Германии, например, совместный платеж (при равном размере взносов застрахованных и работодателей) оценивается в 19,5 % в пенсионный фонд, в фонд страхования по безработице – 6,5 %, в фонд страхования от болезней – 14,3 %, в особый медицинский фонд – 1,7 % (всего 42 %). В Австрии работники отчисляют в пенсионный фонд 10,25 % заработка, а предприниматели – 12,55 % к фонду оплаты труда, в фонд страхования по болезни – соответственно 3,95 и 3,65 %, в фонд занятости – 3,0 % (только предприниматели), в другие социальные фонды – 1,0 % и 0,5 % (всего около 35 %). Соответствующие данные по Бельгии составили более 38 % (доля застрахованных 13,7 %, работодателей 24,9 %)[80]. Причем постепенно тарифы увеличиваются, особенно на пенсионное обеспечение в связи с увеличением численности пенсионеров. Не так уж важно, как распределяются платежи между работодателями и застрахованными. Они всегда уплачиваются за счет застрахованных, поскольку страховые взносы – отложенная часть оплаты их труда. Наряду с совокупными платежами предпринимателей и застрахованных страховые фонды пополняются значительными ассигнованиями, как указывалось, из государственного бюджета соответствующих стран.

Велик ли уровень страховых платежей в России по сравнению с совокупными платежами работодателей и застрахованных в указанных странах? Нет, они значительно ниже, чем в большинстве развитых стран, где действуют страховые системы. На 2012 и 2013 гг., как уже говорилось выше, тариф снижен с 34 до 30 %. Утверждение бизнес-сообщества о том, что в России тарифы выше, чем в других странах, преднамеренно дезинформирует общество, ориентирует властные структуры на принятие неверных решений о их снижении. Низкая оплата труда (заработок) и низкие страховые взносы – существенные преимущества российского бизнеса и беда занятого населения, порождающая нищету. По совокупной доле налоговых платежей (страховые взносы плюс налог на доходы физических лиц) Россия отстает от других стран еще более[81]. В России эта доля 35,1 %. В других странах она значительно выше и составляет: в Австрии – 47,9; Бельгии – 55,2; Венгрии – 53,4; Греции – 41,5; Дании – 39,4, Испании – 38,2; Италии – 46,5; Нидерландах – 38,0; Финляндии – 42,4; Франции – 49,2; ФРГ – 50,9; Чехии – 41,9; Швеции – 43,2.

Рассмотрим страховые взносы, установленные на 2012 и 2013 гг. Они определены ст. 58-1 Закона о страховых взносах, которой данный закон дополнен Федеральным законом от 3 декабря 2011 г. № 379-ФЗ. Приведем полный текст п. 1 этой статьи. В 2012–2013 годах для плательщиков страховых взносов, указанных в пункте 1 части 1 статьи 5 настоящего Федерального закона, за исключением плательщиков страховых взносов, перечисленных в статьях 58 и 58-1 настоящего Федерального закона[82], применяются следующие тарифы страховых взносов[83]:

В чем новизна тарифов на 2012–2013 годы? Общий объем основного тарифа снижен с 34 до 30 % за счет уменьшения тарифа в ПФР на 4 процентных пункта. Ранее действующий пенсионный тариф в ФСС сохранен, платежи на медицинское страхование уплачиваются лишь в Федеральный фонд (в прошлом они вносились как в Федеральный фонд, так и территориальные фонды). Кроме того, установлены дополнительные страховые платежи в ПФР с заработка, превышающего предельную величину базы для начисления страховых взносов.

Страховые тарифы – один из регуляторов собственных доходов страховых фондов, их уровень (величина в процентах к фонду оплаты труда и к заработку) во многом определяет объем страховых взносов, поступающих в соответствующие страховые фонды – в ПФР и ФСС РФ, фонды медицинского страхования. Вместе с этим тарифы как регуляторы объема доходов в виде страховых взносов следует рассматривать в неразрывной связи с объектом, на который начисляются страховые взносы, и базой для взимания страховых взносов. Объект для начисления страховых взносов – это выплаты, начисляемые работодателем в пользу работника за его трудовую деятельность, а база – общая сумма таких выплат. При повышении тарифа объем страховых взносов может, например, даже сократиться, если существенно уменьшены объект и база, и, наоборот, объем взносов может возрасти, если тариф остался прежним (или даже снизился), но повысилась база.

Объектом для начисления страховых взносов повсеместно являются все выплаты, которые начисляются работнику за его трудовую деятельность, а базой – весь заработок. Так было и в СССР: в заработок включались все виды оплаты труда, в том числе ежегодные вознаграждения по итогам работы, все виды премий, оплата за работу по совместительству, за сверхурочную работу и т. д.[84] В настоящее время страховые выплаты начисляются в России на все выплаты, как и в большинстве других стран. Сохранится ли это, безусловно, верное правило? Видимо, сохранится, хотя чиновниками высказываются мнения об исчислении страховых выплат не из всего заработка, т. е. об исключении из его состава отдельных выплат. В данном случае не учитывается, что при таком решении придется исключать такие же выплаты и из заработка, на который начисляются страховые взносы, что приведет к существенному недобору страховых взносов. Однако, в нашей стране все возможно, поиск путей сокращения страховых выплат ведется. Последний пример – пособия по временной нетрудоспособности и по материнству, о чем уже говорилось.

Что касается базы, то здесь ситуация довольно сложная. Хотя также наблюдаются определенные тенденции. Есть страны, где страховые взносы начисляются на весь заработок, без ограничения его размера. В остальных странах установлен определенный предел (потолок) заработка, до которого начисляются страховые взносы. Если заработок выше установленного предела, то страховые взносы с заработка сверх предела не взимаются.

Приведем данные о максимуме заработка, на который начисляются страховые взносы в государственных страховых пенсионных системах некоторых стран Западной Европы. В Австрии он составляет (в процентах к среднему заработку в стране) 164, Бельгии – 129, Германии – 164, Испании – 189, Италии – 357, Норвегии – 219, Португалии – максимума заработка нет, Франции – 128, Болгарии – 370, Венгрии – 220, Латвии – 700, Литве – 500, Польше – 245, Словацкой Республике – 300, Чешской Республике – максимума заработка нет.

В частных профессиональных страховых системах, там, где они есть, максимум заработка обычно повыше или его вообще нет. Для иных видов страховых выплат максимумы заработка обычно не определяются.

Россия избрала для себя особый путь. В СССР и в Российской Федерации до января 2002 г. максимальная величина заработка, с которого начисляются страховые взносы, не устанавливался, взносы уплачивались работодателями со всего объема начисленного заработка (фонда оплаты труда)[85], однако определялись максимальные размеры страховых выплат, в частности пенсионных, а периодически и некоторых пособий. Затем установили регрессивную шкалу начисления страховых взносов (все в расчете на год): до 100 тыс. – высокий процент с понижением его при заработке от 100 до 300 тыс. и от 300 до 600 тыс. руб.; потом эту шкалу заменили новой регрессивной шкалой: при заработке до 280 тыс. взносы начислялись в размере 20 % – в ПФР, в ФСС РФ – 2,9 %, в фонды обязательного медицинского страхования – 1,1 % (федеральный фонд) и 2,0 % (территориальные фонды). По мере возрастания базы, взносы снижались: при заработке от 280 тыс. руб. до 600 тыс. они составили: в ПФР – 56 тыс. + 7,9 % с суммы, превышающей 280 тыс., в ФСС РФ – 8120 руб. + 0,6 с суммы, превышающей 280 тыс., в федеральный фонд обязательного медицинского страхования 3080 руб. + 0,5 % с суммы, превышающей 280 тыс., в территориальные фонды – 560 руб. + 0,5 % с суммы, превышающей 280 тыс. руб. При заработке свыше 600 тыс. руб. платежи составляли: в ПФР – 81 280 руб. + 2 % с суммы, превышающей 600 тыс., в ФСС РФ – 11 320 руб. и в фонды обязательного медицинского страхования – соответственно 5000 руб. и 7200 руб.

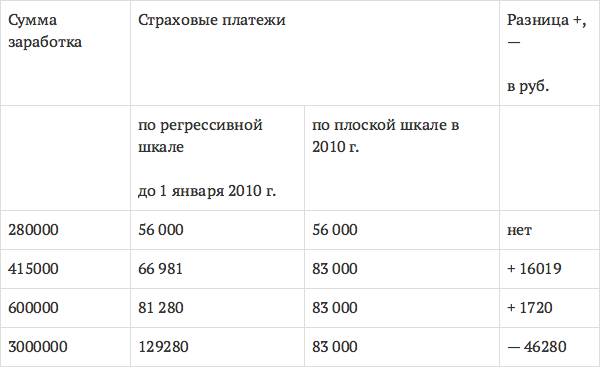

Применение данной регрессивной шкалы, введенной под давлением бизнес-сообщества, привело к резкому, можно сказать, даже катастрофическому снижению доходов страховых фондов, и значительно облегчило нагрузку на предпринимательское сообщество. Основная тяжесть платежей легла на тех, кто зарабатывал в расчете на год до 280 тыс. руб. При заработке до этой суммы платежи составляли 20 % по отношению к заработку, при заработке в 600 тыс. руб. – 13,5 %, а при годовом заработке, например, в 3 млн руб.[86] всего 4,3 % (81 280 + 48 000): 3 000 000.

Мотивировалось введение этой регрессивной шкалы, так же как и последующее сокращение страховых платежей, тем, что это приведет якобы к уменьшению теневой экономики, т. е. серых и черных зарплат. Не привело и не могло привести – такие зарплаты до сих пор составляют не менее 30 %, а по оценке некоторых специалистов даже 40 %.

На 2010 г. предел заработка, на который начисляются страховые взносы, составлял, как отмечалось, 415 тыс. руб. за год, на 2011 г. – 463 тыс. руб. (он возрос более чем на 11 %), а в 2012 г. увеличен до 512 тыс. руб. Максимум будет повышаться в последующие годы по мере увеличения среднего заработка в стране.

Сравним для примера суммы страховых взносов, уплачиваемых по старой (регрессивной) шкале и по новой (плоской) шкале при заработке до 280 тыс., 415 тыс., 600 тыс. и в 3 млн руб.

Нетрудно заметить, что соотношение страховых платежей более высокое при невысоких и средних заработках, затем оно стремительно падает. Вывод очевиден: страховые платежи обременяют заработок высокооплачиваемых работников в значительно меньшей степени, чем других граждан, имеющих сравнительно невысокий заработок.

Новая шкала, а также некоторое повышение потолка заработка, по существу, ничего не изменила. Все можно было бы оправдать, если чрезмерно большие заработки облагались бы прогрессивным подоходным налогом. Но в России, как отмечалось, он не введен, и подоходный налог используется на самые различные цели на региональном уровне, за счет данного налога не финансируются социальные мероприятия федерального уровня.

Уровень максимальной величины того заработка, с которого в нашей стране уплачиваются страховые взносы, ниже, чем в большинстве указанных стран, хотя он является одним из основных способов регулирования доходов страховых фондов. На конец 2010 г. среднемесячный заработок составлял около 25 тыс. руб., или 138 % заработка в расчете на месяц, с которого уплачиваются страховые взносы (около 34,6 тыс.). Работников, имеющих годовой заработок свыше 415 тыс., по сравнению с общей численностью всех застрахованных, не так уж много. Однако общая сумма их заработка, превышающая 415 тыс. руб., примерно равна сумме заработка всех работников, имеющих трудовой доход до 415 тыс. руб. Это значит, что недобор страховых взносов при максимуме в 415 тыс. руб. составляет сумму, равную сумме фактически поступивших страховых взносов. Из этого следует, что даже при сохранении указанных выше размеров тарифов, но взимании взносов со всего заработка собственные доходы ПФР возрастут почти вдвое, что позволит не только ликвидировать дефицит данного фонда, но и существенно увеличить пенсии. Напомним, что ранее (до 1 января 2002 г.) база для начисления страховых взносов не устанавливалась и к началу этого года в бюджетах страховых фондов образовался профицит. Он был ликвидирован путем резкого сокращения тарифов страховых взносов и ограничения базы для их начисления (введение регрессивной шкалы, а затем плоской шкалы, но с низким потолком заработка).

В России есть еще одна особенность, касающаяся размеров страховых взносов и базы, на которую они начисляются, это – установление пониженных тарифов страховых взносов. До 2002 г. пониженные тарифы не устанавливались, но впоследствии они получили довольно широкое распространение. Не будем приводить перечень плательщиков, для которых предусматривались ранее и предусмотрены ныне пониженные тарифы, они указаны в Законе о страховых взносах. Отметим лишь, что уровень снижения дифференцирован по фондам, плательщикам и годам, в ряде случаев некоторые плательщики полностью освобождаются от уплаты страховых взносов в ФСС РФ и фонды обязательного медицинского страхования. Потери доходов в виде страховых взносов в связи с установлением пониженных тарифов (выпадающие доходы) весьма значительные. До 2010 г. выпадающие доходы вообще не компенсировались. С 2010 г. признано необходимым компенсировать их лишь бюджету ПФР путем межбюджетных трансфертов из федерального бюджета, но не всем плательщикам, а лишь некоторым из них. В 2011–2014 гг. предусматривается компенсировать выпадающие доходы в связи с пониженными тарифами и другим фондам. Такое решение, пусть запоздалое на 9 лет, можно лишь приветствовать. Для предпринимательского сообщества пониженные тарифы благо, в связи с их введением прибыль работодателей увеличивается. Что касается застрахованных, то пониженные тарифы в ПФР могут привести к снижению суммы пенсии.

Как известно, основой для исчисления пособий по временной нетрудоспособности и в связи с материнством является заработок, который подсчитывается по установленным правилам. Трудовые пенсии исчисляются иначе – не из заработка, а на основании расчетного пенсионного капитала, каковым признается сумма страховых платежей, учтенных на индивидуальном лицевом счете каждого застрахованного (в том числе путем конвертации пенсионных прав, приобретенных до 1 января 2002 г.). Из этого следует, что при взимании страховых пенсионных платежей по пониженным тарифам, соответственно, могут и в меньшей сумме отражаются на индивидуальных счетах уплаченные взносы, что в конечном счете приводит к занижению размера пенсии тех граждан, за которых взносы уплачивались по пониженным тарифам. До сих пор не совсем ясно, осознают ли это чиновники, по инициативе которых введены пониженные тарифы страховых взносов в ПФР. Они наконец поняли, что выпадающие доходы надо компенсировать, но почему-то забыли, что компенсации надо разложить по полочкам – по индивидуальным счетам застрахованных, за которых взносы ранее уплачивались по пониженным тарифам, иначе застрахованные получат заниженную пенсию[87]. Если это ошибка, то ее надо незамедлительно исправить, обязав ПФР разложить условно причитавшуюся дотацию по индивидуальным лицевым счетам соответствующих застрахованных.

По имеющейся информации видно, что после решения о возмещении ПФР выпадающих расходов в связи с введением пониженных тарифов разноска по индивидуальным счетам застрахованных осуществляется. Но пониженные тарифы действовали и до решения о компенсации выпадающих доходов, в этих случаях разносить по счетам просто нечего.

К застрахованным лицам, на которых распространяется обязательное пенсионное страхование, относится и самозанятое население – индивидуальные предприниматели, адвокаты, а также нотариусы, занимающиеся частной практикой. Они уплачивают страховые взносы, как правило, исходя из стоимости страхового года. Его стоимость определяется как произведение минимального размера оплаты труда (МРОТ) – на начало соответствующего финансового года и тарифа страхового платежа в ПФР, увеличенного в 12 раз (ст. 13 Федерального закона от 24 июля 2009 г. № 212-ФЗ). МРОТ в России пока еще крайне низок (на 1 январь 2012 г. – 4611 руб.), ниже в 5–6 раз средней оплаты труда в стране, крайне малы вследствие этого уплачиваемые указанными работниками и страховые пенсионные взносы[88]. В итоге трудовые пенсии самозанятого населения в значительной степени финансируются за счет страховых взносов тех граждан, которые выполняют работу по трудовому договору (по найму). Указанное перераспределение средств наемных работников в пользу самозанятого населения не вполне обоснованно, оно приводит к занижению пенсий работающих по трудовому договору и нарушает принцип солидарности между ними, а не всем населением.

Выходов из создавшейся ситуации много: взимать с самозанятого населения страховые взносы по типовому тарифу исходя из определенного заработка или из среднего уровня оплаты труда; ввести для такого населения добровольную систему пенсионного страхования и т. д.

Объект и база для начисления страховых взносов зависят от вида обязательного социального страхования. Они не всегда совпадают. Не совпадает при некоторых видах страхования и круг застрахованных – наиболее широкий он по базовому закону. Застрахованные – это граждане, работающие по трудовым договорам, лица, самостоятельно обеспечивающие себя работой, или иные категории граждан, у которых отношения по обязательному социальному страхованию возникают в соответствии с федеральными законами о конкретных видах обязательного социального страхования. В пенсионном страховании объектом для уплаты страховых вносов являются доходы от трудовой деятельности, осуществляемой по трудовому договору или близким к нему договорам (например, служебному контракту), а также по гражданско-правовым договорам, содержанием которых является выполнение работы, а базой для начисления страховых взносов – весь доход от такой деятельности; в страховании по случаю временной нетрудоспособности и в связи с материнством в объект и базу не включаются доходы от работы по гражданско-правовым договорам[89]. Наиболее узкие по содержанию объект и база в страховании от несчастных случаев на производстве и профессиональных заболеваний[90].

Подводя итог, касающийся тарифной политики, следует отметить крайнюю ее неопределенность и нестабильность в нашей стране, постоянное, зачастую недостаточно обоснованное изменение тарифов и базы, на которую начисляются страховые взносы. Это наглядно характеризует те многочисленные изменения, которые вносятся в законы, которые определяют уровень страховых взносов, правила их начисления и уплаты. Наиболее подвержен постоянным хаотичным изменениям Закон о пенсионном страховании. За сравнительно короткий период его жизни (он вступил в силу с 1 января 2002 г.) в него вносились поправки 37 раз, в том числе трижды в соответствии с решениями Конституционного Суда РФ. При этом в последние годы их число увеличивается – в 2008 г. закон изменился 5 раз, в 2009 г. – 4, в 2010 г. – 6, в 2011 г. – 6 раз. В законе практически не осталось статей в первоначальной редакции, многие статьи изменялись неоднократно и т. д.

Закон о страховых взносах, вступивший частично в силу с 1 января 2010 г., а полностью – с 1 января 2011 г., за два года изменялся 15 раз!

Обнаружить нечто подобное в других странах не удалось.

Одна из проблем в России, затрудняющая эффективное функционирование системы обязательного социального страхования, – это теневая экономика, а конкретнее – черные и серые зарплаты. Их объем достигает, как указывалось, 30–40 % легального фонда оплаты труда. Легальный фонд оплаты труда составлял в 2010 г. около 12 трлн руб. Теневой фонд, с которого страховые взносы не взимаются, равен примерно 4,5 трлн руб. (35 %). В 2011 г. легальный фонд оплаты труда приблизился к 15 трлн руб., соответственно возрос и теневой фонд, поскольку серые и черные зарплаты сохранялись. Представим, что со всего фактического объема оплаты труда взимались бы страховые взносы. В этом случае их объем увеличился бы также на 35 %. Вместо дефицита бюджетов страховых фондов был бы их профицит. Возможна ли такая ситуация? Вполне. Однако общество, как верхи, так и низы (народ), смирилось с теневой экономикой – черными и серыми зарплатами. Кроме заверений идеологов бизнес-сообщества о том, что снижение страховых платежей для работодателей приведет к повышению собираемости страховых платежей, сокращению теневой экономики (такое утверждение было заведомо неверным), ничего практически не изменилось: черные и серые зарплаты как были, так и существуют, а в период кризиса даже возросли, поскольку помогают выжить малому и среднему бизнесу (большой бизнес не даст себя в обиду). Кстати, освобождение граждан от уплаты налога с трудовых доходов гораздо в большей степени содействовал бы снижению уровня теневой экономики, чем снижение страховых взносов для работодателей. Но эта мера вообще не предлагалась.

Что же нужно предпринять для ликвидации столь высокого уровня теневой экономики в России? Преодолеть полностью и быстро это уродливое явление вряд ли удастся, оно неразрывно связано с коррупцией, которая достигла в нашей стране невиданного для стран Европы размаха (154-е место в мире, после России всего несколько стран). Первое, и это, пожалуй, главное – необходимо создать личную заинтересованность каждого застрахованного в получении достаточно высокой страховой пенсии по сравнению с выгодой получения подачки от работодателя, сопровождающейся нарушением закона. Застрахованный должен иметь полную возможность отслеживать наращивание своей предстоящей страховой выплаты, реально видеть ее увеличение за каждый год уплаты страховых взносов работодателем и им лично. Напомним, уровень страховых пенсий в странах Западной Европы значительно (в разы) выше, чем социальных пенсий (пенсии для каждого), коэффициент замещения заработка полными страховыми пенсиями достигает обычно 60–70 % заработка, а иногда даже 100 %. В России трудовая пенсия составляет обычно менее 30 % заработка и по своему уровню почти равна социальной пенсии или выше ее не более чем на 20–40 %. В нашей стране чрезмерно низкая оплата труда, она вынуждает работников брать подачки от работодателей именно сегодня, пренебрегая отдаленными материальными интересами, которые не так уж заманчивы (как отмечалось, трудовая пенсия возмещает незначительную часть, заработка). Слишком высока в нашей стране (в отличие от прошлого) и хозяйская власть работодателя. Для того чтобы отслеживать наращивание своей страховой пенсии, каждый застрахованный должен иметь постоянную информацию о размерах страховых взносов, внесенных за него работодателем и удержанных им же из его личного трудового дохода, а также иметь четкое представление о правилах определения размеров страховых пенсий, включая их исчисление из заработка. Ныне такой информации застрахованные не имеют, кроме той скудной, которая содержится в «письмах счастья» из отделения ПФР. Что касается правил определения размеров пенсий, то разобраться в них не могут даже математики и программисты.

Наряду с этим требуется не ослаблять (что наблюдается сейчас), а повышать ответственность работодателей за неисполнение обязательств по уплате принудительных платежей, в том числе страховых взносов. Как известно, наиболее действенным наказанием за экономические преступления является конфискация имущества, но этого вида наказания теперь вообще нет в Уголовном кодексе Российской Федерации. Оно отменено, и все предложения о его возрождении отвергаются. Введенные недавно штрафные санкции за уклонение от уплаты налоговых и страховых платежей менее действенная мера, чем конфискация.