Искусство приумножения капитала

Акция – вид долевой ценной бумаги, дающий владельцу право на получение части чистого дохода от деятельности акционерного общества в виде дивидендов, а также на часть имущества компании в случае ее ликвидации. Кроме того, выпуская и продавая акции другим инвесторам вы впускаете их в бизнес и даете голосовать в пределах тех долей, которые они будут иметь после приобретения пакета акций.

Захотите ли вы пустить соседа дядю Степу в капитал компании, чтобы он потом на кухне учил вас как строить бизнес? Да нет конечно, поэтому есть родоначальник всех инвестиционных инструментов, только уже не как долевая ценная бумага, а как долговая! Долг! Хотите расширения – возьмите денег в долг под проценты! Для этого нужно выпустить облигации.

Облигация – это долговая ценная бумага, по которой эмитент (компания, государство или может даже город в котором вы живете) обязуется выплатить инвестору определенную сумму и определенный процент в будущем.

Выпустили облигации, выбросили на рынок, кому понравился процент будущей доходности, тот купил облигацию, а вам деньги за это соответственно перчислил. И никаких голосований и распределения чистой прибыли от деятельности "Корзиночки".

Между прочим, количество эмитентов на бирже, выпустивших облигации, в несколько раз превосходит количество эмитентов, выпустивших акции. Так исторически сложилось, что у нас бизнес хочет больше зарабатывать за счет привлечения новых долгов, чем пуская кого-то в долю. А вот в странах с развитой экономикой ситуация существенно лучше для акционеров, там и с правами получше…

Вы спросите: ну так и чего мы тогда начинаем не с облигаций, а вот фонды там написано в названии раздела, а? Мутишь ты чего-то, Володь.

А нужно это для того, чтобы с самого начала показать вам куда инвестируют умные и богатые дяди вместо того, чтобы сразу кидать вас в поисковик по акциям и облигациям.

Паевой инвестиционный фонд или просто ПИФ – это форма коллективных инвестиций, при которых инвесторы являются собственниками долей в имуществе фонда. Управление осуществляется профессиональным участником рынка ценных бумаг – управляющей компанией. И на самом деле именно этот вид инвестиций был не так давно крайне популярен в России.

Суть в том, что есть такие управляющие компании, которые определяют стратегию инвестирования средств фонда, говорят например, что все деньги будут инвестировать только в нефтегазовый сектор России или например половину в топовые акции, а половину в облигации. Стратегия фонда может быть какой угодно, и инвесторы сами выбирают какой фонд им нравится.

За управление фондами взимается комиссия, иногда даже существенная. Зато это снимает с вас необходимость постоянно самостоятельно выбирать куда вложить деньги, и вы будете довольствоваться систематизированными инвестициями и зачастую довольно значительным получаемым доходом.

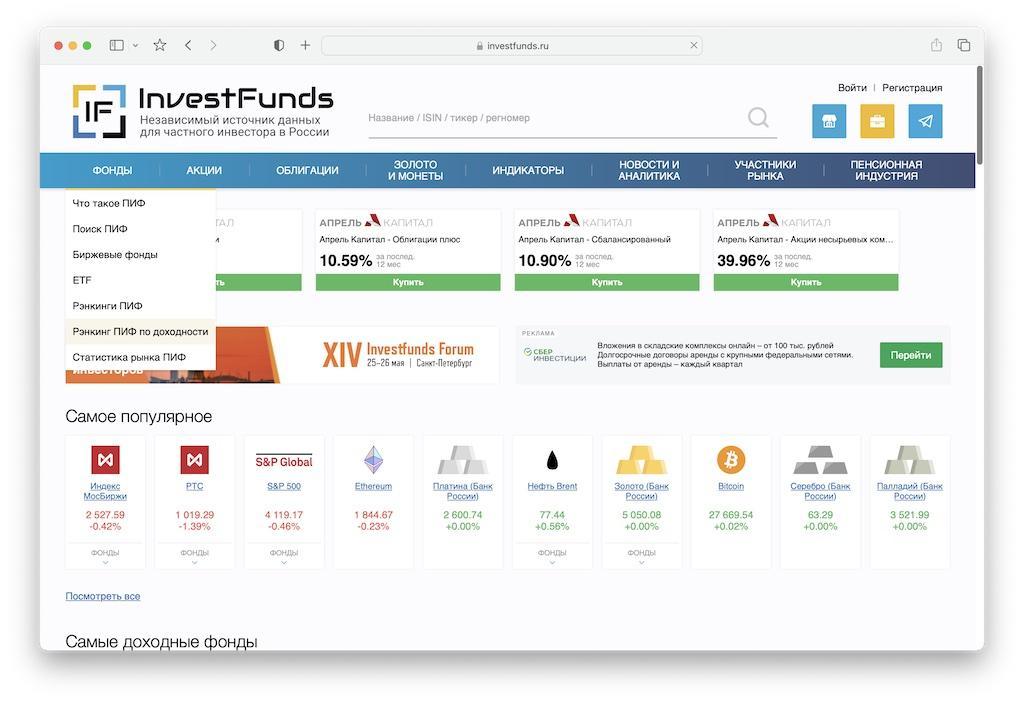

Но вернемся все же к тому, почему мы выбираем для рассмотрения сначала именно фонды. Потому что смотря на их состав можно познакомиться со многими интересными компаниями. Лично я смотрю поверхностную информацию по всем инструментам на сайте сервиса Investfunds.

Слева сверху в плашке наведите на ФОНДЫ и далее давайте сразу выберем Рэнкинг ПИФ по доходности, так будет проще для начала. Потом на этом же сайте можете посмотреть про разные фонды, акции и облигации, а если уже знаете какие-то знакомые имена, например Газпром, Сбербанк или Лукойл, то можно в самом верху в поиске вбивать названия и вам выпадет список инструментов, где встречается название этой компании. А мы пока вернемся к фондам.

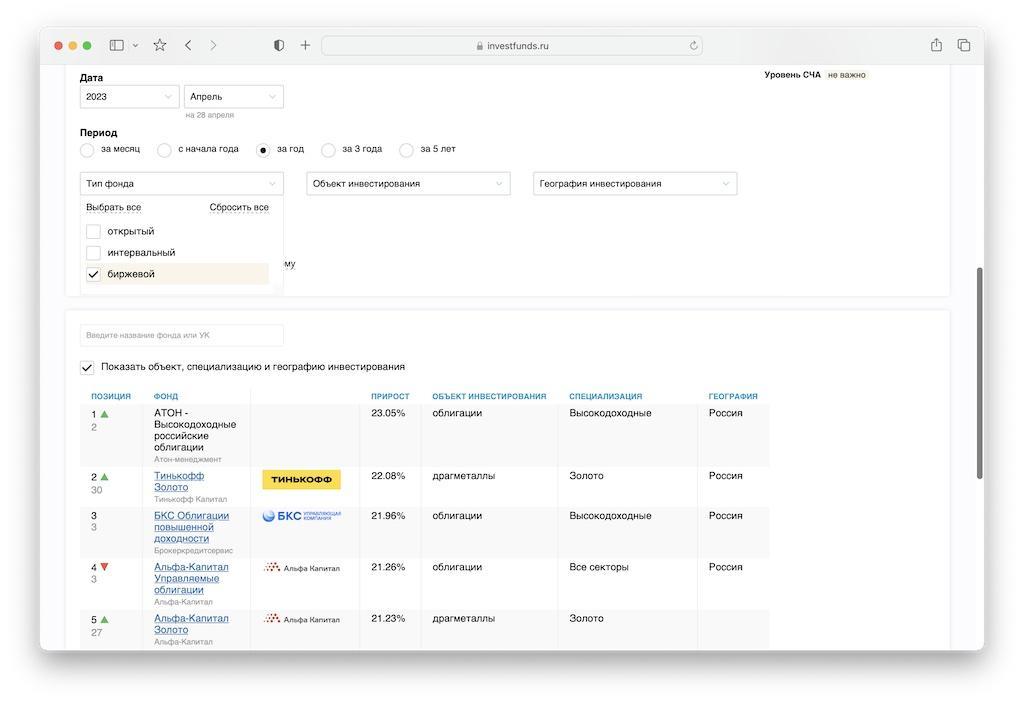

Единственное что важно отметить, это фильтр Тип фонда, оставьте только биржевой. Подробнее про типы фондов мы поговорим дальше. А вообще можете поиграться с фильтрами и сроками и посмотреть как будут меняться результаты. Некоторые фонды не имеют карточек на сайте, информацию по нему придется гуглить. А вот в остальные можно зайти и посмотреть что это и с чем это едят.

Самое интересное, что даже после рассмотрения всех инвестиционных инструментов, мы все равно в итоге вернемся к старым добрым фондам, и это не просто так. А пока давайте подробнее рассмотрим какой-нибудь фонд.

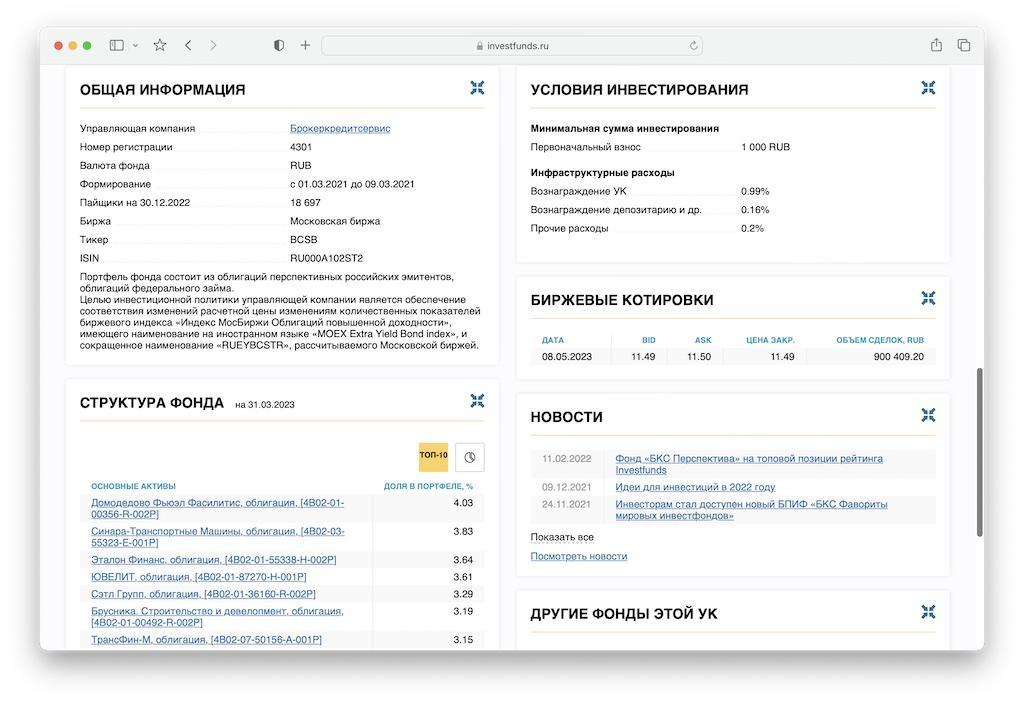

Давайте найдем фонд БКС Облигации повышенной доходности. Надеюсь фонд не расформируют к моменту прочтения вами этой книги.

Как найти этот или любой другой биржевой фонд в нашем брокерском приложении? По тикеру.

Тикером называют уникальное краткое обозначение на определенной бирже конкретного актива: валюты, товара, акций, облигаций компаний и индексов.

Тикер акций составляется в соответствии с названием компании. На азиатских биржах используются цифры.

Тикер облигаций состоит из 12-ти цифровых и буквенных символов, которыми обозначаются характеристики ценной бумаги.

Тикер валюты составляется с помощью трех символов. Название страны обозначают первые два символа, первая буква валюты – третий. Например AED – Объединенные Арабские Эмираты, дирхам, а USD – США, доллар.

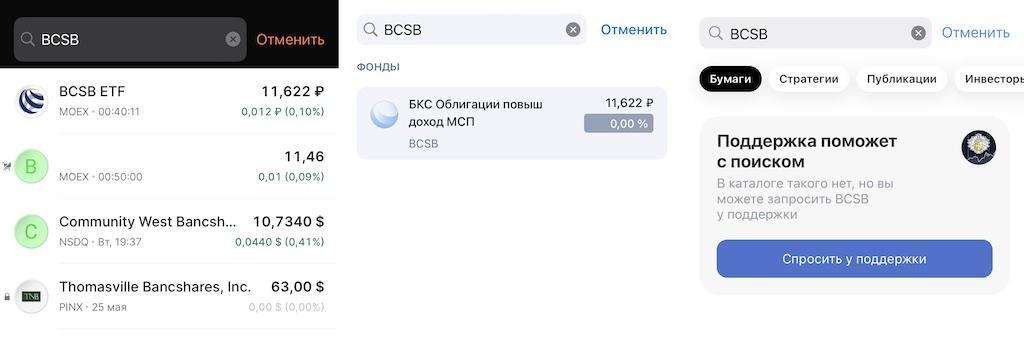

Задание 1. Какой тикер у фонда БКС Облигации повышенной доходности?

1. BKSB

2. BCSB

3. BSCSB

4. MFC

Теперь введя этот тикер в нашем с вами брокерском приложении мы можем найти этот фонд.

Обратите внимание, что кроме первой нужной нам строки приложение Финам может выдать и другие варианты, поэтому проверяйте внимательнее. Зато в поисковой выдаче можно сразу посмотреть сколько стоит минимально вложиться в фонд, разумеется когда биржа открыта.

Приложение от БКС свой собственный фонд выдало однозначно и без других возможных вариантов, а вот Тинькофф славится тем, что часто не дает торговать некоторыми активами аргументируя это тем, что у инвесторов якобы слишком маленький интерес в них.

Но управляющая компания (УК) не бесплатно берет наши с вами деньги и вкладывает в различные инвестиционные инструменты. УК берет некоторую комиссию за управление, ее можно посмотреть в разделе инфраструктурных расходов.

Задание 2. Какой размер суммарного вознаграждения УК за управление денежными средствами фонда БКС Облигации повышенной доходности? Со временем комиссии могут измениться, ориентируйтесь на предыдущий скрин.

1. 1.35%

2. 0.99%

3. 0.2%

4. 0.16%

Чтобы получилась итоговая максимальная комиссия нужно суммировать все позиции в скрине. Есть еще некоторые комиссии, связанные с приобретением не через биржу, а через сторонних агентов, но заморачиваться на этом сейчас не стоит, мы будем делать все правильно.

И теперь, собственно говоря, то ради чего мы начали с фондов – это его Структура, то куда он вкладывает свои средства. На момент написания этой главы, на ТОП-10 самых крупных вложений рассматриваемого фонда приходились на этих товарищей:

И уже поискав их отдельно можно далее посмотреть на карточки инструментов в которые вкладывается этот фонд. Это конечно не все вложения, а только первая десятка, но такой подход позволяет вам начать знакомиться с бизнесами, представленными у нас в стране и мире в целом.

Мы поняли что такое фонды и зачем они нужны, а также выяснили как найти фонды в нашем брокерском приложении. Но возможность найти фонд в приложении есть только у тех фондов, которые торгуются на бирже, правильно? А вдруг управляющая компания не выбрасывала фонд в свободный доступ и предлагает купить паи фонда напрямую через УК без биржевых издержек? Там лицензия для УК нужна, наличие маркет-мейкера который будет поддерживать спрос и предложение в стакане, но об этом позже если будет интересно.

Помните я ранее просил вас выбрать фильтр только по Биржевым фондам? Вот давайте теперь поговорим о том какие фонды бывают вообще.

ПИФы делятся на три основных типа в зависимости от условий выкупа паев:

Открытые (ОПИФ), в которых управляющая компания продает и выкупает паи в любое время. Это самый популярный вид фонда, потому что он позволяет вложить деньги и забрать их обратно в любое время.

Паи ОПИФов отличаются от других инструментов для инвестирования своей высокой ликвидностью – инвестор имеет возможность в любой момент выйти из числа участников, продав свой пай управляющей компании.

Интервальные (ИПИФ), когда покупка и продажа паев заранее оговорены и осуществляются только в определенный период времени. Например, четыре раза в год протяженностью по две недели.

Теоретически ИПИФы должны обеспечивать инвесторам большую доходность, чем приобретение паев открытых фондов, так как несут более высокую степень риска (вклад нельзя изъять в любое время). Так как УК не должна быть готова в любой момент выкупить пай ИПИФа у инвестора, то она может вкладывать деньги в более длительные проекты, например в облигации с большим сроком погашения или менее ликвидные акции, которые потенциально более доходны.

Закрытые (ЗПИФ), выход из которых возможен только в конце периода существования ПИФа. В такой форме создаются, как правило, фонды, инвестирующие в недвижимость.

ЗПИФ создаются, как правило, под определенные проекты. Существуют, например, специализированные закрытые паевые инвестиционные фонды недвижимости, в задачи которых входит строительство определенного объекта на продажу или для сдачи в аренду. Самое интересное то, что срок существования ЗПИФов может продлеваться бесконечно, таким образом он начинает обладать свойствами ИПИФа, а его паи могут перепродаваться бесконечно долго, но уже без фактического срока обязательного погашения.

Ну а с биржевыми фондами (БПИФ или ETF) вы уже познакомились. Биржевой фонд, или торгуемый на бирже фонд (exchange-traded fund (ETF)) – это инвестиционный фонд, паи (акции) которого свободно торгуются на бирже. В отличие от традиционных ПИФов, компания, запустившая тот или иной ETF, не работает напрямую с розничными инвесторами. Размещение паев фонда происходит так же, как акций обычных компаний, – на бирже. Там же они и обращаются, т. е. инвесторы в любой момент в ходе торгов могут купить и продать паи такого фонда по текущей биржевой цене. Это принципиальное отличие биржевых фондов от обычных, в которых ввод и вывод денег (покупка и продажа паев) чаще всего занимает несколько дней.

Подавляющее большинство биржевых фондов – индексные. Они отслеживают движение определенного биржевого индекса, составленного и ведомого по формальным правилам существования. Многие индексы создаются только для того, чтобы привязать к ним новый ETF. Жесткая привязка фонда к индексу означает, что биржевой фонд вообще не управляется человеком – он лишь повторяет движение конкретного индекса. Вознаграждение управляющей компании такого фонда составляет доли процентов от объема активов по сравнению с целыми процентами в обычных ПИФах. Вознаграждение закладывается в текущую стоимость паев фонда на бирже и не выплачивается каким-либо особым образом.

Нужно только помнить одну очень важную вещь – фонды не вечны и могут быть расформированы, соответственно все что есть в сумме чистых активов фонда будет разделено между пайщиками.

Задание 3. Из каких активов могут состоять фонды?

1. Акции аэрокосмической и оборонной промышленности

2. Акции компаний, выплачивающих дивиденды

3. Облигации федерального займа

4. Золото

5. Акции/паи других фондов

Да, все верно, фонд может состоять и из акций других фондов. Посмотрите, например, Райффайзен – Сбалансированная Стратегия Биржевых фондов. Надеюсь он еще существует, но я на всякий случай вставлю еще скрин десятки крупнейших его вложений на момент наполнения этой главы текстом:

Там сразу и фонды от iShares, и от SPDR, а доля-то у первого фонда какая! Аж 30.5% была! Причем этот первый фонд в списке просто следует за американским индексом S&P 500. Жаль нашей "Корзиночки" нет в составе этого американского индекса, ну да ладно.

Но самое интересное это то, как формируется цена пая в управляющей компании и непосредственно на бирже, ведь по сути цена в стакане на бирже несколько вторична в то время как цена, транслируемая управляющей компанией первична.

Очень приземленный пример:

Допустим в фонде УК торгуются акции всего трех разных компаний стоимостью 1000 рублей, 1500 рублей и 2300 рублей. Суммарно это у нас на 4800 рублей весь фонд, правильно? Да. Весь фонд разделен условно на 100 частей (100 паев) и получается, что 4800 рублей это 100 паев фонда, а 1 пай значит должен стоить согласно суммарной Стоимости Чистых Активов (СЧА) фонда всего лишь 48 рублей.

Первая акция на бирже (а значит и внутри фонда) выросла и стала стоит 1600 рублей, вторая упала до 1300 рублей, а третья снизилась до 2200 рублей. Суммарная СЧА фонда стала 5100 или 51 рубль за 1 пай.

Покупая у управляющей компании вы покупаете паи по этим 48 или 51 рублю, смотря сколько стоят активы, входящие в фонд. Ведь вы вкладываете деньги в фонд, покупая паи, а фонд на эти деньги покупает активы в соответствии с заданной пропорцией активов внутри фонда и объявляет, что стоимость пая согласно СЧА составила столько-то рублей. Продолжаем.

А вот при покупке пая на бирже начинают возникать искажения, потому что на рынке обычно творится безумие и люди покупают паи и по 60 рублей, и по 70, и даже по 200 при том, что СЧА фонда предполагает стоимость пая всего лишь тот же самый 51 рубль. А кто будет продавать или покупать другим участникам на бирже по таким ценам? Это будет делать специальный участник который называется маркетмейкер.

Маркетмейкер – это особый участник торгов на финансовом рынке, поддерживающий торговлю в активном состоянии путем постоянной готовности заключить рыночную сделку с любым другим участником торгов.

То есть он будет продавать уже имеющиеся у него паи желающим купить у него на рынке по 200, а в конце дня сверять свои остатки и покупать паи напрямую у УК по 51 рублю. Это условно конечно. Ровно таким же образом маркетмейкер может поступать и в случае обратного искажения – например скупать на бирже паи у продавцов по 26 рублей, а в конце сессии погашать в управляющей компании по тому же 51 рублю и, как видите, снова иметь прибыль. Вся математика прозрачна и ясна.

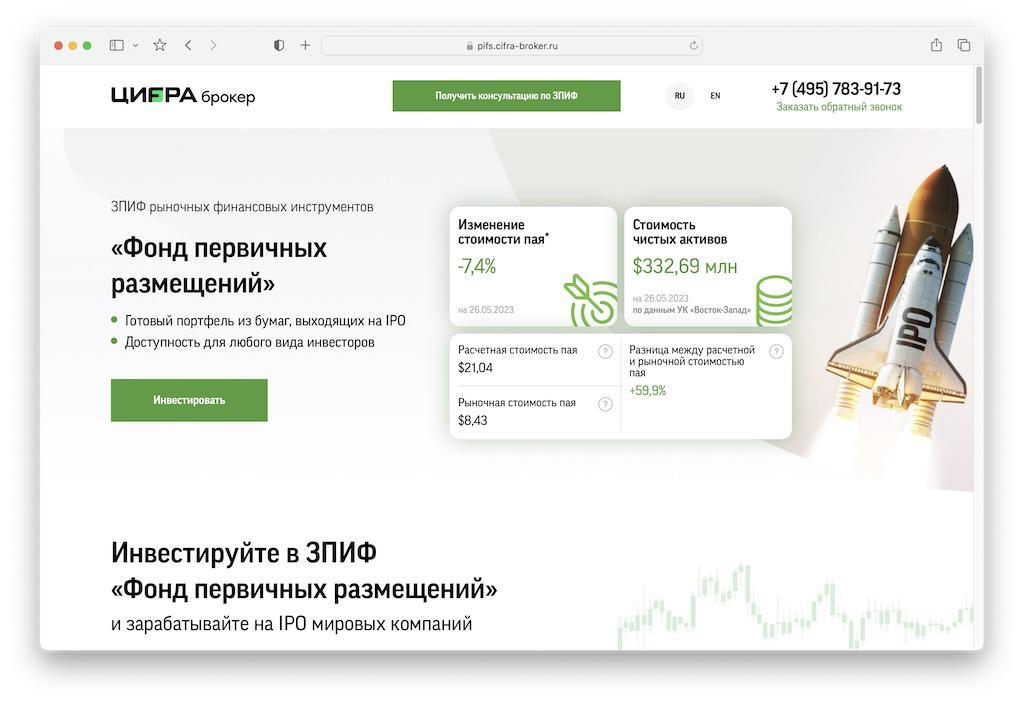

Поэтому очень желательно не просто покупать паи в биржевом стакане, но и сверяться со стоимостью пая у самой управляющей компании на их сайте или в отчетности в случае интервального или закрытого фонда.

Вот пример подхода ЗПИФ ФПР – это «Фонд первичных размещений», который состоит из акций в основном иностранных компаний. Эти акции только-только были выведены на биржу, раньше эти акции нигде не торговались. Согласно стоимости чистых активов фактическая расчетная цена пая составляла у них 21.04 доллара, а вот на бирже пай торговался 8.43 долларов. Почему? Из-за рисков разумеется, что при расформировании фонда пайщики вдруг не смогут получить вложенные средства в фонд, которые приходятся на них согласно купленному количеству паев. Тут вообще если бы была гарантия получения своих средств от иностранных вложений, то разумеется купив по 8.43 и получив на расформировании по 21.04 можно ни с чего вообще сделать 147% прибыли.

Конечно для долгосрочного инвестора это не сильно полезная информация, ну а мы теперь давайте перейдем к изучению облигаций.

Облигации

С предыдущим инструментом разобрались, давайте теперь поговорим об облигациях.

Вот наша "Корзиночка" пришла к выводу, что увеличить мощности производства можно заняв деньги. Как это сделать? Нужно выпустить на бирже ценную бумагу под названием облигации, инвесторы их выкупят, дадут за них денег, а за это мы должны будем им выплачивать процентный доход. В облигациях его называют купонным доходом или купоном.

Исходя из предполагаемого дохода инвесторов, облигации вообще подразделяются на дисконтные и купонные.

Доход инвестора может складываться из двух составляющих:

Во-первых, компания-эмитент обязуется производить выплаты с определенной периодичностью, чаще всего один, два или четыре раза в год, по определенной в условиях выпуска облигации годовой процентной ставке. Встречаются облигации, которые платят даже 12 раз в год. Это так называемый доход по купонам или купонный доход.

Например купили на бирже облигацию компании за 1000 рублей, компания до конца срока обращения облигации 4 раза в год платит вам прямо на счет купон по 75 рублей, а например через 3 года в конце срока обращения кроме последнего купона отдает еще и ту самую 1000 рублей.

Во-вторых, доход инвестора может складываться из разницы между ценой покупки облигации и ее номиналом, то есть ценой погашения. Такую разницу принято называть дисконтом, а доход – дисконтным. Номинал же в свою очередь зачастую составляет 1000 рублей, но иногда он может частично возвращаться инвесторам еще до конца срока обращения облигации.

Например компания размещает облигацию по цене за 95% от номинала в 1000 рублей, это 950 рублей как вы можете посчитать. Купон тут не главное, так как при погашении компания должна вернуть 100% оставшегося номинала, или ту самую 1000 рублей, хотя вы купили облигацию за 950.

Достаточно часто в финансовой практике встречаются облигации с плавающей процентной ставкой. Доходность по такой ценной бумаге привязывается к ставкам межбанковского рынка, к ставке рефинансирования ЦБ или к другим финансовым индикаторам.

По срокам обращения облигации принято разделять на краткосрочные, среднесрочные и долгосрочные. Как правило, к краткосрочным облигациям относятся ценные бумаги до погашения которых остается один-два года. Среднесрочные – пять-семь лет. Долгосрочные – более семи лет.

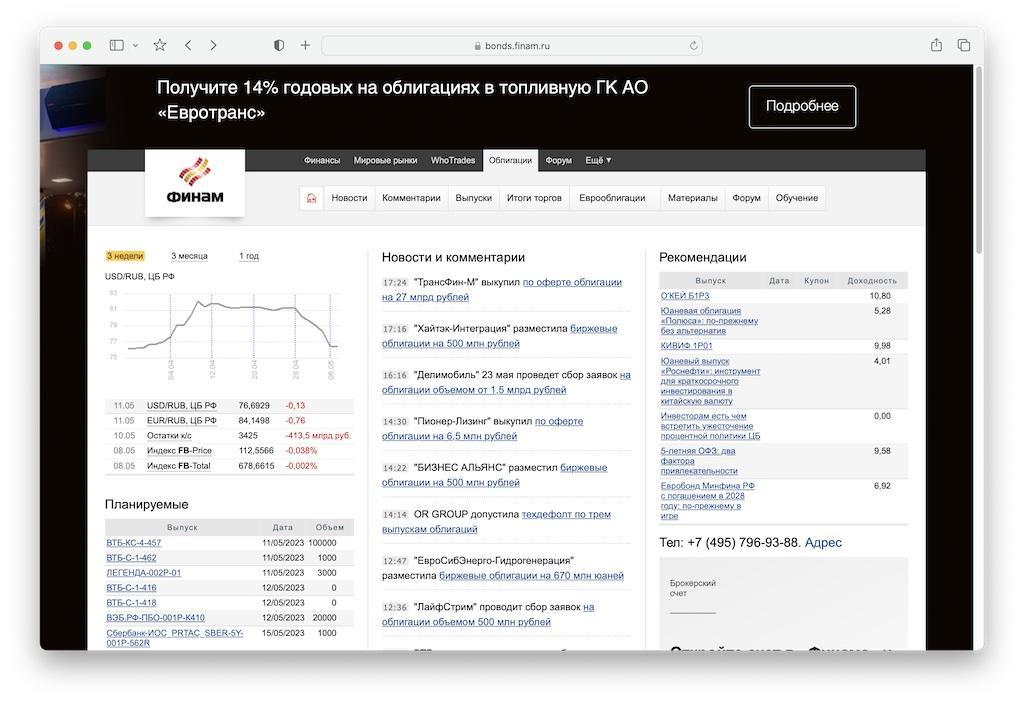

Посмотреть список облигаций для общего ознакомления можно все на том же сервисе Investfunds, но мы с вами как профессионалы своего дела подключим еще один интересный инструмент аналитики, который изображен на скрине:

Чуть позже там сверху нажмем на Выпуски и найдем много интересной информации по интересующим облигациям, а пока можно обойтись и investfunds.

Я уверен, что вы уже поняли в чем суть фондов и самих инвестиций. Вот вам моя выжимка сути про инвестиции: на мой взгляд, инвестиции это не столько про вложение денежных средств с целью получения доходности выше инфляции, сколько про выбор источника достоверной информации.

Таким образом, фонды нам были нужны чтобы посмотреть в какие облигации инвестируют состоятельные люди в управляющих компаниях. Давайте для примера найдем облигацию Россия, 26240.

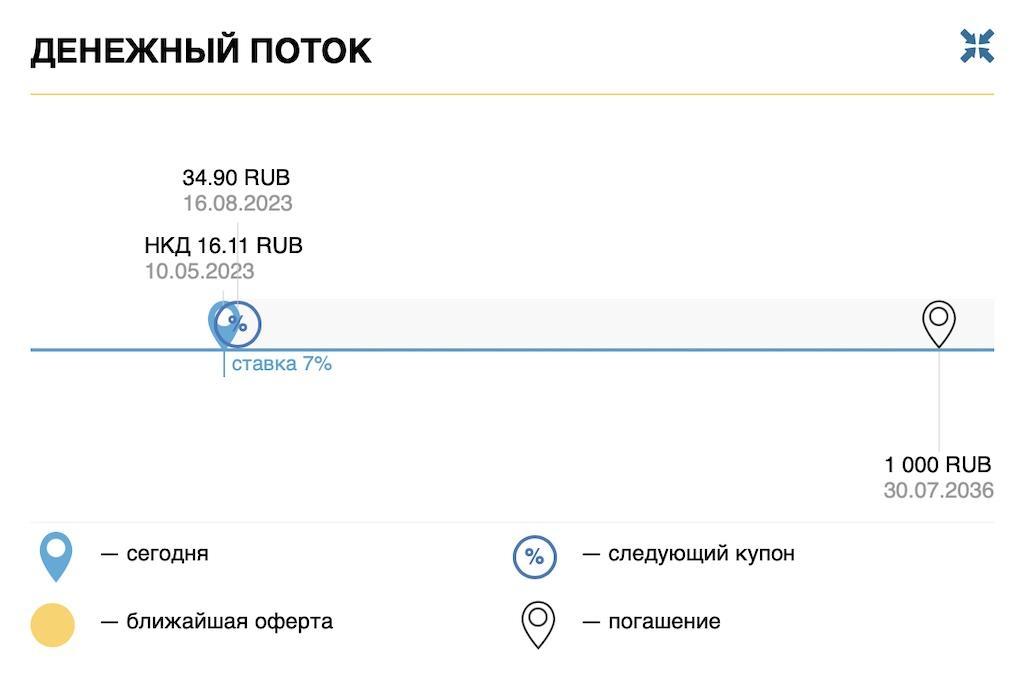

Вы можете увидеть (на момент написания этой главы), что облигация торгуется в размере 75.50% от номинала. Оставшийся номинал у этой облигации 1000 рублей, значит на покупку придется потратить как минимум 755 рублей (75.50% от номинала). Но там стоит цена 770.72 рублей, которая кроме 755 рублей цены включает размер Накопленного Купонного Дохода или просто НКД. Таким образом, текущая доходность к погашению составляет 10.73% годовых до вычета налога, а выплаты предполагаются ежегодно аж до 30.07.2036 года! Сравните с любимым инструментом большинства самонадеянных граждан – вкладом в банке, и сделайте выводы.

Из истории: облигации имеют так называемые купоны, потому что когда-то давным-давно сами облигации печатались на бумаге и имели отрывные поля с процентами доходности, называемые купонами. Инвестор приходил в кассу, ему отрывали купон и давали соответственно деньги таким образом погашая купон. Прямо как продуктовые талоны.

Для удобства представления по датам есть еще вот такое графическое распределение:

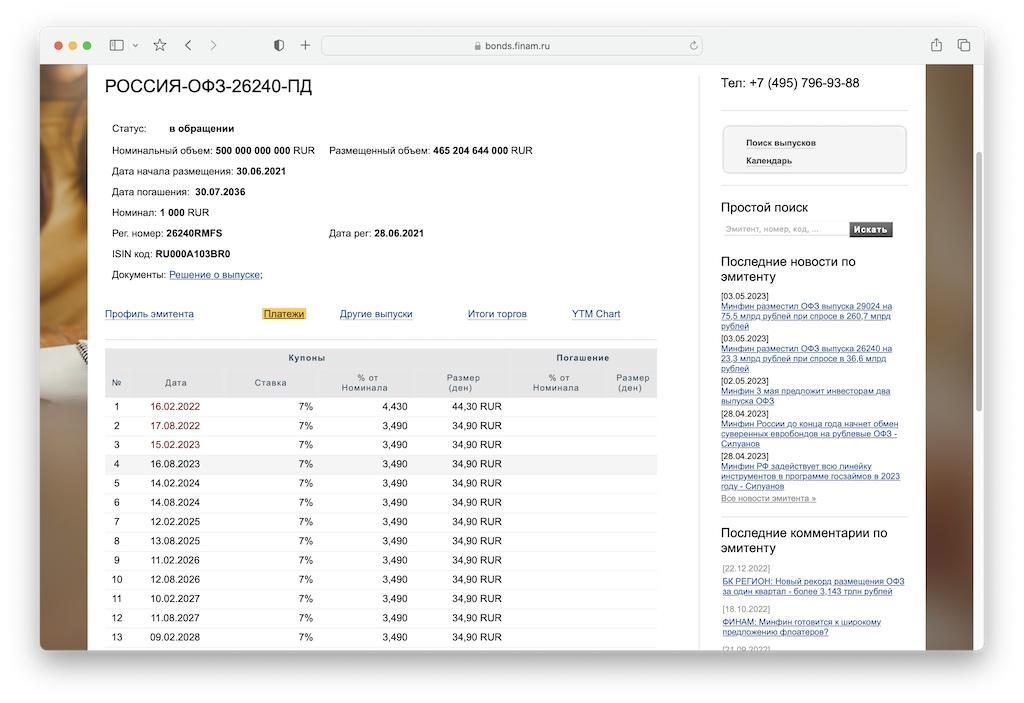

На 10.05.2023 (дата скрина выше) накопилось 16.11 рублей в НКД, ближайший купон был 16.08.2023 в размере 34.90 рублей, ну и конец срока с выплатой 1000 рублей номинала вы тоже видите.

Не забывайте также посмотреть в раздел ПАРАМЕТРЫ ОБЛИГАЦИИ в котором можно увидеть на какую сумму вообще был этот займ, дату размещения, текущую ставку и много всего интересного.

Задание 4. Какая периодичность выплаты купонов у облигации Россия, 26240?

1. 1 раз в год

2. 2 раза в год

3. 4 раза в год

4. 12 раз в год

Задание 5. Какой ISIN у облигации Россия, 26240 для точного поиска в брокерском приложении?

1. ОФЗ 26240

2. Россия, 26240

3. SU26240RMFS0

4. RU000A103BR0

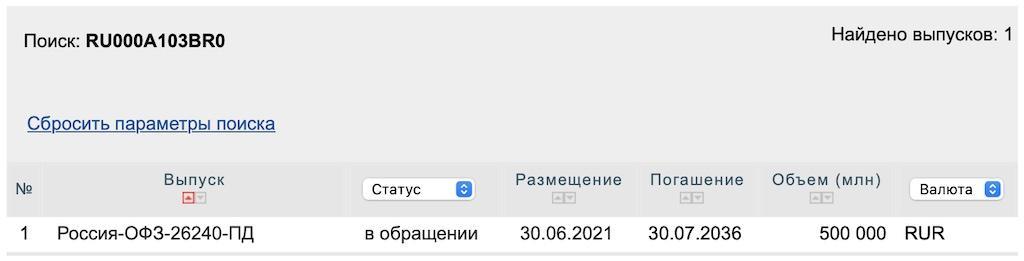

Давайте теперь посмотрим на эту же облигацию, только в сервисе Финама в разделе Выпуски. В графе Эмитент можно вписать кратко 26240 или сам ISIN RU000A103BR0:

Система выдаст нам варианты подходящие под наш вариант запроса. В случае с полным ISIN тут вариантов много не будет. Нажимаем на строчку с результатом поиска, переходим в Платежи и видим:

Тут мы в более ясной форме видим начальную ставку (она не меняется у данного выпуска), размер купона и какой это процент от номинала (хотя этот показатель для меня например не сильно важен). Если бы эмитент вместе с купонами производил частичное погашение номинала, то это было бы также отражено здесь.

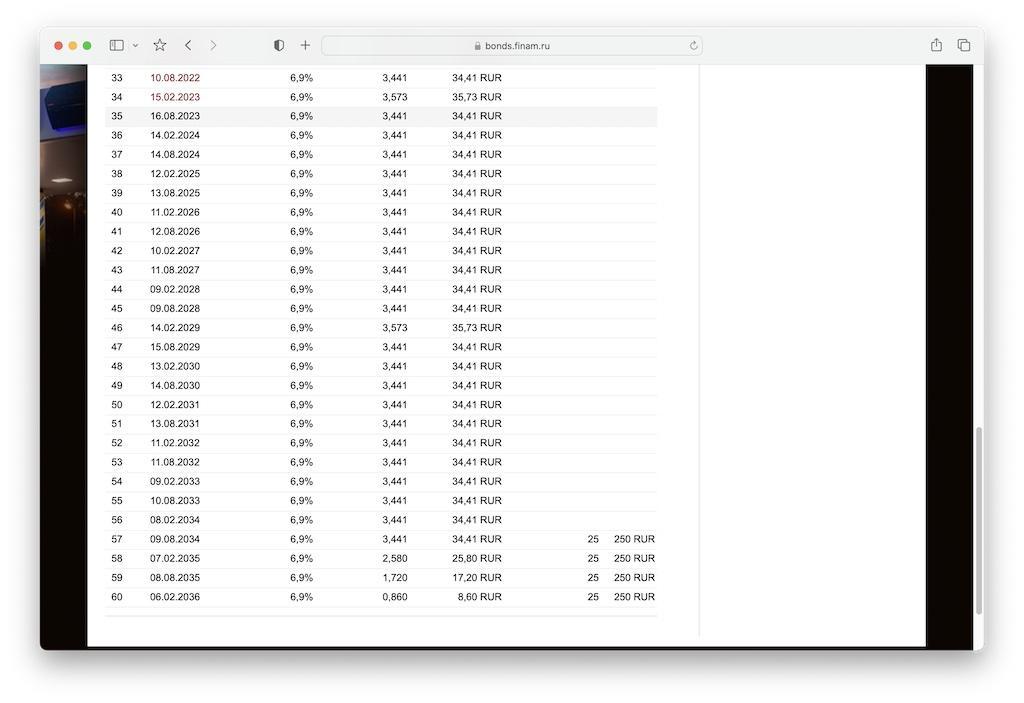

Задание 6. Давайте теперь немного посмотрим на другие возможные варианты. У ОФЗ 46020 (ISIN RU000A0GN9A7) номинал погашается с последним платежом или есть частичное погашение вместе с купонами?

1. Нет, номинал гасится вместе с последним купоном

2. Да, есть частичное погашение

Я надеюсь вы не просто пробегаете по вариантам ответов чтобы пройти дальше, а реально нашли облигацию в сервисе Финама. Добавьте этот источник в избранное в браузере.

Касательно частичного погашения номинала, вместе с купонами вы видите, что у этого выпуска такое происходит в последних 4-х купонах. Для вас как для инвестора это значит, что с одной стороны эмитент быстрее начнет частично возвращать тело займа, с другой стороны вам придется раньше срока искать куда потом пристроить этот частично возвращенный номинал.

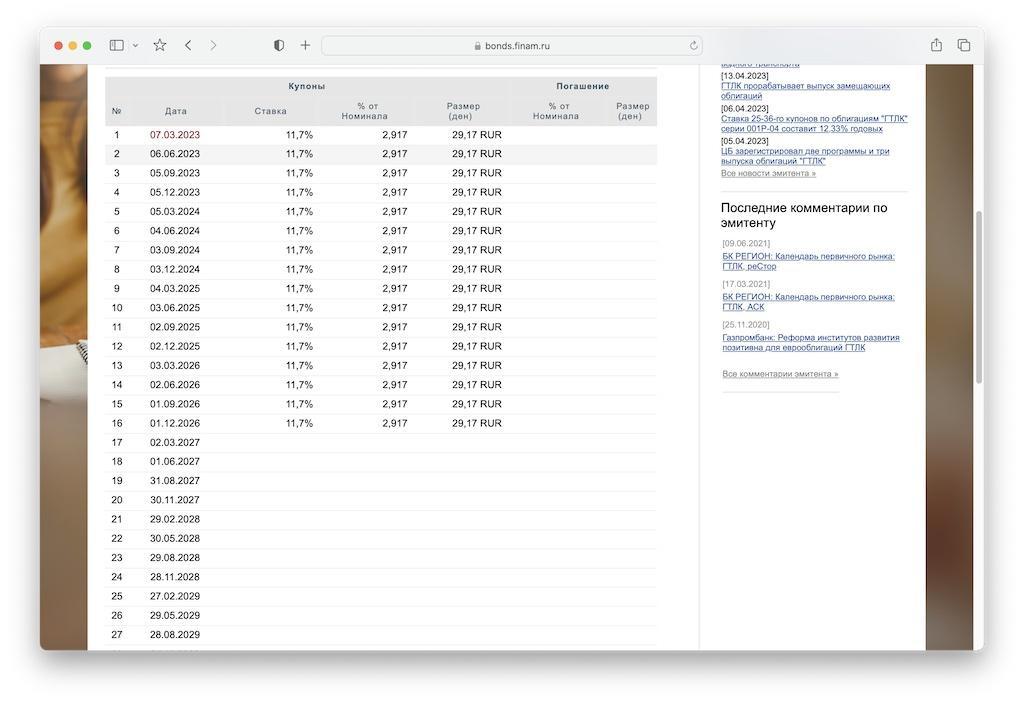

Задание 7. У выпуска облигаций ГТЛК-002Р-02 (ISIN RU000A105KB0) определена ставка купона до самого конца погашения? Напомню, что книга писалась в середине 2023 года.

1. Да, ставка купона прописана до самого конца 2037 года

2. Нет, ставки нету

Я допускаю, что в будущем какие-то части книги могут несколько потерять актуальность, но на момент написания этой главы ставка по данному выпуску облигаций была определена только до конца 2026 года:

Обычно эмитенты поступают таким образом чтобы подстраховать себя от обязательств выплачивать проценты в будущем в случае изменения каких-либо заранее прогнозируемых обстоятельств при условии, что ставка облигации не привязана к какому-либо проценту ставки ЦБ и все такое. Кто захочет например заморозить свои деньги в облигациях, если эмитент примет потом ставку купона 0.01%? Конечно никто, и цена всего выпуска облигаций пойдет вниз. А там их подберет кто надо и спокойно дождется погашения по оставшемуся номиналу получив таким образом дисконтный доход. Причем обратите внимание – дисконтный доход может образоваться именно за счет тех инвесторов, которые захотят продавать себе в убыток и дешевле размера оставшегося номинала.