Всё о счетах бухгалтерского учета (2-е издание)

Тамара Николаевна Беликова, Любовь Николаевна Минаева

Всё о счетах бухгалтерского учета

Интересы у людей разные: кому-то бухгалтерский учет кажется скучнейшим занятием, кому-то – интереснейшим делом жизни.

В. М. ВласоваБухгалтерский учет – дело интимное.

Т. Н. БеликоваВведение

При изучении бухгалтерского учета одним из самых сложных моментов является работа со счетами бухгалтерского учета. Научиться правильно составлять проводки, особенно сложные, производить расчеты по начислению налогов, рассчитывать финансовые результаты деятельности, прибыль и правильно составлять баланс – вот те вопросы, ответы на которые вы найдете в этой книге.

Первоначальной задачей после открытия фирмы является постановка бухгалтерского учета. Необходимо разработать свою концепцию учета, спланировать результаты деятельности, разработать учетную политику организации, неотъемлемой частью которой является рабочий план счетов бухгалтерского учета.

Рабочий план счетов разрабатывается на основании типового плана счетов бухгалтерского учета, который приведен в гл. 1. Даны примеры рабочего плана счетов ООО «Вектор-1» (торговля) и ООО «Вектор-2» (производство, услуги).

В книге предложены практические рекомендации по обучению работе со счетами бухгалтерского учета по каждому факту хозяйственной деятельности в их логически связанной последовательности: от поступления товаров, услуг, оплаты до их реализации.

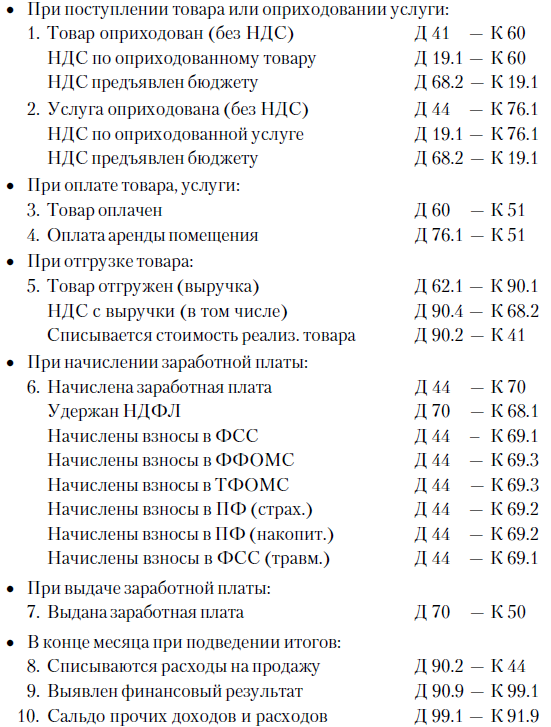

На каждой их этих стадий одновременно с фактом свершения операции зафиксированы и бухгалтерские записи (проводки) – от журнала хозяйственных операций, оборотно-сальдовой ведомости до баланса. Особый интерес представляют проводки по НДС.

Начиная с 2006 г. расчет НДС производится по методу начисления, а это значит, что проводка «НДС с выручки» ставится всегда в момент отгрузки товаров, услуг, а проводка «НДС предъявлен бюджету» ставится в момент оприходования товаров, услуг, по основным средствам НДС предъявляется бюджету в момент ввода основных средств в эксплуатацию.

После изложения порядка работы со счетами бухгалтерского учета приведен пример полного журнала хозяйственных операций по ООО «Вектор-1», где можно легко проследить все операции за январь, февраль, март, а также увидеть заключительные расчеты и записи, производимые в конце месяца, квартала и года. По результатам расчетов в журнале хозяйственных операций разработаны оборотно-сальдовые ведомости и баланс.

В гл. 4 приведена «Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организации». После каждого раздела даны примеры наиболее часто встречающихся на практике бухгалтерских проводок, которые также описывают операцию полностью.

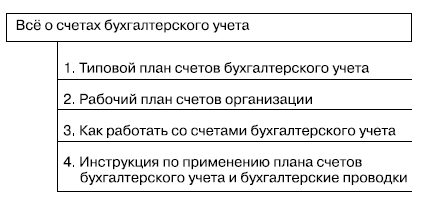

Изучать эти вопросы будем по следующей схеме:

Всё о счетах бухгалтерского учета

1. Типовой план счетов бухгалтерского учета

2. Рабочий план счетов организации

3. Как работать со счетами бухгалтерского учета

4. Инструкция по применению плана счетов бухгалтерского учета и бухгалтерские проводки

Мы надеемся, что книга будет хорошим помощником всем, кого интересует данная тема.

Авторы

Условные обозначения

01. а – Счет 01 «Основные средства», субсчет «Основные средства в текущей аренде»

01. в – Счет 01 «Основные средства», субсчет «Выбытие основных средств»

02. а – Счет 02 «Амортизация основных средств», субсчет «Амортизация основных средств, сданных в аренду»

03. в – Счет 03 «Доходные вложения в материальные ценности», субсчет «Выбытие лизингового имущества»

19.1 – Счет 19 «НДС по оприходованным ценностям», субсчет «НДС по оприходованным ценностям и услугам»

40.1 – Счет 40 «Выпуск продукции (работ, услуг)», субсчет «Готовая продукция по фактической себестоимости»

40.2 – Счет 40 «Выпуск продукции (работ, услуг)», субсчет «Готовая продукция по нормативной (плановой) себестоимости»

40.3 – Счет 40 «Выпуск продукции (работ, услуг)», субсчет «Отклонения в стоимости продукции»

62.1 – Счет 62 «Расчеты с покупателями и заказчиками», субсчет «Расчет с покупателями и заказчиками за уже отгруженную продукцию, товары, услуги»

62.2 – Счет 62 «Расчеты с покупателями и заказчиками», субсчет «Авансы полученные»

68.1 – Счет 68 «Расчеты с бюджетом», субсчет «Расчеты с бюджетом по НДФЛ»

68.2 – Счет 68 «Расчеты с бюджетом», субсчет «Расчеты с бюджетом по НДС»

68.4 – Счет 68 «Расчеты с бюджетом», субсчет «Расчеты с бюджетом по налогу на имущество»

68.5 – Счет 68 «Расчеты с бюджетом», субсчет «Расчеты с бюджетом по налогу на прибыль»

69.1 – Счет 69 «Расчеты по социальному страхованию и обеспечению», субсчет «Расчеты с ФСС»

69.2 – Счет 69 «Расчеты по социальному страхованию и обеспечению», субсчет «Расчеты с ПФ»

69.3 – Счет 69 «Расчеты по социальному страхованию и обеспечению», субсчет «Расчеты с ФОМС»

75.1 – Счет 75 «Расчеты с учредителями», субсчет «Расчеты с учредителями по вкладам в уставный капитал»

75.2 – Счет 75 «Расчеты с учредителями», субсчет «Расчеты с учредителями по выплате доходов»

75.3 – Счет 75 «Расчеты с учредителями», субсчет «Расчеты с учредителями по целевым взносам»

76.1 – Счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с поставщиками услуг (торговля)»

76.2 – Счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по НДС (при кассовом методе)»

76.3 – Счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по депонированной заработной плате»

76. к – Счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с комитентом и комиссионером при комиссионной торговле»

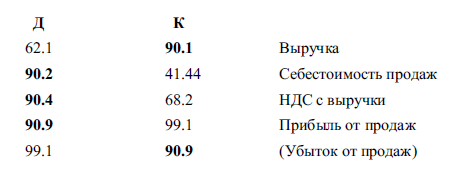

90.1 – Счет 90 «Продажи», субсчет «Выручка»

90.2 – Счет 90 «Продажи», субсчет «Себестоимость продаж»

90.4 – Счет 90 «Продажи», субсчет «НДС с выручки»

90.9 – Счет 90 «Продажи», субсчет «Прибыль (убыток) от продаж»

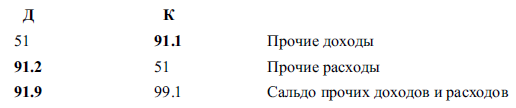

91.1 – Счет 91 «Прочие доходы и расходы», субсчет «Прочие доходы»

91.2 – Счет 91 «Прочие доходы и расходы», субсчет «Прочие расходы»

91.9 – Счет 91 «Прочие доходы и расходы», субсчет «Сальдо прочих доходов и расходов»

99.1 – Счет 99 «Прибыли и убытки», субсчет «Прибыли и убытки отчетного года»

99.5 – Счет 99 «Прибыли и убытки», субсчет «Платежи из прибыли в бюджет (штрафы, пени)»

99.6 – Счет 99 «Прибыли и убытки», субсчет «Платежи из прибыли на другие цели»

84 – Счет 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Нераспределенная прибыль (непокрытый убыток) прошлых лет»

Глава 1 Типовой план счетов бухгалтерского учета

Раздел I. Внеоборотные активы

Счет 01 «Основные средства»

Счет 02 «Амортизация основных средств»

Счет 03 «Доходные вложения в материальные ценности»

Счет 04 «Нематериальные активы»

Счет 05 «Амортизация нематериальных активов»

Счет 07 «Оборудование к установке»

Счет 08 «Вложения во внеоборотные активы»

Счет 09 «Отложенные налоговые активы»

Раздел II. Производственные запасы

Счет 10 «Материалы»

Счет 11 «Животные на выращивании и откорме»

Счет 14 «Резервы под снижение стоимости материальных ценностей»

Счет 15 «Заготовление и приобретение материальных ценностей»

Счет 16 «Отклонения в стоимости материальных ценностей»

Счет 19 «Налог на добавленную стоимость по приобретенным ценностям»

Раздел III. Затраты на производство

Счет 20 «Основное производство»

Счет 21 «Полуфабрикаты собственного производства»

Счет 23 «Вспомогательные производства»

Счет 25 «Общепроизводственные расходы»

Счет 26 «Общехозяйственные расходы»

Счет 28 «Брак в производстве»

Счет 29 «Обслуживающие производства и хозяйства»

Раздел IV. Готовая продукция

Счет 40 «Выпуск продукции (работ, услуг)»

Счет 41 «Товары»

Счет 42 «Торговая наценка»

Счет 43 «Готовая продукция»

Счет 44 «Расходы на продажу»

Счет 45 «Товары отгруженные»

Счет 46 «Выполненные этапы по незавершенным работам»

Раздел V. Денежные средства

Счет 50 «Касса»

Счет 51 «Расчетные счета»

Счет 52 «Валютные счета»

Счет 55 «Специальные счета в банках»

Счет 57 «Переводы в пути»

Счет 58 «Финансовые вложения»

Счет 59 «Резервы под обесценение финансовых вложений»

Раздел VI. Расчеты

Счет 60 «Расчеты с поставщиками и подрядчиками»

Счет 62 «Расчеты с покупателями и заказчиками»

Счет 63 «Резервы по сомнительным долгам»

Счет 66 «Расчеты по краткосрочным кредитам и займам»

Счет 67 «Расчеты по долгосрочным кредитам и займам»

Счет 68 «Расчеты по налогам и сборам»

Счет 69 «Расчеты по социальному страхованию и обеспечению»

Счет 70 «Расчеты с персоналом по оплате труда»

Счет 71 «Расчеты с подотчетными лицами»

Счет 73 «Расчеты с персоналом по прочим операциям»

Счет 75 «Расчеты с учредителями»

Счет 76 «Расчеты с разными дебиторами и кредиторами»

Счет 77 «Отложенные налоговые обязательства»

Счет 79 «Внутрихозяйственные расчеты»

Раздел VII. Капитал

Счет 80 «Уставный капитал»

Счет 81 «Собственные акции (доли)»

Счет 82 «Резервный капитал»

Счет 83 «Добавочный капитал»

Счет 84 «Нераспределенная прибыль (непокрытый убыток)»

Счет 86 «Целевое финансирование»

Раздел VIII. Финансовые результаты

Счет 90 «Продажи»

Счет 91 «Прочие доходы и расходы»

Счет 94 «Недостатки и потери от порчи ценностей»

Счет 96 «Резервы предстоящих расходов»

Счет 97 «Расходы будущих периодов»

Счет 98 «Доходы будущих периодов»

Счет 99 «Прибыли и убытки»

Забалансовые счета

001 Арендованные основные средства

002 Товарно-материальные ценности, принятые на ответственное хранение

003 Материалы, принятые в переработку

004 Товары, принятые на комиссию

005 Оборудование, принятое для монтажа

006 Бланки строгой отчетности

007 Списанная в убыток задолженность неплатежеспособных дебиторов

008 Обеспечение обязательств и платежей полученных

009 Обеспечение обязательств и платежей выданных

010 Износ основных средств

011 Основные средства, сданные в аренду

Глава 2 Рабочий план счетов организации

На основании типового плана счетов разрабатывается рабочий план счетов для данной организации. По некоторым счетам необходимо раскрытие информации аналитически. Например:

Счет 68 «Расчеты с бюджетом» будет иметь аналитические счета:

Счет 68.1 «Расчеты с бюджетом по НДФЛ»

Счет 68.2 «Расчеты с бюджетом по НДС»

Счет 68.4 «Расчеты с бюджетом по налогу на имущество»

Счет 68.5 «Расчеты с бюджетом по налогу на прибыль»

Счет 69 «Расчеты по социальному страхованию и пенсионному обеспечению» будет иметь аналитические счета:

Счет 69.1 «Расчеты по социальному страхованию»

Счет 69.2 «Расчеты по пенсионному обеспечению»

Счет 69.3 «Расчеты по медицинскому страхованию»

Счет 90 «Продажи» будет иметь аналитические счета:

Счет 90.1 «Выручка»

Счет 90.2 «Себестоимость продаж»

Счет 90.4 «НДС с выручки»

Счет 90.9 «Прибыль (убыток) от продаж»

Счет 91 «Прочие доходы и расходы» будет иметь аналитические счета:

Счет 91.1 «Прочие доходы»

Счет 91.2 «Прочие расходы»

Счет 91.9 «Сальдо прочих доходов и расходов»

Счет 71 «Расчеты с подотчетными лицами» будет иметь аналитические счета по каждому подотчетному лицу.

По всем остальным счетам аналитическое раскрытие информации не является обязательным, кроме случаев, когда для самой организации оно необходимо.

Рассмотрим два примера составления рабочего плана счетов для организации.

2.1. Рабочий план счетов ООО «Вектор-1» (торговля)

01 – Основные средства

02 – Амортизация основных средств

04 – Нематериальные активы

05 – Амортизация нематериальных активов

08 – Вложения во внеоборотные активы

19.1 – НДС по оприходованным ценностям

41 – Товары

44 – Расходы на продажу

50 – Касса

51 – Расчетный счет

60 – Расчеты с поставщиками товаров

76.1 – Расчеты с прочими поставщиками услуг

62.1 – Расчеты с покупателями за оказанные услуги

62.2 – Авансы полученные

66 – Заемные средства

68.1 – Расчеты с бюджетом по НДФЛ

68.2 – Расчеты с бюджетом по НДС

68.4 – Расчеты с бюджетом по налогу на имущество

68.5 – Расчеты с бюджетом по налогу на прибыль

69.1 – Расчеты по социальному страхованию с ФСС

69.2 – Расчеты по пенсионному обеспечению с ПФ

69.3 – Расчеты по медицинскому страхованию с ФОМС

70 – Расчеты с персоналом по оплате труда

71 – Расчеты с подотчетными лицами

75.1 – Расчеты с учредителями по вкладам в уставный капитал

75.2 – Расчеты с учредителями по выплате доходов

80 – Уставный капитал

90.1 – Выручка

90.2 – Себестоимость продаж

90.4 – НДС с выручки

90.9 – Прибыль (убыток) от продаж

91.1 – Прочие доходы

91.2 – Прочие расходы

91.9 – Сальдо прочих доходов и расходов

99.1 – Прибыль (убыток) отчетного года

99.5 – Платежи из прибыли (штрафы, пени)

99.6 – Платежи из прибыли на другие цели

84 – Прибыль (убыток) прошлых лет

2.2. Рабочий план счетов ООО «Вектор-2» (производство, услуги)

01 – Основные средства

02 – Амортизация основных средств

04 – Нематериальные активы

05 – Амортизация нематериальных активов

08 – Вложения во внеоборотные активы

19.1 – НДС по оприходованным ценностям

10 – Материалы

20 – Основное производство

50 – Касса

51 – Расчетный счет

60 – Расчеты с поставщиками и подрядчиками

62.1 – Расчеты с покупателями и заказчиками за оказанные услуги

62.2 – Авансы полученные

66 – Заемные средства

68.1 – Расчеты с бюджетом по НДФЛ

68.2 – Расчеты с бюджетом по НДС

68.4 – Расчеты с бюджетом по налогу на имущество

68.5 – Расчеты с бюджетом по налогу на прибыль

69.1 – Расчеты по социальному страхованию с ФСС

69.2 – Расчеты по пенсионному обеспечению с ПФ

69.3 – Расчеты по медицинскому страхованию с ФОМС

70 – Расчеты с персоналом по оплате труда

71 – Расчеты с подотчетными лицами

75.1 – Расчеты с учредителями по вкладам в уставный капитал

75.2 – Расчеты с учредителями по выплате доходов

80 – Уставный капитал

90.1 – Выручка

90.2 – Себестоимость продаж

90.4 – НДС с выручки

90.9 – Прибыль (убыток) от продаж

91.1 – Прочие доходы

91.2 – Прочие расходы

91.9 – Сальдо прочих доходов и расходов

99.1 – Прибыль (убыток) отчетного года

99.5 – Платежи из прибыли (штрафы, пени)

99.6 – Платежи из прибыли на другие цели

84 – Прибыль (убыток) прошлых лет

Глава 3 Как работать со счетами бухгалтерского учета

3.1. Счета бухгалтерского учета

Счета бухгалтерского учета – гениальное изобретение человечества.

Использование счетов при ведении бухгалтерского учета позволяет при всем многообразии хозяйственных операций в различных организациях унифицировать учет и привести его к единым показателям в балансе предприятия.

При работе со счетами бухгалтерского учета применяется двойная запись, т. е. каждая операция отражается по дебету одного счета и кредиту другого счета.

Это дает возможность описать все операции по правилам бухгалтерского учета в журнале хозяйственных операций, рассчитать оборотно-сальдовую ведомость и вывести остатки (сальдо) по счетам на конец отчетного периода в балансе предприятия.

Правила пользования счетами бухгалтерского учета определены и едины для всех пользователей. Они напоминают правила шахматной игры. Прежде чем играть партию в шахматы, мы изучаем ходы. Каждая фигура ходит по-своему. Эти ходы определены изначально создателями этой увлекательной игры. А всем нам необходимо изучить эти ходы, чтобы в дальнейшем пользоваться ими во время игры. Аналогично обстоит дело и со счетами бухгалтерского учета.

Правила использования счетов определены изначально. Они описаны в «Инструкции по применению плана счетов бухгалтерского учета». Нам же предстоит изучить эти правила: в каких ситуациях применяется каждый счет и как он ведет себя в дальнейшем.

Чтобы лучше понять и быстрее научиться работать со счетами бухгалтерского учета, постараемся не упрощать эту науку и к каждому счету относиться как к единственному и уникальному. Нам предстоит познакомиться с каждым счетом, изучить его поведение, так как у каждого из них свое предназначение.

При описании хозяйственной операции мы будем использовать только те счета, которые предназначены для этого по правилам их применения.

Если мы посмотрим на типовой план счетов, то можем насчитать порядка 70 счетов. На практике же применяются далеко не все счета, поэтому прежде всего при постановке бухгалтерского учета необходимо составить рабочий план счетов для данной организации. В среднем эта цифра не превышает 40.

В качестве иллюстрации в гл. 2 приведены примеры рабочего плана счетов бухгалтерского учета для организаций:

• ООО «Вектор-1» (торговля);

• ООО «Вектор-2» (производство, услуги).

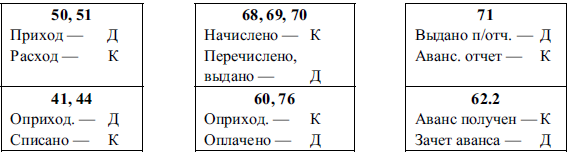

3.2. Правила (схемы) работы счетов бухгалтерского учета

При использовании счетов будем пользоваться следующими схемами: и т. д.

Проследив в журнале хозяйственных операций записи, мы постепенно познакомимся с остальными счетами и поймем, как ведет себя каждый счет в зависимости от характера совершенной операции.

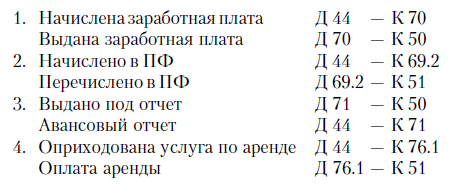

Каждая хозяйственная операция отражается по двум счетам: по дебету одного и кредиту другого счета – это бухгалтерская проводка.

Обратите внимание на то, что в бухгалтерском учете отражается не только факт оплаты, но и момент начисления (начислено – перечислено, выдано), а также момент оприходования товара, услуги (оприходовано – оплачено).

В конце каждого месяца нам предстоит подвести итоги, т. е. рассчитать выручку, выделить с нее НДС, списать затраты на себестоимость и определить прибыль. Затраты до момента их списания на себестоимость будем формировать на счетах 44 «Расходы на продажу» (торговля) или 20 «Основное производство» (производство, услуги), а в конце месяца списывать их на счет 90.2 «Себестоимость продаж».

В торговле на себестоимость будем также списывать себестоимость реализованного товара (счет 41). Себестоимость реализованного товара можно списать или в момент отгрузки, или в конце месяца одной проводкой. Это зависит от того, как в организации обеспечен учет товара.

А теперь проследим, какими проводками будут описаны различные факты хозяйственной деятельности организации.

3.3. Учетная политика организации. Момент признания выручки. Ведение журнала хозяйственных операций

В нашем примере момент признания выручки для бухгалтерского и налогового учета принят по начислению (по отгрузке). Это значит, что выручка для бухгалтерского учета признается в момент отгрузки товаров; выручка для налогового учета также признается в момент отгрузки товаров.

Необходимо помнить, что выручка для бухгалтерского учета всегда признается по начислению, а выручка для налогового учета может приниматься как по начислению (по отгрузке), так и по кассовому методу (по оплате). А это значит, что налоги с прибыли в бюджет будем начислять в зависимости от момента признания выручки для налогового учета, а НДС – по начислению (с 2006 г.).

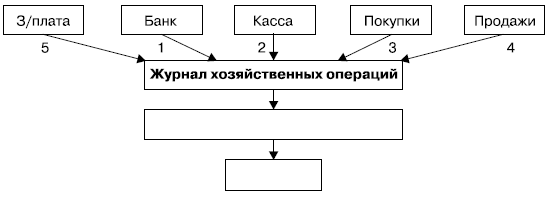

Представим, что после обработки первичной документации у нас сформировалось 5 папок:

• «Банк»;

• «Касса»;

• «Покупки»;

• «Продажи»;

• «Заработная плата».

Теперь вам предстоит занести все операции из первичной документации в журнал хозяйственных операций. На этой стадии вы уже будете работать как главный бухгалтер, т. е. должны знать то, что знает каждый главный бухгалтер фирмы:

1. Уметь пользоваться планом счетов бухгалтерского учета.

2. Четко представлять и всегда помнить учетную политику организации.

3. Знать, что в конце месяца предстоит:

• рассчитать выручку;

• выделить НДС с выручки, разобраться с бюджетом по НДС;

• списать затраты на себестоимость;

• определить прибыль от основной деятельности и от прочих доходов и расходов;

• в конце квартала рассчитать налог на имущество, налог на прибыль, определить чистую прибыль в распоряжении предприятия;

• в конце года начислить дивиденды, удержать налог на дивиденды, закрыть счета продаж и счета прочих доходов и расходов.

Следует всегда помнить: если организация является плательщиком НДС, то наряду с обычной бухгалтерской проводкой будет всегда проводка по НДС.

Теперь, вооружившись всеми этими знаниями, приступим к заполнению журнала хозяйственных операций. Будем заносить операции в следующей последовательности:

• банк;

• касса;

• покупки;

• продажи;

• заработная плата.

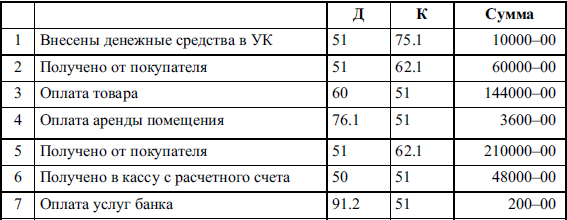

Занесем в журнал все операции из папки «Банк»:

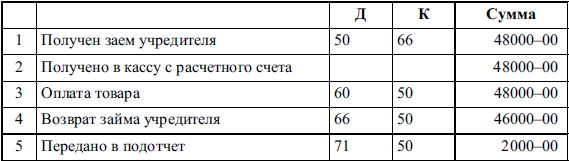

Занесем в журнал все операции из папки «Касса»:

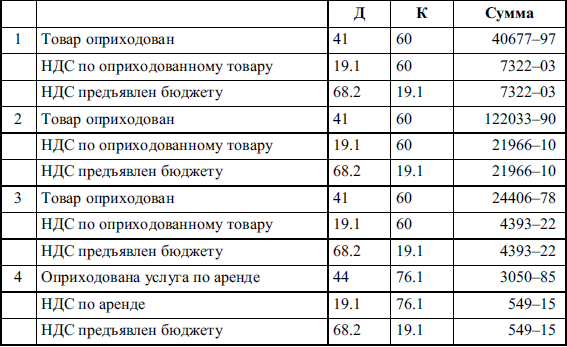

Занесем в журнал все операции из папки «Покупки»:

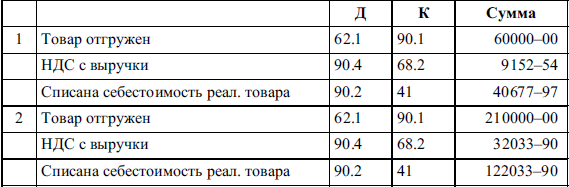

Занесем в журнал все операции из папки «Продажи»:

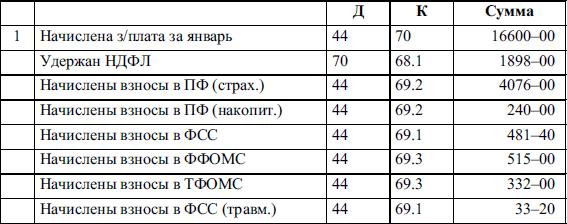

Занесем в журнал все операции из папки «Заработная плата»:

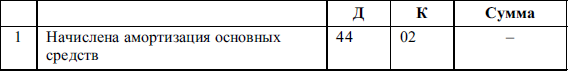

Занесем в журнал расчеты по начислению амортизации основных средств:

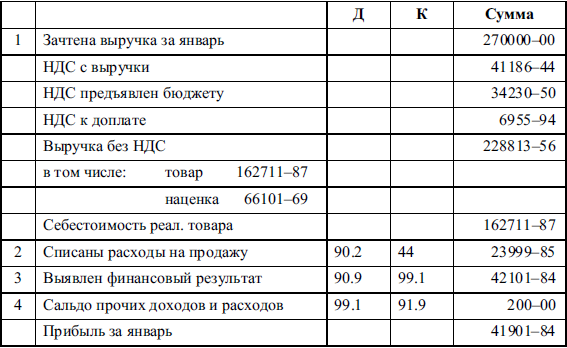

Подведем итоги месяца и занесем расчеты в журнал «Итоги»:

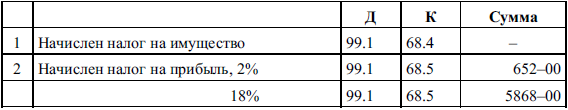

В конце квартала рассчитаем налог на имущество и налог на прибыль:

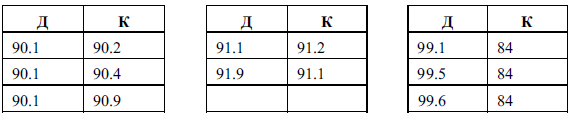

В конце года, после составления годового баланса («32 декабря»), проведем закрытие счетов 90, 91, 99:

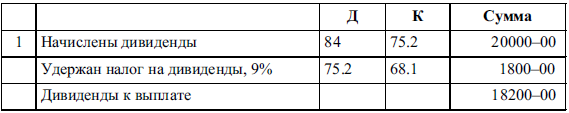

В конце года можно также начислить дивиденды на основании протокола собрания учредителей (в ЗАО – по итогу квартала):

Обратите внимание на то, как работают счета 90 «Продажи» и 91 «Прочие доходы и расходы»!

Счет 90 «Продажи»

Счет 91 «Прочие доходы и расходы»

Итак, в конце каждого месяца мы подводим итоги деятельности и определяем финансовый результат (прибыль или убыток) от основной деятельности (счет 90.9) и результат от прочих доходов и расходов (счет 91.9). Вся полученная за текущий месяц прибыль (убыток) собирается на счете 99.1.

В конце года мы можем использовать полученную прибыль на дивиденды, на формирование фондов и т. д., а оставшуюся нераспределенную прибыль года при реформации баланса (закрытии счетов) относим на прибыль прошлых лет (счет 84).

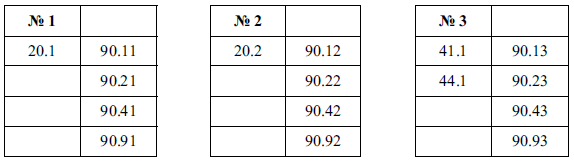

3.4. Организация раздельного учета. Аналитические счета бухгалтерского учета

Если организация осуществляет несколько видов деятельности или один вид деятельности, но он попадает под разные налоговые режимы (Традиц. + ЕНВД, УСН + ЕНВД и т. д.), то возникает необходимость ведения раздельного учета.

Для ведения раздельного учета необходимо:

1. Завести субсчета по каждому виду деятельности:

2. Все расходы, которые относятся ко всем видам деятельности и которые невозможно разделить (аренда и др.), учитываются на счете 26 «Общехозяйственные расходы». В конце месяца эти расходы списываются на счета затрат (20.1; 20.2; 44.1) пропорционально выручке.