Невидимая стоимость. Как правильно оценить компанию, чтобы заработать на ее акциях

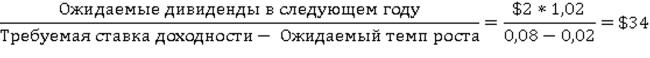

Рассмотрим простой пример. Предположим, вы оцениваете акции, по которым в прошлом году было выплачено $2 дивидендов. Вы ожидаете, что дивиденды будут расти на 2 % в год неограниченно долго, а требуемая ставка доходности для инвестирования в эти акции с учетом их риска составляет 8 %.

Исходя из этих данных, вы можете оценить стоимость акции, используя модель постоянного роста:

Денежные потоки – важные элементы оценки стоимости практически любого финансового актива.

Облигации, акции или недвижимость можно представить в виде набора денежных потоков. Если вы можете их дисконтировать, оценить все эти активы будет несложно.

Борьба с риском

При зарождении биржевой торговли в XVI–XVII веках, у инвесторов был ограниченный доступ к информации и мало способов ее обработки. Только очень богатые люди инвестировали в акции, но даже они могли пострадать от мошенничества. Когда в начале ХХ века на финансовые рынки стало выходить все больше новых инвесторов, специализированные организации начали собирать данные о доходностях и стоимости отдельных ценных бумаг и вычислять базовые показатели риска, хотя эти оценки оставались по большей части упрощенными. Например, акции железных дорог, по которым выплачивались большие дивиденды, считались менее рискованными, чем акции производственных или судоходных предприятий.

Обращайте внимание

на рынки,

но не позволяйте им

определять ваши решения

В начале 1950-х годов аспирант Чикагского университета Гарри Марковиц заметил, что риск портфеля можно представить как функцию не только от суммы, вложенной в каждую ценную бумагу, и рисков отдельных ценных бумаг, но и от совместных колебаний стоимости этих инструментов. Он отметил, что если стоимость ценных бумаг движется в разных направлениях, и они находятся в одном и том же портфеле, то риск портфеля может быть ниже суммы риска отдельных ценных бумаг. При этом инвесторы получают гораздо лучший компромисс между доходностью и риском, составляя диверсифицированные портфели.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Примечания

1

Майкл Дж. Мобуссен – главный специалист по инвестиционной стратегии компании Legg Mason Capital Management (до 2013 года) и внештатный преподаватель Колумбийской школы бизнеса.

2

www.wiley.com/go/littlebookofvaluation

3

Во время игры, пока играет музыка, участники бегают или ходят вокруг стульев, число которых меньше, чем количество игроков. Когда ведущий выключает музыку, игроки должны сесть. Последнему не хватит места, и он выбывает из игры вместе со стулом. Игра продолжается, пока не останется один участник, занявший последний стул (прим. пер.).

4

Маркет-тайминг (market timing) и сток-пикинг (stock picking) – разные стратегии активного портфельного управления инвестициями. Mаркет-таймеры стремятся получить прибыль, тщательно выбирая момент для совершения сделок в расчете на последующее повышение или понижение цен активов. Сток-пикеры ориентированы на отбор недооцененных инвестиционных активов на основании анализа показателей деятельности компаний в расчете на будущий рост их стоимости (прим. науч. ред.).

5

Эмитент – компания Alphabet Inc. Здесь и далее в скобках приведены биржевые тикеры акций соответствующих эмитентов на американских биржах (прим. науч. ред.).

6

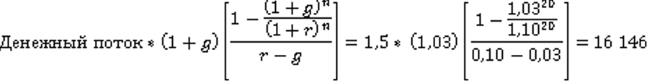

Формула для расчета приведенной стоимости:

Аналогичный результат можно получить, вычислив сумму текущей стоимости каждого отдельного денежного потока.

7

В России первая бессрочная облигация размещена банком ВТБ в 2012 году, всего с 2012 по 2022 год выпущено 45 таких бумаг, из которых 10 было досрочно погашено, а 35 остаются в обращении (прим. пер.).

Вы ознакомились с фрагментом книги.

Для бесплатного чтения открыта только часть текста.

Приобретайте полный текст книги у нашего партнера:

Всего 10 форматов