Страхование внешнеэкономической деятельности

5. Концентрация инвестиционных ресурсов и стимулирование экономического роста обеспечивается страхованием благодаря тому, что создаваемые страховые резервы инвестируются в государственные ценные бумаги, акции предприятий и финансовых компаний, банки и недвижимость. Таким образом, страховые организации финансируют промышленность, жилищное строительство и государство, т. е. способствуют развитию экономики.

6. Социальная защита населения реализуется путем создания и функционирования специальных страховых фондов, формируемых на уровне государства. Социальная функция страхования проявляется в нескольких аспектах. Во-первых, при наличии соответствующей страховой защиты страховщики выплачивают страховое возмещение застрахованным лицам при утрате трудоспособности, наступлении инвалидности в результате несчастных случаев и заболеваний в виде финансирования лечения и реабилитации потерпевших. Во-вторых, существенно возрастает роль страхования в пенсионном обеспечении. Договоры пенсионного страхования, заключаемые за собственный счет граждан или за счет работодателей, могут повысить уровень пенсий.

1.3. Формы и отрасли страхования

По формам страхование подразделяется на обязательное и добровольное.

Обязательное страхование представляет собой форму страхования, базирующуюся на законодательно оформленной обязательности его осуществления как для страхователя, так и для страховщика. Массовость этого страхования позволяет существенно снизить размеры страховых тарифов и упростить процедуру его страхования. Однако обязательное страхование не учитывает в полной мере особенности страхуемых активов, различную вероятность наступления страхового события для организаций разных типов, финансовые возможности страхователя и ряд других факторов, индивидуализирующих страховую защиту.

Добровольное страхование характеризует форму страхования, основанную лишь на добровольно заключаемом договоре между страхователем и страховщиком исходя из страхового интереса каждого из них. Принцип добровольности, основанный на страховом интересе сторон, распространяется как на страхователя, так и на страховщика, позволяя последнему уклоняться от страхования опасных или невыгодных для него финансовых рисков.

Страховая деятельность подразделяется на отдельные отрасли, которые формируются по принципу однородности страхуемых рисков. В основе этого деления лежат принципиальные различия в объектах страхования.

В соответствии с общепринятыми нормами страхового законодательства выделяются три отрасли страхования: личное, имущественное и страхование ответственности. Отрасли страхования соответственно подразделяются на подотрасли, которые охватывают совокупность видов, имеющих специфические особенности.

При личном страховании объектом защиты являются имущественные интересы граждан, связанные с жизнью, здоровьем, трудоспособностью, пенсионным обеспечением. По договору личного страхования страховщик обязуется при наступлении страхового случая выплатить страхователю единовременно или выплачивать периодически обусловленную договором страховую сумму.

К подотраслям личного страхования относятся:

– страхование жизни и пенсий;

– страхование от несчастных случаев и болезней;

– медицинское страхование;

– страхование персонала организации (предприятия).

В частности, страхование персонала охватывает страхование предприятием жизни своих сотрудников, а также возможные случаи потери ими трудоспособности, наступления инвалидности и др. Конкретные виды этого страхования осуществляются предприятием в добровольном порядке за счет его прибыли в соответствии с коллективным трудовым договором и индивидуальными трудовыми контрактами.

Имущественное страхование охватывает практически все основные виды материальных и нематериальных активов организации (предприятия). Страховые отношения при имущественном страховании определяются следующими обязательствами сторон: страхователь должен обеспечивать своевременную уплату страховых взносов (страховой премии), а страховщик должен обеспечить возмещение финансового ущерба, понесенного предприятием при наступлении страхового события. В роли страхователя при имущественном страховании могут выступать не только владельцы соответствующих активов, но и юридические лица, заинтересованные в их сохранности (например, арендаторы помещений, лизингополучатели оборудования, комиссионные магазины и т. п.).

Объект имущественного страхования – имущественные интересы застрахованного лица, связанные с владением, пользованием и распоряжением данным имуществом. Имущественное страхование основано на принципе возмещения ущерба в пределах страховой суммы по договору.

К подотраслям имущественного страхования относятся:

– страхование транспортных средств (наземного, воздушного и водного транспорта);

– страхование грузов;

– страхование государственного имущества и имущества граждан;

– страхование технических, космических, производственных рисков;

– страхование электронно-вычислительной техники, ноу-хау и др.;

– страхование государственных и домашних животных, птицы, семей пчел, собак и др.;

– страхование других видов имущества;

– страхование финансовых (коммерческих, предпринимательских и др.) рисков.

Последнее предназначено для компенсации полной или частичной потери доходов и дополнительных расходов страхователя в определенных договором страхования случаях.

Страхование ответственности. Его объектом является ответственность организации и ее персонала перед третьими лицами, которые могут понести ущерб в результате какого-либо действия или бездеятельности страхователя. Это страхование обеспечивает страховую защиту предприятия от рисков финансовых потерь, которые могут быть возложены на него в законодательном порядке в связи с причиненным им ущербом третьим лицам – как физическим, так и юридическим. Отношения сторон при страховании ответственности определяются следующими взаимными обязательствами: страхователь обязан уплачивать необходимые страховые взносы (страховую премию), а страховщик обязан возместить страхователю сумму денежных средств, подлежащую уплате им третьим лицам за причиненный ущерб. Страхование ответственности обеспечивает предприятию страховую защиту по значительному числу видов его рисков.

В рамках этой отрасли выделяются следующие подотрасли:

– страхование гражданской ответственности владельцев автотранспортных средств;

– страхование ответственности заемщиков за непогашение кредита;

– страхование гражданской ответственности перевозчика;

– страхование гражданской ответственности организаций – источников повышенной опасности;

– страхование профессиональной ответственности;

– страхование ответственности за неисполнение обязательств и страхование иных видов гражданской ответственности.

По объемам страхования выделяют следующие его группы:

Полное страхование. Оно обеспечивает страховую защиту предприятия от негативных последствий финансовых рисков в полном их объеме при наступлении страхового события.

Частичное страхование. Оно ограничивает страховую защиту предприятия от негативных последствий финансовых рисков как определенными страховыми суммами, так и системой конкретных условий наступления страхового события.

На практике используют следующие системы страхования.

Страхование по действительной стоимости имущества. Оно используется в имущественном страховании и обеспечивает страховую защиту в полном объеме финансового ущерба, нанесенного застрахованным видам активов предприятия (в размере страховой суммы по договору, соответствующей размеру страховой оценки имущества). Иными словами, при этой системе страхования страховое возмещение может быть выплачено в полной сумме понесенного финансового ущерба.

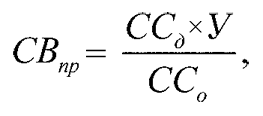

Страхование по системе пропорциональной ответственности. Оно обеспечивает лишь частичную страховую защиту по отдельным видам финансовых рисков. В этом случае страховое возмещение суммы понесенного финансового ущерба осуществляется пропорционально коэффициенту страхования (соотношение страховой суммы, определенной договором страхования, и размера страховой оценки объекта страхования). С учетом этого коэффициента страхования сумма страхового возмещения, выплачиваемого по системе пропорциональной ответственности, определяется по следующей формуле:

где СВпр – предельная сумма страхового возмещения, выплачиваемого предприятию при страховании по системе пропорциональной ответственности;

У – сумма финансового ущерба, понесенного предприятием в результате наступления страхового события;

ССд – страховая сумма, определенная договором страхования по системе пропорциональной ответственности;

ССо – размер страховой оценки объекта страхования, определяемый при заключении договора.

Страхование по системе первого риска. Под “первым риском” понимается финансовый ущерб, понесенный страхователем при наступлении страхового события, заранее оцененный при составлении договора страхования как размер указанной в нем страховой суммы. Если фактический финансовый ущерб превысил предусмотренную страховую сумму (застрахованный первый риск), он возмещается при этой системе страхования только в пределах согласованной ранее сторонами страховой суммы.

Страхование с использованием безусловной франшизы.

Франшиза представляет собой минимальную некомпенсируемую страховщиком часть ущерба, понесенного страхователем. При страховании с использованием безусловной франшизы страховщик во всех страховых случаях выплачивает страхователю сумму страхового возмещения за минусом размера франшизы, оставляя ее у себя. При этой системе страхования сумма страхового возмещения определяется по следующей формуле:

СВбф = У – ФР,

где СВбф – сумма страхового возмещения, выплачиваемого предприятию при системе страхования с использованием безусловной франшизы;

У – сумма финансового ущерба, понесенного предприятием в результате наступления страхового события;

ФР – размер франшизы, согласованной сторонами.

Страхование с использованием условной франшизы. При этой системе страхования страховщик не несет ответственности за финансовый ущерб, понесенный предприятием в результате наступления страхового события, если размер этого ущерба не превышает размера согласованной франшизы. Если же сумма финансового ущерба превысила размер франшизы, то она возмещается предприятию полностью в составе выплачиваемого ему страхового возмещения (т. е. без вычета в этом случае размера франшизы).

1.4. Законодательное обеспечение и правовое регулирование страховой деятельности в РФ

Страховая деятельность – это деятельность, связанная с оказанием услуг по страхованию. Цель организации страховой деятельности – формирование общих принципов и механизмов проведения страхования. Система организации проведения страховой деятельности базируется на законах и других правовых нормах, включающих в себя нормы гражданского, административного, государственного, финансового и международного права.

С помощью норм гражданского права регламентируется порядок заключения, действия и прекращения договоров страхования, условий договоров, прав и обязанностей участников страхования, создания и ликвидации страховых организаций и страховых посредников и т. п.

Нормы административного права позволяют регулировать отношения между государством и участниками страховой деятельности, связанные с государственным регулированием страхования, лицензированием страховой деятельности, контролем соблюдения участниками страховой деятельности и обеспечения страховыми организациями своей платежеспособности и финансовой устойчивости, применением санкций к участникам страхования, не выполняющим требования законодательства.

Нормы финансового права регламентируют отношения по поводу уплаты налогов участниками страховой деятельности, образования и использования страховых резервов страховыми организациями, формирования ими финансовых результатов и т. п.

В Российской Федерации в настоящее время система страхового законодательства включает три группы правовых актов.

1. Основополагающие правовые акты в области страховой деятельности: Гражданский кодекс РФ; Закон РФ “Об организации страхового дела в Российской Федерации”.

Гражданский кодекс РФ, прежде всего гл. 48 “Страхование”, обеспечивает основы гражданско-правового регулирования страховой деятельности. Здесь определены возможные формы страхования (обязательная и добровольная), регламентируется порядок проведения обязательного страхования и ответственность за его неосуществление. Дается характеристика договоров имущественного и личного страхования. Установлены общие принципы проведения взаимного страхования и перестрахования. Регламентированы взаимоотношения сторон по договору страхования, права и обязанности участников страхования. Установлены требования к форме договора страхования, дается характеристика его основных условий, определены порядок заключения и случаи досрочного прекращения договоров страхования, регулируются действия сторон при наступлении страховых случаев.

В Законе РФ от 27.11.1992 № 4015-1 “Об организации страхового дела в Российской Федерации” даются определения страхования и перестрахования, форм и объектов страхования, формулируются другие основные понятия в области страхования, характеризуются участники страхования и требования, предъявляемые к ним. Закон устанавливает основы осуществления финансовой деятельности страховыми организациями: регламентируется порядок ведения ими учета и составления отчетности, сформулированы условия обеспечения их финансовой устойчивости, дается характеристика страховых резервов, создаваемых страховыми организациями, и принципов их размещения. Нормы закона регламентируют принципы осуществления государственного надзора за страховой деятельностью, в частности, установлены цели осуществления такого надзора, функции и права органа страхового надзора, порядок выдачи лицензий на осуществление страховой деятельности, виды санкций, налагаемых на субъекты страховой деятельности, порядок прекращения деятельности субъектами.

2. Нормы, регламентирующие порядок проведения отдельных видов страховой деятельности:

– Федеральный закон от 25.04.2002 № 40-ФЗ “Об обязательном страховании гражданской ответственности владельцев транспортных средств”;

– Федеральный закон от 29.11.2010 № 326-ФЗ “Об обязательном медицинском страховании в Российской Федерации”;

– Кодекс торгового мореплавания Российской Федерации от 30.04.1999 № 81-ФЗ;

– Федеральный закон от 28.03.1998 № 52-ФЗ “Об обязательном государственном страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел Российской Федерации, Государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы” и др.

Каждый из этих законов регулирует определенное направление страховой деятельности – страхование автогражданской ответственности, медицинское страхование, морское страхование и т. д.

3. Нормы, регламентирующие отдельные стороны страховой деятельности (уплату налогов при осуществлении страховой деятельности, принципы формирования страховых резервов страховыми организациями, порядок размещения средств страховых организаций, формы бухгалтерской отчетности страховых организаций и порядок ее предоставления в орган страхового надзора, расчет платежеспособности страховыми организациями и т. д.):

– Налоговый кодекс РФ;

– Правила формирования страховых резервов по видам страхования иным, чем страхование жизни, утвержденные приказом Министерства финансов РФ от 11.06.2002 № 51н;

– Порядок размещения страховщиками средств страховых резервов, утвержденные приказом Министерства финансов РФ от 02.07.2012 № 100н;

– Требования, предъявляемые к составу и структуре активов, принимаемых для покрытия собственных средств страховщика, утвержденный приказом Министерства финансов РФ от 02.07.2012 № 101н;

– Положение о порядке расчета страховщиками нормативного соотношения активов и принятых ими страховых обязательств, утвержденное приказом Министерства финансов РФ от 02.11.2001 № 90н.

1.5. Договор страхования

Правовое регулирование страховой деятельности определяется договором страхования. Договор страхования является соглашением между страхователем и страховщиком, в силу которого страховщик обязан при наступлении страхового случая произвести страховую выплату страхователю или иному лицу, в пользу которого заключен договор страхования, а страхователь обязан уплатить страховые взносы в установленные сроки. В содержании договора проявляется специфичность страховой деятельности. Если во всех сферах предпринимательства договор предусматривает строгое исполнение своих обязательств всеми участниками сделки, то в договоре страхования обязанность страхователя по уплате страховых взносов безоговорочна, а обязанность страховщика по страховой выплате выполняется только при наступлении страхового случая во время действия договора.

Субъектами отношений в этом случае выступают физические и юридические лица, а объектами – материальные и нематериальные ценности. В силу этого страховые правоотношения попадают в сферу действия гражданского права.

Каждый договор страхования несет в себе коммерческий, финансовый, обслуживающий (сервисный) и рисковый элементы. Страховщик получает авансовый платеж (коммерческий элемент), который может быть вложен в инвестиции до тех пор, пока не потребуются средства на производство страховых выплат (финансовый элемент). Страховщик, кроме того, принимает на себя обязательство произвести выплату в случае наступления определенных событий в будущем, а также оказывать другие услуги (рисковый и сервисный элементы). Относительная значимость этих элементов варьируется в зависимости от конкретного договора страхования, но они присутствуют во всех договорах.

Основу договора, определяющую надежность страховой защиты и ее эффективность, составляют условия страхования. К ним относятся:

– объем страховой ответственности страховщика;

– размер страховой оценки имущества страхователя;

– размер страховой суммы;

– размер страхового тарифа;

– размер страховой премии;

– порядок уплаты страховой премии;

– размер и характер страховой франшизы;

– порядок определения размера страхового ущерба;

– порядок выплаты страхового возмещения.

1. Объем страховой ответственности страховщика характеризует перечень рисков, принимаемых страховщиком по данному объекту страхования. В этом перечне рисков оговариваются возможные варианты наступления страхового события, вследствие которого страховщик обязуется выплатить страхователю сумму страхового возмещения. Объем страховой ответственности страховщика определяет полный или частичный уровень страховой защиты, предоставляемой им предприятию по конкретным видам его финансовых рисков.

2. Размер страховой оценки имущества страхователя. Этот элемент включается в условия имущественного страхования. Он характеризует метод осуществления оценки соответствующих активов (по балансовой стоимости, по реальной рыночной стоимости и т. п.) и ее результаты. К осуществлению такой оценки в необходимых случаях привлекают сторонних экспертов – оценщиков имущества. Размер страховой оценки имущества страхователя является базой установления страховой суммы при использовании систем страхования по действительной стоимости, пропорциональной ответственности и др.

3. Размер страховой суммы. Страховая сумма характеризует объем денежных средств, в пределах которого страховщик несет ответственность по договору страхования. Каков бы ни был фактический размер ущерба, понесенного предприятием при наступлении страхового события, он не может быть возмещен страхователем в размерах, превышающих страховую сумму. По своему экономическому содержанию страховая сумма представляет собой максимальный объем страховой защиты предприятия по конкретным видам страхуемых им финансовых рисков.

4. Размер страхового тарифа (тарифной ставки). Он характеризует удельную стоимость страховой услуги по отношению к страховой сумме или удельную цену страхования соответствующего вида риска. Действующие методики расчетов тарифных ставок (актуарных расчетов) предусматривают вариативность подходов к установлению их уровня – на основе определения вероятности наступления страхового события, экспертных оценок, метода аналогий и др.

Тарифная ставка (или брутто-ставка) рассчитывается страховщиком как сумма нетто-ставки по конкретному виду страхования и размера нагрузки.

Нетто-ставка обеспечивает страховщику формирование фонда выплат страхового возмещения с учетом вероятности наступления страхового события по данному виду риска.

Нагрузка включает удельные расходы страховщика по осуществлению страховых операций, формированию резервного фонда, нормативный уровень его рентабельности и некоторые другие элементы. Страховой тариф (или брутто-ставка) по конкретному виду страхования устанавливается в двух вариантах:

– в процентах к страховой сумме;

– в абсолютном выражении на сто денежных единиц валюты страховой суммы.

5. Размер страховой премии (платежа, взноса). Страховая премия (платеж, взнос) характеризует полную денежную сумму, которую страхователь должен выплатить страховщику по условиям договора страхования. По своему экономическому содержанию размер страховой премии определяет полную цену страхования предприятием соответствующего риска или определенного их комплекса. В основе расчета размера страховой премии лежат предусматриваемые договором страховая сумма, срок страхования и размер страхового тарифа (тарифной ставки).

6. Порядок уплаты страховой премии. В соответствии с действующей практикой используются два принципиальных подхода к уплате страховой премии:

– одноразовый платеж (одноразовая премия). Он носит, как правило, авансовый характер, т. е. выплачивается страховщику сразу же после подписания договора страхования. Такая форма уплаты применяется по краткосрочным видам страхования рисков или при долгосрочном их страховании с невысоким размером страховой премии;

– текущий платеж (текущая премия). Он распределяется по конкретным временным интервалам общего срока действия договора страхования – годам (если срок договора установлен в несколько лет), полугодиям, кварталам или месяцам.

Сумма каждого текущего платежа в этом случае определяется путем деления полной страховой премии на количество временных интервалов (или в иных размерах по согласованию сторон).

С позиции организации (предприятия) более выгодным является выплата страховой премии в порядке текущих платежей.

7. Размер и характер страховой франшизы включается в условия страхования при его осуществлении с использованием безусловной или условной франшизы. В целях усиления внешней страховой защиты предприятие должно стремиться к минимизации размера франшизы и отдавать предпочтение условному ее виду (из рассматриваемых двух альтернативных систем страхования финансовых рисков).

8. Порядок определения размера страхового ущерба. Страховой ущерб характеризует стоимость уничтоженных или частично утраченных активов предприятия, а также денежную оценку финансовых потерь страхователя или третьих лиц, в пользу которых заключен договор страхования. Страховой ущерб может определяться условиями страхования в бесспорном порядке (при возможности однозначного установления его суммы) или по согласованию сторон. Условиями страхования может быть предусмотрено привлечение к оценке размера финансовых потерь страхователя специальных экспертов – аварийных комиссаров, призванных выяснять причины наступления страхового события и определять размер ущерба.

9. Порядок выплаты страхового возмещения. Под страховым возмещением понимается сумма, выплачиваемая страховщиком для покрытия финансового ущерба страхователя при наступлении страхового события. Порядок его выплаты устанавливает предельный срок расчетов, их форму (вид платежа), возможность удержания из него невыплаченного размера страховой премии. Этот элемент определяет также условия, при которых страховое возмещение не выплачивается (при умышленном преступлении и т. п.).