Развитие ипотечного кредитования в Российской Федерации

Источник: Банк России.

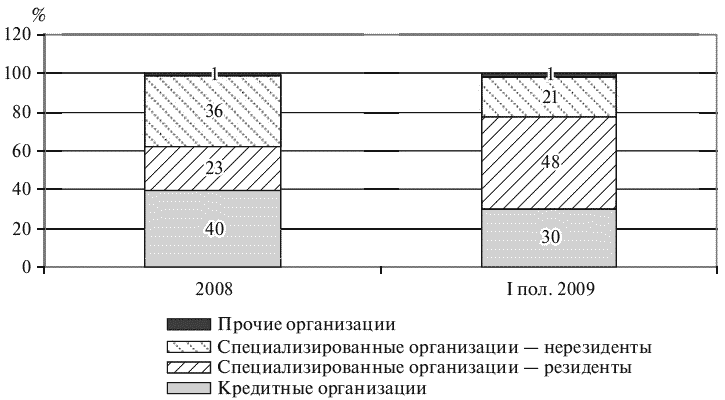

Рис. 1.12. Источники внебалансового рефинансирования ипотечных жилищных кредитов

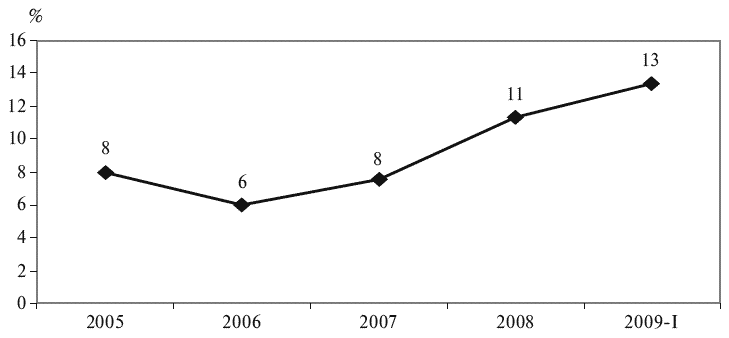

Еще одной проблемой для банков стала возрастающая скорость досрочного погашения ипотечных кредитов. Если в 2005–2007 гг. ежегодно досрочно погашалось около 6–8 % задолженности по ипотечным кредитам, то в 2008 г. – уже 11 %, а в первом полугодии 2009 г. – 13 % (рис. 1.13). Это означает, что фактический срок жизни 15-летнего кредита, выданного под 14 % годовых, сократился с 8,8 года в 2006 г. до 6,3 года в первой половине 2009 г.

Источник: расчеты ИЭГ по данным Банка России.

Рис. 1.13. Досрочное погашение ипотечных кредитов (CPR[7])

В силу сложившейся на рынке ипотечного жилищного кредитования ситуации, характеризующейся существенным повышением стоимости заемных средств для банков, снижением уровня конкуренции и ужесточением требований к заемщикам, ипотечные кредиты стали гораздо менее доступными для населения, особенно в регионах, где ипотеку поддерживали преимущественно мелкие и средние банки.

Именно отсутствием долгосрочных источников финансирования ипотечного кредитования в сложившихся условиях обусловлена необходимость существенной государственной поддержки механизмов рефинансирования ипотечных кредитов, в том числе через государственный институт развития АИЖК, другие институты развития, Банк России, Фонд национального благосостояния, а также привлечение в этот сектор долгосрочных ресурсов государственных накопительных систем, в частности средств пенсионных накоплений.

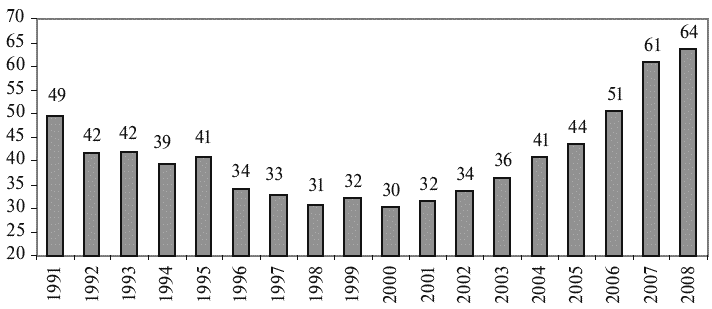

1.1.3. Жилищное строительство

До принятия в 2004 г. Градостроительного кодекса РФ[8] и внесения поправок в Земельный кодекс РФ жилищное строительство проводилось хаотично, преобладала так называемая точечная застройка, земельные участки для строительства предоставлялись после предварительного согласования с чиновниками места размещения объекта. Не было планового освоения территории и конкурентных процедур предоставления прав на земельный участок. Все обязанности по градостроительной подготовке земельного участка вменялись застройщику. Такая забюрократизированная непрозрачная система отнимала у застройщиков несколько лет. В рамках государственной политики по снижению административных барьеров в жилищном строительстве были значительно облегчены процедуры доступа застройщика к земельным участкам и оформления необходимой документации. Все эти меры в сочетании с благоприятной макроэкономической ситуацией в стране и ростом доходов населения обеспечили постоянный рост объемов вводимого жилья (рис. 1.14).

Источник: Росстат, Росстрой, ФЦП «Жилище».

Рис. 1.14. Ввод жилья в России за 1991–2008 гг., млн м2 общей площади жилья

Финансовый кризис в конце 2008 г. оказал существенное влияние на жилищное строительство. В первом полугодии 2009 г. удалось избежать уменьшения объема ввода жилья. Однако данный факт говорит, скорее всего, об ускоренном завершении коммерческими застройщиками уже начатого строительства жилья, на которое были привлечены средства граждан.

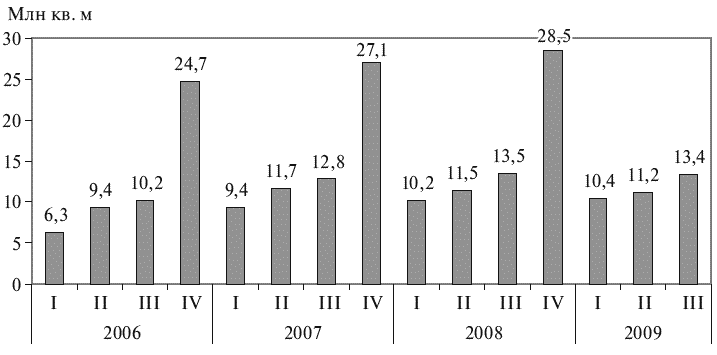

Объем ввода жилья в России за 9 месяцев 2009 г. составил 35 млн м2 (386,5 тыс. квартир), что на 0,6 % меньше, чем было введено в соответствующий период предыдущего года, когда было построено на 3,8 % больше жилья по сравнению с девятью месяцами 2007 г. (рис. 1.15). При этом населением за свой счет и с помощью кредитов было построено 142,1 тыс. жилых домов общей площадью 19,1 млн м2 (54,6 % общего ввода жилья, для сравнения: за 9 месяцев 2008 г. – 42,7 %), что на 5,6 % больше, чем в соответствующий период предыдущего года.

Источник: Росстат.

Рис. 1.15. Объем ввода жилья в Российской Федерации

Необходимо заметить, что традиционно основной объем ввода жилья приходится на IV квартал (в 2008 г. было введено 44,7 % годового объема). По итогам года можно было ожидать ввода примерно 60 млн м2 общей площади жилья, т. е. около 94 % ввода 2008 г.

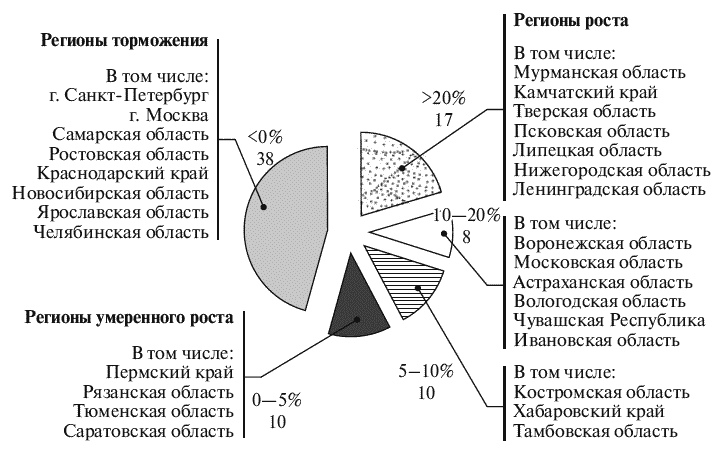

Динамика ввода жилья существенно различается по регионам (рис. 1.16):

Источник: расчеты ИЭГ по данным Росстата.

Рис. 1.16. Распределение субъектов Российской Федерации по темпам прироста объемов ввода жилья за 9 месяцев 2009 г. (по количеству субъектов РФ)

● на замедление темпов прироста жилищного строительства в среднем по России влияет отрицательная динамика жилищного строительства в 38 регионах, в том числе в Москве, Санкт-Петербурге, Самарской и Ростовской областях, Краснодарском крае. В среднем за 9 месяцев 2009 г. объем ввода жилья в данной группе регионов уменьшился на 11 % по сравнению с соответствующим периодом 2008 г. (наибольшее уменьшение объема ввода наблюдалось в Ямало-Ненецком автономном округе – почти на 60 %);

● в остальных регионах (без учета вышеуказанных) объемы строительства за 9 месяцев 2009 г. выросли в среднем на 16 % по сравнению с соответствующим периодом 2008 г.;

● в 17 регионах прирост ввода жилья составил более 20 %, а в восьми – от 10 до 20 %.

При этом, по экспертным оценкам, в 2009 г. коммерческие застройщики практически не начинали строительства новых жилых объектов. Основными причинами этого являются:

● снижение спроса на жилье из-за формирования отложенного спроса, ориентированного на динамику снижения цен на жилье;

● резкое уменьшение объемов жилищного кредитования, включая ипотечное кредитование и кредитование на цели участия граждан в строительстве жилья;

● резкое уменьшение объемов кредитования застройщиков на цели жилищного строительства.

В связи с этим можно прогнозировать сокращение ввода жилья коммерческими застройщиками в 2010 г., а при отсутствии эффективных мер по стимулированию в первую очередь спроса населения на жилье уже в 2009 г. и в первой половине 2010 г. – еще большее сокращение ввода жилья в 2011–2012 гг.

1.1.4. Финансирование жилищного строительства

Как видно из проведенного выше анализа развития ипотечного кредитования, кредитование населения на цели приобретения жилья развивалось до середины 2008 г. достаточно успешно, чего нельзя сказать о кредитовании жилищного строительства.

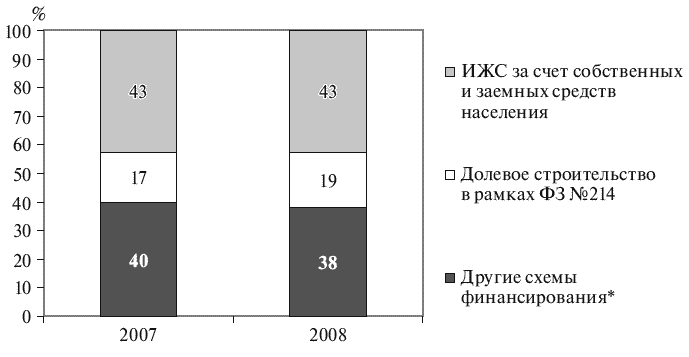

Основным источником финансирования жилищного строительства в России до начала кризиса являлись средства населения, в том числе предоставленные гражданам кредиты на строительство жилья (рис. 1.17). Так, 43 % площади жилья, введенного в эксплуатацию в 2008 г., было построено населением за свой счет и с помощью кредитов (индивидуальное жилищное строительство), а 19 % профинансировано населением в рамках Федерального закона об участии в долевом строительстве многоквартирных домов (в 2007 г. только 17 %)[9]. 38 % жилья построено за счет средств инвесторов – юридических лиц; привлеченных застройщиками кредитных средств; бюджетных средств и опять же средств граждан, только привлеченных застройщиками в обход упомянутого Федерального закона. При этом доля средств населения увеличилась как минимум с 60 % в 2007 г. до 62 % в 2008 г. (эта доля не включает средства населения, привлеченные застройщиками по серым схемам в обход федерального законодательства, поскольку размер таких средств трудно поддается оценке).

* Средства инвесторов – юридических лиц; кредитные средства, привлеченные застройщиками; бюджетные средства; средства граждан, привлеченные по серым схемам.

Источник: расчеты ИЭГ по данным Росстата и ФРС.

Рис. 1.17. Структура ввода общей площади жилья по схемам финансирования строительства

В I квартале 2009 г. по сравнению с соответствующим периодом 2008 г. практически в 1,5 раза выросла доля общей площади жилья, построенного с привлечением средств дольщиков в соответствии с Федеральным законом об участии в долевом строительстве многоквартирных домов, а доля других схем финансирования жилья уменьшилась с 25 до 10 %.

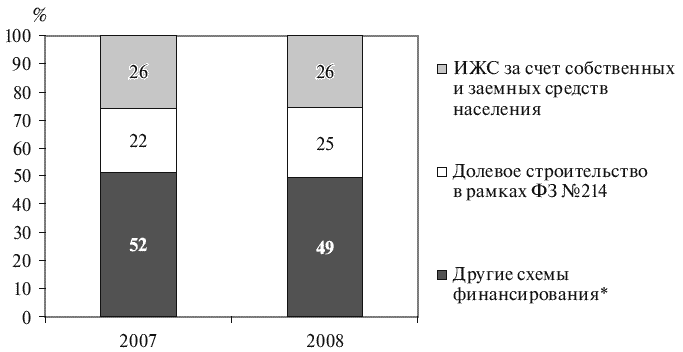

Несколько иная картина получается, если анализировать ввод жилья не в жилых единицах (индивидуальные жилые дома и квартиры в многоквартирных домах), а в квадратных метрах (рис. 1.18). Доля индивидуального жилищного строительства в 2008 г. составила 26 %, финансирования строительства в рамках договоров долевого участия – 25 %[10], а по иным схемам – 49 %. В данном случае сказывается фактор большего размера строящихся гражданами индивидуальных жилых домов по сравнению с размером квартир в строящихся многоквартирных домах. Однако и в данном случае средства населения остаются преобладающим источником финансирования жилищного строительства.

* Средства инвесторов – юридических лиц; кредитные средства, привлеченные застройщиками; бюджетные средства; средства граждан, привлеченные по серым схемам.

Источник: расчеты ИЭГ по данным Росстата и ФРС.

Рис. 1.18. Структура ввода жилых единиц по схемам финансирования строительства

В первом полугодии 2009 г. по сравнению с соответствующим периодом 2008 г. выросла доля жилых единиц, профинансированных согласно ФЗ № 214, с 32 до 48 %. Доля индивидуального жилья, построенного за счет собственных и заемных средств, практически не изменилась.

Такая структура ввода жилья по схемам финансирования строительства показывает достаточно низкую зависимость жилищного строительства от банковского кредитования застройщиков – юридических лиц. Доминируя до кризиса на рынке строительства жилья, застройщики настолько привыкли манипулировать дешевыми деньгами дольщиков, что неохотно обращались в банки за кредитами, а банки и не стремились их выдавать. Во-первых, строительство – непрозрачный сектор для банковского кредитования. Во-вторых, застройщики не имели надежного обеспечения по таким кредитам, ведь землю под застройку они получали только в аренду, а это неликвидный залог. В условиях мирового финансового кризиса к этим факторам добавилось еще и отсутствие гарантированного платежеспособного спроса на построенное жилье.

Несмотря на низкую долю жилищного строительства, которое обеспечивалось за счет кредитных банковских средств, некоторые особенно крупные застройщики осенью 2008 г. столкнулись с проблемой дефицита оборотных средств, получаемых за счет банковских кредитов. Одновременно в результате сокращения объемов кредитования граждан – участников строительства многоквартирных домов, а главное, эффекта отложенного спроса на жилье, вызванного ожиданиями покупателей относительно снижения цен на жилье, уменьшился спрос на жилье на первичном рынке.

Таким образом, проблемы на мировых финансовых рынках и финансовых рынках России приостановили положительную динамику увеличения объемов жилищного строительства[11].

1.2 Анализ и оценка государственной политики по поддержке развития ипотечного жилищного кредитования в период до осени 2008 г

1.2.1. Основные направления государственной политики по поддержке развития ипотечного жилищного кредитования в период до осени 2008 г

Ипотечное жилищное кредитование стало составной частью государственной жилищной политики в 1990-е гг., которая была определена федеральной целевой программой «Жилище»[12] и Основными направлениями нового этапа реализации государственной целевой программы «Жилище»[13].

Во второй половине 1990-х гг. банковская система начала отрабатывать конкретные механизмы ипотечного кредитования, Правительством РФ было создано АИЖК в целях формирования системы рефинансирования долгосрочных ипотечных жилищных кредитов, предоставленных банками, и внедрения стандартизации в сферу ипотечной деятельности. В этот период произошло также изменение формы участия бюджетов в жилищном финансировании путем их ориентации на оказание поддержки непосредственно гражданам в форме предоставления субсидий на приобретение жилья.

Принятие в 1998 г. Федерального закона «Об ипотеке (залоге недвижимости)»[14], определившего правовые основы ипотечного жилищного кредитования, а затем Концепции развития системы ипотечного жилищного кредитования в России (в 2000 г.)[15], нацеленной на формирование нормативной правовой базы развития ипотечного жилищного кредитования, создание условий для повышения заинтересованности банков в ипотечном жилищном кредитовании и развития вторичного рынка ипотечных жилищных кредитов серьезно укрепили основы формирования системы ипотечного кредитования в России. В соответствии с данной концепцией был разработан и принят в 2003 г. Федеральный закон «Об ипотечных ценных бумагах», который создал условия для рефинансирования ипотечных жилищных кредитов.

Пакет федеральных законов, направленных на формирование рынка доступного жилья

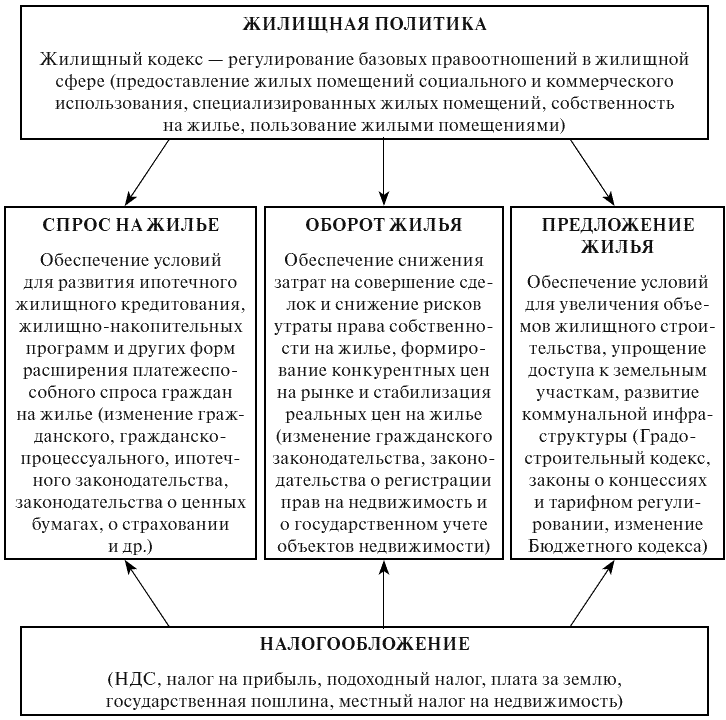

Новый этап развития ипотечного жилищного кредитования связан с активным процессом совершенствования законодательных основ жилищной политики в конце 2004 г., когда Государственной Думой был принят пакет федеральных законов, направленных на формирование рынка доступного жилья, что оказало существенное влияние на быстрое развитие ипотечного кредитования, а также увеличение объемов жилищного строительства (рис. 1.19).

Рис. 1.19. Структура пакета законов, направленных на формирование рынка доступного жилья

В составе этого законодательного пакета были приняты новые Жилищный кодекс РФ[16] и Градостроительный кодекс РФ[17]. Они обеспечили правовую возможность повышения эффективности рынка жилья за счет снижения трансакционных издержек и усиления защиты прав граждан; формирования социального жилья для обеспечения малоимущих граждан и применения других форм использования жилищного фонда, соответствующих новым экономическим отношениям; внедрения градостроительного планирования для упорядочения отношений по землепользованию и застройке; применения открытых аукционов по предоставлению прав на земельные участки застройщикам и упрощения согласования и государственной экспертизы проектной документации; кредитования застройщиков и финансирования инвестиционных программ организаций коммунального комплекса на базе разработки муниципальных программ развития коммунальной инфраструктуры и установления специальных регулируемых тарифов; совершенствования ипотечного кредитования приобретения жилья и индивидуального жилищного строительства; налогообложения, которое повышало прозрачность рынка жилья.

Приоритетный национальный проект «Доступное и комфортное жилье – гражданам России» на 2006–2010 гг

Клубок накопившихся острейших проблем вынудил Президента РФ объявить в конце 2005 г. о начале реализации приоритетного национального проекта «Доступное и комфортное жилье – гражданам России» на 2006–2010 гг.

Низкий платежеспособный спрос населения на жилье невозможно было повысить без развития ипотечного кредитования. Но процентные ставки по ипотечным жилищным кредитам оставались высокими и были обусловлены большими рисками кредитования и дорогими долгосрочными кредитными ресурсами. Малые объемы жилищного строительства не покрывали даже низкий платежеспособный спрос на жилье. Сфера жилищного строительства оставалась крайне монополизированной, что было вызвано большими издержками входа на рынок из-за административных барьеров, непрозрачных процедур предоставления земельных участков и необоснованных обременений при их использовании. Не было эффективных механизмов, которые побуждали бы упреждающе создавать транспортную, коммунальную и социальную инфраструктуру на территории, предназначенной под жилищное строительство.

В конце 2005 г. была принята новая редакция ФЦП «Жилище» на 2002–2010 гг.[18], в которой были зафиксированы цель этого проекта, его приоритеты и меры по реализации, а также предусмотрено финансовое обеспечение. На 2006–2007 гг. в проекте были предусмотрены меры по четырем приоритетам.

Первый приоритет – увеличение объемов ипотечного жилищного кредитования. Был дополнительно увеличен уставный капитал АИЖК за счет федерального бюджета, предоставлены госгарантии по его облигациям, приняты нормативные правовые меры по развитию инфраструктуры рынка ипотечного кредитования, включая рынок ипотечных ценных бумаг.

Второй приоритет – повышение доступности жилья для молодых семьей. Им стали предоставлять субсидии на приобретение жилья или оплату первого взноса при получении ипотечного кредита в размере 35–40 % стоимости жилья (10 % – за счет федерального бюджета, 25–30 % – за счет региональных или местных бюджетов).

Третий приоритет – увеличение объемов жилищного строительства и модернизация коммунальной инфраструктуры благодаря снижению административных барьеров для жилищного строительства; предоставление госгарантий по банковским кредитам на обеспечение коммунальной инфраструктурой земельных участков для жилищного строительства и выделение средств федерального, региональных и местных бюджетов на частичную оплату процентов по ним; прямые инвестиции из бюджетов на условиях софинансирования модернизации объектов коммунальной инфраструктуры.

Четвертый приоритет – выполнение государственных обязательств по обеспечению жильем уволенных военнослужащих, жителей Крайнего Севера, вынужденных переселенцев, чернобыльцев и т. п. Им стали предоставляться государственные жилищные сертификаты для приобретения стандартного жилья.

В 2010 г. по сравнению с 2004 г. было запланировано в 2 раза увеличить ввод жилья; с 60 до 50 % снизить уровень износа коммунальной инфраструктуры; с 20 до 7 лет уменьшить среднее время ожидания в очереди на получение жилья по социальному найму; в 20 раз увеличить объем ежегодно выдаваемых ипотечных кредитов; с 15 до 8 % снизить ставки по ипотечным кредитам. А главное – с 9 до 30 % увеличить долю семей, которые могли бы, используя собственные и заемные средства, приобрести жилье, соответствующее стандартам обеспечения жилыми помещениями.

В конце 2007 – начале 2008 г. правительство, стремясь повысить доступность жилья для населения, в том числе с умеренными и низкими доходами, подготовило проект «Долгосрочной стратегии массового строительства жилья для всех категорий граждан» на период до 2020 г. В стратегии предусмотрены рост ввода жилья за 2007–2020 гг. с 61 до 142 млн м2 и увеличение доли семей, которые смогут приобрести стандартное жилье на свои и заемные средства, с 19 до 60 %. Надежду на реальность столь масштабных задач давали достигнутые высокие темпы роста жилищного строительства и ипотечного кредитования. Но утвердить эту стратегию помешал мировой финансовый кризис 2008 г.

Последние изменения нормативной правовой базы рынка ипотечного жилищного кредитования

После принятия в 2004 г. пакета законов по развитию рынка доступного жилья в Федеральный закон от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» был внесен ряд важных для рынка ипотеки изменений.

Вопросы прекращения прав третьих лиц при обращении взыскания на заложенное имущество были урегулированы Федеральным законом от 30 декабря 2008 г. № 306-ФЗ «О внесении изменений в некоторые законодательные акты Российской Федерации в связи с совершенствованием порядка обращения взыскания на заложенное имущество». Этим же Законом были четко определены основания отказа в обращении взыскания на заложенное имущество, а особенности обращения взыскания при долевом строительстве отнесены к ведению Федерального закона от 30 декабря 2004 г. № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации». Введен институт удовлетворения требований залогодержателя за счет имущества, заложенного по договору об ипотеке, без обращения в суд, определены условия мирового соглашения по обязательству, обеспеченному ипотекой, при обращении взыскания на предмет ипотеки и введен институт реализации заложенного имущества по соглашению сторон.

Федеральный закон от 22 декабря 2008 г. № 264-ФЗ «О внесении изменений в Федеральный закон «Об ипотеке (залоге недвижимости)» и отдельные законодательные акты Российской Федерации» посвящен детализации технологии работы с закладными, прежде всего в интересах АИЖК:

● введен приоритет закладной на основании договора;

● уточнены детали рефинансирования ипотечных кредитов;

● уточнены вопросы перевода долга;

● введен институт депозитарного хранения закладных;

● урегулированы особенности депозитарного учета закладных, оформления уступки прав требования при депозитарном учете, восстановления утраченной закладной при депозитарном учете;

● детально описаны вопросы передачи прав на закладную;

● подтверждено «единство судьбы» здания, строения, сооружения и земельного участка.

Этим Законом введено положение о том, что «при несоответствии закладной договору об ипотеке или договору, обязательство из которого обеспечено ипотекой, верным считается содержание закладной, за исключением случая, если ее приобретатель в момент совершения сделки знал или должен был знать о таком несоответствии». Данная норма, на наш взгляд, является спорной, поскольку получается, что если приобретатель не знал, что по ошибке в закладной указана завышенная сумма кредита, то заемщик должен платить завышенную сумму.

Федеральный закон от 4 декабря 2007 г. № 324-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» распространил «ипотечный режим» на залог прав требований по договорам долевого строительства, а Федеральный закон от 18 декабря 2006 г. № 232-ФЗ «О внесении изменений в Градостроительный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации» уточнил порядок залога прав аренды на земельный участок, находящийся в государственной или муниципальной собственности.

Деятельность государственного института развития ипотечного жилищного кредитования – ОАО «Агентство по ипотечному жилищному кредитованию» до осени 2008 г

Инструментом реализации государственной политики в сфере развития ипотечного жилищного кредитования является не только совершенствование законодательной базы, но и государственная поддержка развития рынка через государственный институт развития – АИЖК – в форме взносов в его уставный капитал и предоставление государственных гарантий по его облигациям для обеспечения притока долгосрочных и максимально дешевых средств частных консервативных инвесторов в сектор ипотеки, а также для покрытия дополнительных рисков, в том числе возникающих в связи с несоответствием сроков привлечения ресурсов на финансовом рынке и сроков, на которые предоставляются ипотечные кредиты.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Примечания

1

По экспертной оценке специалистов Института экономики города.

2

См. п. 1.1.3 «Жилищное строительство».

3

См.: Отчет Банка России «О состоянии рынка ипотечного жилищного кредитования в первом полугодии 2009 года».

4

В соответствии с Порядком составления и представления отчетности по форме 0409316 (указание ЦБР от 17 февраля 2006 г. № 1660-У) и Правилами ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации (Положение ЦБР от 26 марта 2007 г. № 302-П).

5

Просроченная задолженность включает весь остаток задолженности по кредитам, платежи в счет погашения которых просрочены на 30 и более дней после установленного срока.