Фондовый рынок с нуля. Руководство для начинающих инвесторов

Существует два вида акций: частные и публичные. Частные акции не поступают в открытую продажу. Например, компания Shopify Inc. [SHOP] была основана в 2004 году, но до 2015 года лишь несколько венчурных инвесторов имели возможность приобретать ее акции. Только в 2015 году, когда компания зарегистрировалась на двух биржах (Торонтской и Нью-Йоркской), к успеху Shopify смогли приобщиться «обычные» люди. Еще одна очень крупная компания, о которой почти все слышали и даже привыкли к названию – Airbnb Inc., – базируется в Сан-Франциско. Она остается частной, хотя до пандемии COVID-19 рассматривалась возможность ее выхода на биржу в течение 2020 года.

Публичные акции могут приобретать институциональные и розничные (индивидуальные) инвесторы (розничные инвесторы – частные лица, такие как вы, читатель, а институциональные инвесторы – это инвестиционные банки Уолл-стрит и другие так называемые «крупные игроки»). Первичное размещение акций (IPO) происходит, когда компания впервые выпускает свои акции для открытой продажи.

IPO – отличный вариант для компании, которой необходимо быстро привлечь капитал, обычно для расширения и/или продолжения своей деятельности. Публичное размещение акций дает компании доступ к более крупному объему денежных средств, чем она могла бы получить в виде непубличного, частного капитала. Tesla, Inc. [TSLA] и Uber Technologies, Inc. [UBER] – два примера компаний, воспользовавшихся этим способом привлечения капитала.

Выход на биржу все же имеет и определенные недостатки. Например, соблюдение всех строгих правил и стандартов отчетности, установленных различными национальными комиссиями по ценным бумагам и биржам, может быть весьма дорогостоящим.

Зачем инвестировать на фондовом рынке?

Если вы каждый день слушаете новости, велика вероятность, что часто встречаете слово «рынок». О нем могут сообщать что-то положительное: например, что рынок дошел до исторических максимумов или что Apple Inc. [AAPL] первой в мире достигла стоимости в один триллион долларов. Информация о рынке может быть и негативной: так, в результате эпидемии коронавируса мировой финансовый рынок всего за несколько дней потерял 9 трлн долларов.

Несмотря на постоянные обсуждения в телепрограммах, радиоэфире и интернете, для большинства людей рынок остается незнакомым и загадочным понятием. Одна из возможных причин заключается в том, что более половины американцев не владеют акциями, ни напрямую, ни даже опосредованно через индивидуальные пенсионные счета. Нет сомнений, что люди хотят знать больше о финансовом рынке. Но они не знают, с чего именно начать его изучение, формальное или неформальное. В конце концов, после краха 2008 года многие стали подозрительно относиться к финансовой системе, полагая, что им никогда не удастся «победить Уолл-Стрит».

В самом деле, инвестирование и торговля на фондовом рынке могут быть сопряжены с большими сложностями. Чтобы смягчить последствия рыночных спадов и обеспечить как можно более высокий прирост инвестиций, в хедж-фондах и крупных фондах по управлению капиталами применяют торговые алгоритмы, регрессионный анализ и стратегии хеджирования (подробнее обо всем этом в последующих главах). Но, несмотря на присущие инвестированию и торгам сложности, основы фондового рынка и владения акциями очень просты.

Как я уже писал, книга не призвана сделать из вас менеджера хедж-фонда (хотя на свете нет ничего невозможного, и она отлично подходит для первого шага на этом пути). Моя цель – научить основам, чтобы вы могли начать действовать. Фондовый рынок – лучшая на сегодняшний день «машина возможностей», которая может дать по-настоящему равные шансы на благосостояние любому мужчине или женщине, зарабатывающим своим трудом.

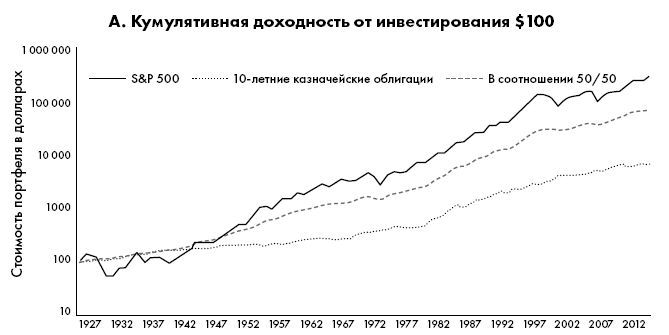

Для примера возьмем индекс S&P 500, который включает в себя 500 крупнейших компаний, котирующихся на биржах в США. Как говорится на веб-сайте индекса, «[S&P 500] широко известен как лучший единый показатель акций американских компаний с высокой капитализацией. Суммарный объем напрямую привязанных к индексу, а также оцениваемых по нему активов превышает 9,9 трлн долларов США». Уверен, если вы пробежите глазами список этих 500 компаний, большинство из них будут вам знакомы. Со времени появления его нынешнего формата в 1957 году и до 2018 года среднегодовая доходность S&P 500 составляла 7,96 % (это означает, что были годы и значительно более низкой, и значительно более высокой доходности). Сравнение этого значения с доходностью традиционного сберегательного счета (1 %, если повезет – до 2 %) или 30-летней казначейской облигации (менее 1,5 %) – довольно простой способ показать важность фондового рынка и владения акциями, а также полезность хотя бы зачаточного понимания финансовых рынков. Схожее сравнение наглядно показано на рисунке 2.1 ниже.

Рисунок 2.1. Доходность от инвестирования 100 долларов в биржевой фонд SPDR S&P 500 ETF Trust [SPY] (отслеживает цены акций 500 крупнейших компаний США из рейтинга S&P 500) в сравнении с доходностью от инвестирования 100 долларов на рынке облигаций казначейства США и в портфель ценных бумаг, поровну состоящий из акций и облигаций. Как видно из рисунка, добавление акций в инвестиционный портфель может кратно увеличить доходность по сравнению с традиционно более безопасными инвестициями.

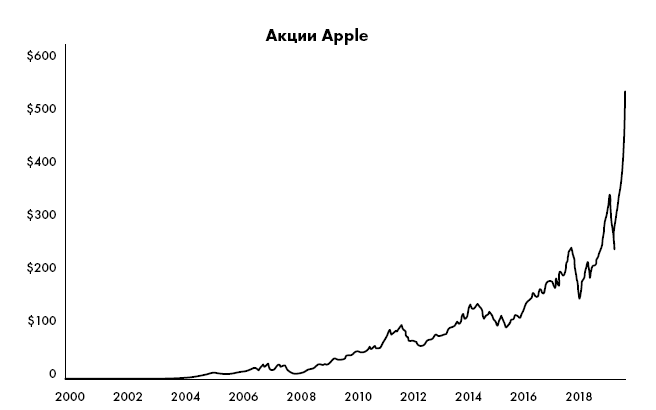

На рисунке 2.2 ниже сравниваются гипотетические доходы от покупки акций Apple Inc. [AAPL] на 300 долларов в 2001 году и от размещения такой же суммы на высокодоходном сберегательном счете с годовой процентной ставкой 5 %. Вы можете спросить: «Почему именно 300 долларов?» Дело в том, что примерно в то же самое время (если быть точным, в октябре 2001 года), Apple выпустила свой легендарный iPod, стоивший 299 долларов. Предположим, вы решили не покупать iPod, а инвестировать эту сумму. Вложенные в 2001 году в акции Apple 300 долларов весной 2020 года стоили бы более 142 000 долларов. Это не считая более 5000 долларов дивидендов за тот же период, которые вы могли бы инвестировать повторно. Отложенные же на высокодоходный сберегательный счет 300 долларов превратились бы весной 2020 года в 590 долларов. Значит, альтернативная стоимость отказа от покупки акций Apple для вас составила бы целых 141 410 долларов.

Рисунок 2.2. 300 долларов, которые можно было вложить в акции Apple Inc. [APPL] в начале 2001 г., принесли бы более 140 000 долларов к апрелю 2020 г. И это несмотря на 3 крупных обвала рынка: крах пузыря доткомов в 2001 г., финансовый кризис 2008 г. и пандемия 2020 г. Для сравнения, 300 долларов, отложенные на высокодоходный сберегательный счет, к тому же времени оказались бы лишь 590 долларами.

Конечно, это гипотетический пример, и далеко не все продержали бы акции на руках так долго. Смысл в том, что нахождение правильных акций и их покупка могут обеспечить доходность выше ожиданий.

Вы уже немного разобрались, что такое акции. Теперь важно заметить, что не все они созданы равными, в том числе по стоимости, риску и инвестиционной доходности. Работники финансового сектора пользуются различными методами классификации акций. Один из наиболее известных – трехфакторная модель Фамы-Френча, разработанная в 1990-х годах Кеннетом Френчем (Kenneth French) и будущим Нобелевским лауреатом по экономике Юджином Фамой (Eugene Fama). В этой модели акции разделяются на категории по трем основным характеристикам: рыночному риску, размеру компании и ее стоимости.

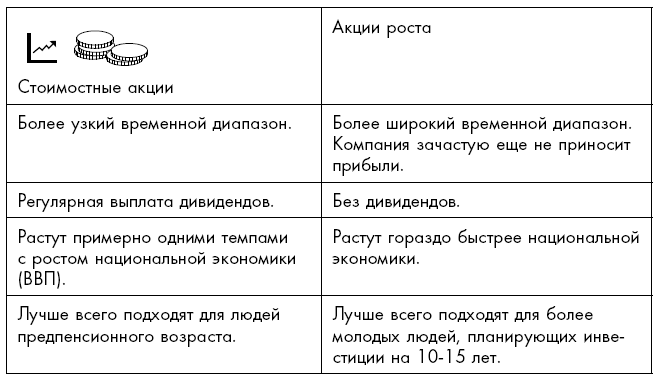

В книге я использую аналогичную модель и разделяю акции на две главных категории: акции роста (или быстрорастущие акции) и стоимостные (недооцененные) акции. Выбор в пользу одной из двух категорий зависит от уровня риска, который вы считаете допустимым.

Акции роста и стоимостные акции: сравнение

Акциями роста называют акции, которые способны со временем превзойти общие показатели рынка из-за потенциала их компаний. Такие компании обычно находятся в стадии ускоренного роста, а увеличение их выручки в годовом исчислении значительно превышает норму по их отрасли.

К стоимостным акциям, напротив, относятся те, которые в данный момент торгуются ниже фактической стоимости. По этой причине от них ожидают повышенной доходности. Компании со стоимостными акциями находятся в более зрелых фазах жизненного цикла и растут примерно наравне с ВВП США.

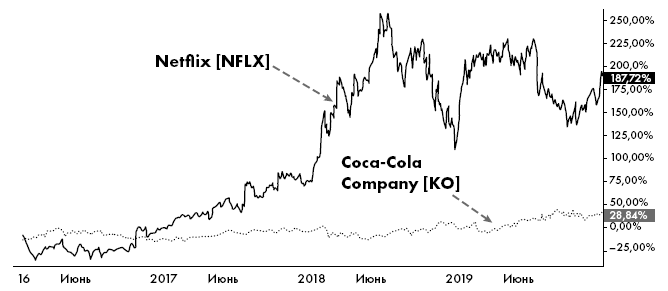

На рисунке 2.3 ниже обобщены некоторые наиболее важные различия между этими категориями акций. На рисунке 2.4 показатели акций двух известных компаний с 2016 по 2019 год. У одной из них быстрорастущие акции, у другой – стоимостные.

Рисунок 2.3. Стоимостные акции идеально подходят людям, которые готовятся к выходу на пенсию или рассчитывают на стабильный денежный доход. Акции роста, напротив, могут обеспечить бо́льшую доходность инвестирования в долгосрочной перспективе, однако риски по ним могут быть также гораздо выше.

Возьмем снова Shopify Inc. [SHOP] как пример. Почему именно эта компания? Здесь я несколько предвзят, ведь я канадец, а Shopify – канадский технологический гигант.

За последние пять лет акции компании росли в цене на 50–60 % в годовом исчислении. Впечатляющий рост, если учитывать, что большинство компаний ежегодно растут в среднем на считанные проценты, хорошо если 5 % или чуть больше. Не приходится сомневаться, что акции Shopify – акции роста. При этом в данный момент Shopify не выплачивает дивиденды, реинвестируя прибыль в дело.

Большинство компаний с акциями роста могут показывать убыток в расчете на одну акцию. Однако истинный инвестор все равно будет покупать такие акции из-за потенциала роста. Это могут быть компании из самых разных секторов экономики. Среди известных примеров Uber Technologies, Inc. [UBER], Netflix, Inc. [NFLX], Facebook, Inc. [FB] и Amazon.com, Inc. [AMZN]. Как вы знаете из новостей, все они расширяют свою деятельность и быстро растут в цене. Каждая из них легко может претендовать на звание будущего лидера своей отрасли (транспорт, развлечения, коммуникации и торговля, соответственно). Кроме того, они не выплачивают дивиденды (пока) и сохраняют огромный потенциал роста своих акций.

Важно отметить, что наряду с действительно большим потенциалом повышения цены вследствие быстрого развития компании, акции роста также наиболее чувствительно реагируют на замедление роста экономики. Когда же аналитики решат, что такие компании уже реализовали свой потенциал, их акции за короткое время потеряют статус быстрорастущих.

Рисунок 2.4. Показатели акций Netflix, Inc. [NFLX] (акции роста) в сравнении с акциями The Coca-Cola Company [KO] (стоимостные) за период с 2016 по 2019 годы. Coca-Cola выплачивает дивиденды и предлагает инвесторам стабильный денежный доход, но Netflix опережает ее по приросту капитализации.

С другой стороны, акции более крупных и надежно утвердившихся на рынке компаний, переживающих период зрелости, обычно относят к стоимостным. Такие компании имеют стабильные денежные поступления от своей деятельности и выплачивают разумно высокие дивиденды. В большинстве случаев они представляют собой конгломераты, владеющие множеством брендов. В отличие от компаний роста, компании со стоимостными акциями могут воспользоваться рецессиями и периодами замедленного экономического роста для усиления своих позиций на рынке и приобретения других компаний.

Хорошим примером является Chevron Corporation [CVX]. Это крупный глобальный энергетический конгломерат, работающий на всех этапах технологического цикла – от разведки и добычи углеводородов до их транспортировки, хранения и переработки. Дивидендная доходность (объяснение термина дано в главе 9) Chevron составляет около 6 % (более чем в 4 раза больше доходности казначейских облигаций). Компания находится в периоде зрелости. Никто из инвесторов больше не ждет от Chevron, да и от всей нефтяной отрасли, экспоненциального роста. Поэтому они рассчитывают на вознаграждение в виде стабильного дохода от дивидендов. Кроме того, цены на нефть находятся сейчас на историческом минимуме (около 30 долларов за баррель на момент написания этой главы, по сравнению с 60 долларами в 2019 году). В это время у компании есть возможность увеличить свою долю рынка, купив менее крупных конкурентов, которые переживают трудности.

В качестве других примеров компаний со стоимостными акциями можно назвать Exxon Mobil Corporation [XOM], Johnson & Johnson [JNJ], AT&T Inc. [T], JPMorgan Chase & Co. ([JPM] и General Electric Company [GE]. Все это зрелые компании, способные гарантировать стабильный приток денежных средств.

Фондовые биржи: краткий обзор

Акции обычно покупаются и продаются на так называемых «фондовых биржах». Просто говоря, фондовая биржа – место, где встречаются покупатели и продавцы, чтобы обменять акции на деньги или деньги на акции. В прошлом биржа была обязательно физическим местом, и для совершения сделки туда нужно было явиться лично или позвонить по телефону. Сейчас большинство бирж – не только здания, но и электронные пространства, и все сделки можно совершать онлайн.

Одна из главных задач бирж – обеспечивать приток ликвидности (денежных средств) на рынок. Во время пандемии коронавируса в 2020 году в Нью-Йорке и других городах биржи пустовали из-за правил социального дистанцирования и локдауна. Несмотря на это, в виртуальном пространстве они оставались открытыми, чтобы обеспечить инвесторам доступ к необходимой им ликвидности. (Отмечу в скобках, что успешным трейдерам нужна ликвидность. Чтобы можно было легко войти и затем выйти из сделки, у компании должны быть достаточными объем торгуемых акций и количество ордеров, отсылаемых биржам для исполнения. Необходимо, чтобы за акциями компании одновременно следило множество покупателей и продавцов.)

Самые известные в США биржи – Нью-Йоркская фондовая биржа (NYSE) и Nasdaq.

Нью-Йоркская фондовая биржа – крупнейшая в мире. Она славится своими высококачественными акциями («голубыми фишками»). Например, к «голубым фишкам» относят акции The Coca-Cola Company [KO] и McDonald's Corporation [MCD]. Разумеется, чтобы компания котировалась на Нью-Йоркской фондовой бирже, ей нужно соответствовать ряду требований. В частности, ее акции должны всегда торговаться по цене выше 4 долларов. Обращаться на такой престижной бирже, как NYSE, считается очень почетным.

Nasdaq – ведущая мировая электронная биржа, наиболее известная акциями технологических компаний, таких как Netflix, Inc. [NFLX] и Apple Inc. [AAPL]. Зарегистрированные на Nasdaq компании, как и на NYSE, должны соответствовать требованиям Комиссии по ценным бумагам и биржам США (SEC). К ним относится представление квартальной и годовой отчетности, которая, в свою очередь, помогает неискушенным инвесторам принимать более взвешенные инвестиционные решения.

Одно из главных различий между NYSE и Nasdaq в том, что если на NYSE есть торговый зал, где физически присутствуют трейдеры и дилеры, то Nasdaq работает исключительно в интернете, и все сделки осуществляются в электронном виде. Хотя Нью-Йоркская фондовая биржа имеет собственное физическое пространство (вы наверняка видели в новостях, как та или иная звезда, или выдающаяся личность звонит в колокол при ее открытии или закрытии), трейдеры могут торговать размещенными на NYSE акциями и в электронном виде. На апрель 2020 года на Nasdaq было зарегистрировано 3800 компаний, а на NYSE – 2400.

Конечно, на рынке существуют и другие биржи, некоторые из которых называются «внебиржевыми» (over-the-counter, или сокращенно OTC-биржи). На таких биржах обычно представлены небольшие компании, которые либо не имеют права котироваться на Nasdaq или NYSE, либо по каким-то причинам были исключены из листинга этих более крупных и надежных бирж.

Одной из наиболее известных внебиржевых площадок является Over-the-Counter Bulletin Board (OTCBB). Это электронное сообщество маркетмейкеров (брокеров-дилеров, продающих или покупающих акции на бирже). Компании, выбывающие с Nasdaq, часто оказываются в листинге OTCBB.

Если вы начинающий инвестор, не советую вам работать на OTC-площадках. Такие биржи регулируются в гораздо меньшей степени и не так тщательно проверяются SEC. Здесь нет минимальных требований к объему продаж или ликвидности, а компании, торгующие на внебиржевых рынках, не обязаны публиковать ежеквартальную информацию (форму SEC 10-Q). Как инвестор вы можете понести большие убытки из-за недостаточной ликвидности и непрозрачности таких компаний.

Но стоит отметить, что некоторые успешные и жизнеспособные компании сознательно перешли на внебиржевые рынки, чтобы избежать административных издержек и дорогостоящих платежей за надзор со стороны регулирующих органов.

Еще две известные в США биржи – NYSE American (ранее известная как Американская фондовая биржа, AMEX), на которой котируется и торгуется большинство биржевых инвестиционных фондов (ETF), и Чикагская товарная биржа (CME), где торгуют в основном фьючерсами, опционами и биржевыми товарами. Если последний термин вам не знаком: «биржевыми товарами» могут выступать нефть, пиломатериалы, пшеница, валюты, процентные ставки. Не так давно я прочитал, что первоначально, в конце XIX века, Чикагская товарная биржа называлась Чикагской биржей по сливочному маслу и яйцам, что недвусмысленно указывает на ее ориентацию на сельскохозяйственные товары.

Индексы

Индексы – это корзины акций, которые могут оцениваться на основе различных факторов, включая их цену или рыночную капитализацию (размер компании).

Рисунок 2.5. 30 компаний, составляющих индекс Dow Jones Industrial Average, на апрель 2020 года. Как видно, многие из них представляют информационно-технологический сектор, что свидетельствует об изменении специализации экономики США с промышленной и сырьевой на сервисную.

К примеру, упомянутый ранее индекс S&P 500 отражает стоимость акций 500 крупнейших компаний США. Еще один пример – индекс Dow Jones Industrial Average (DJIA), или просто Dow. Этот индекс фондового рынка измеряет динамику акций 30 крупных компаний, котирующихся на фондовых биржах США. Dow начал публиковаться с 1896 года и первоначально предназначался для отслеживания состояния американской тяжелой промышленности. Сейчас слово industrial («промышленный») в его названии – скорее дань истории, так как многие из его современных 30 составляющих почти или совсем не относятся к тяжелой промышленности.

По мере развития американской экономики появлялись новые компании, которые росли и впоследствии вытесняли традиционные промышленные и сырьевые из первоначального списка. Одно из последних таких преобразований – замена General Electric Company [GE] на фармацевтическую компанию Walgreens Boots Alliance, Inc. [WBA]. General Electric была одобрена для включения в первый список 1896 года. Затем была исключена из него, вновь включена, снова исключена, но после занимала постоянное место в индексе с 1907 по 2018 год.

Когда в новостях сообщают, что Dow вырос на 500 пунктов, речь идет именно об индексе. На рисунке 2.5 представлены 30 компаний, входящие в индекс Dow на апрель 2020 года. Можно увидеть, что в него вошли такие непромышленные компании, как Nike, Inc. [NKE], Apple Inc. [AAPL] и The Walt Disney Company [DIS], но нет таких гигантов, как GE. Отмечу, причиной замены General Electric в индексе стало снижение стоимости ее акций, а также вопросы о будущем компании в целом.

Одна из полезных функций индексов заключается в том, что они могут использоваться для оценки эффективности паевых (взаимных) и биржевых фондов (ETF). Например, многие компании, предлагающие на продажу паевые фонды, сравнивают их по доходности с S&P 500. Это помогает потребителям решить, куда выгоднее вложить деньги, – в конкретный паевой фонд или в индексный.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «Литрес».

Прочитайте эту книгу целиком, купив полную легальную версию на Литрес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Примечания

1

Проп-трейдинговая компания (proprietary trading company) – трейдинговая компания, использующая для торгов собственный капитал, а не капитал клиентов. – Прим. переводчика

Вы ознакомились с фрагментом книги.

Для бесплатного чтения открыта только часть текста.

Приобретайте полный текст книги у нашего партнера:

Всего 10 форматов