Риск-менеджмент организации

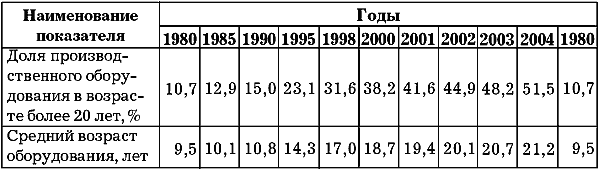

Таблица 2. Показатели, характеризующие материально-техническую базу промышленности

Значения показателей технического состояния основных фондов по определенным отраслям промышленности страны показывают, что существуют отклонения и в большую, и в меньшую стороны от среднего уровня. Так, изношенность основных фондов предприятий электроэнергетики и машиностроения выше среднего уровня, предприятий лесной, деревообрабатывающей, целлюлозно-бумажной и легкой промышленности приближается к среднему уровню, а предприятий пищевой промышленности – ниже среднего уровня.

Техническое состояние основных фондов характеризует также возрастной состав активной части фондов – машин и оборудования.

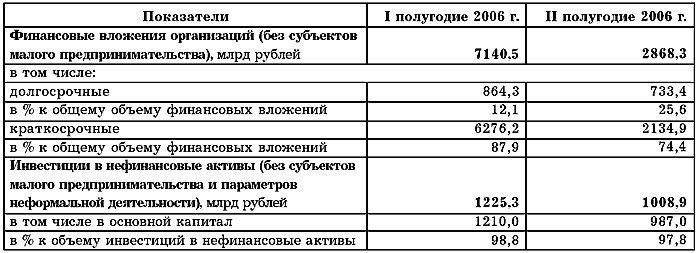

Данные приложения 2 и приложения 3 показывают объем инвестиций в основной капитал организаций с 1918 по 2003 г. Необходимость обновления основных фондов вызвала рост финансовых вложений организаций. Так, в таблице 3 можно видеть, что хотя и произошел рост общих финансовых вложений организаций почти в три раза в первом полугодии 2006 г. по сравнению с I полугодием 2005 г., но вложения в основной капитал выросли только на 20%.

Определенные отраслевые различия в техническом состоянии основных фондов и другие причины могут диктовать разные цели инвестирования в основной капитал.

Наибольший процент промышленных предприятий среди своих целей указывает на необходимость инвестирования в связи с научно-техническим прогрессом: внедрением новой техники, передовой технологии, автоматизацией и механизацией производственного процесса. Достижение этих целей позволило бы предприятиям повысить конкурентоспособность продукции как на отечественном, так и, возможно, на зарубежном рынке. Заслуживают внимания такие цели инвестирования, как охрана окружающей среды, экономия затрат (в том числе энергоресурсов), увеличение производства продукции и старой, и новой номенклатуры, а также создание новых рабочих мест.

Таблица 3. Основные показатели инвестиционной деятельности в России 2005–2006 гг.[6]

Таблица 4. Соотношение инвестиций в основной капитал

Для удержания темпов экономического роста при недостаточном техническом состоянии основных фондов необходима активизация инвестиционного процесса.

Активизацию инвестиционного процесса можно проследить по доле инвестиций в основной капитал (табл. 4). В августе 2006 г. использовано 410,0 млрд рублей инвестиций в основной капитал, или 112,6% к уровню соответствующего периода 2005 г., в январе – августе 2006 г. – 2366,3 млрд рублей и 111,1%.[7]

Динамика инвестиций в основной капитал в период с 2004 по 2006 г. приведена на рисунке 2.

Рис. 2. Динамика инвестиций в основной капитал

Пороговым значением экономической безопасности считается доля инвестиций в основной капитал в валовом продукте на уровне 25%. Некоторые зарубежные страны приближаются к этому уровню, а некоторые имеют его выше: в Германии – 22%, в Японии – 30%. И российский, и региональный уровень инвестиций говорит пока о недостижимости порога экономической безопасности.

Инвестиционный процесс требует формирования определенных ресурсов (источников). Значит, прежде чем вложить в инвестиционный процесс какие-то средства, надо иметь определенные источники (ресурсы).

Структура инвестиций в основной капитал по источникам (ресурсам) в целом по России приведена ниже (табл. 5).

Таблица 5. Структура инвестиций в основной капитал по источникам (ресурсам)

В последние годы растет доля привлеченых средств как основного источника финансирования инвестиций в основной капитал: так, в 2004 г. данный показатель составил 54,6%.

Большая часть научных исследований и разработок, выполняемых в мире, сосредоточена в относительно немногих промышленно развитых странах. Затраты на НИОКР в семи государствах – США, Японии, Германии, Великобритании, Франции, Италии и Канаде – составляют около 83% расходов на эти цели всех стран ОЭСР.

По сравнению с этими странами в России финансирование научных исследований довольно скромное. В 2004 г. внутренние затраты на отечественные исследования и разработки по паритету покупательной способности валют оценивались в 16 669,4 млн долларов. По этому показателю Россия находится на 10-м месте в мире (после США, Японии, Китая, Германии, Франции, Великобритании, Кореи, Канады и Италии). Внутренние затраты на НИОКР в России составляют только 5,3% от соответствующих затрат США, а общие бюджетные расходы на эти цели (по паритету покупательной способности) – 7,4% таких же расходов США. Однако по численности персонала, занятого исследованиями и разработками, а также по общему количеству исследователей Россия занимает 4-е место в мире (после США, Китая и Японии). Это говорит о том, что российский научно-технический персонал в значительной степени сохранен, несмотря на многочисленные негативные явления в научной сфере в начале 1990-х гг.[8]

Из федерального бюджета инвестиционные ресурсы выделяются на финансирование федеральных целевых программ, например на Федеральную целевую программу «Исследования и разработки по приоритетным направлениям развития научно-технического комплекса России на 2007–2012 гг.» (табл. 7, 8).

Таблица 7. Консолидированный бюджет Российской Федерации в 2005 г.

Таблица 8. Основные расходы федерального бюджета на науку и инновации

В 2007 г. общие расходы федерального бюджета на науку и опытно-конструкторские разработки сильно возросли, к примеру на фундаментальные исследования – на 28%.[9]

Большая часть НИОКР в предпринимательском секторе России проводится за счет бюджетных средств. Разница между удельным весом средств, расходуемых на НИОКР в предпринимательском секторе, и долей финансирования НИОКР за счет собственных средств этого сектора – самая высокая среди всех стран, в которых осуществляется мониторинг научной активности. В экономической литературе отмечается наличие «определенного паразитизма частного сектора на ресурсах госсектора». Финансирование НИОКР предпринимательского сектора за счет государственных ресурсов является одним из его направлений. В развитых странах – ситуация обратная: предпринимательский сектор осуществляет финансирование НИОКР главным образом из собственных средств. Например, в США он финансирует почти 90% собственных НИОКР. Предпринимательский сектор в развитых странах проводит значительные НИОКР, прежде всего, в области электронного оборудования (радио, телевидение и коммуникации), автомобилестроения и аэрокосмических исследований и разработок. Сильную государственную поддержку имеют НИОКР в области промышленного развития в России (23,3%), а также в Германии (12,32%) и Канаде (13,05%).

Расходы на гражданские НИОКР в развитых странах оцениваются от 3,8% ВВП (Швеция) до 1,7% ВВП (Великобритания). В России этот показатель находится на уровне 0,8% ВВП. По финансированию гражданской науки из средств государственного бюджета Россия (0,33% ВВП) значительно уступает Германии (0,72% ВВП), Франции (0,8% ВВП) и Японии (0,69% ВВП).[10]

В период с 2003 г. по 2005 г. вырос объем иностранных инвестиций, направленных в основной капитал с 10 589 млн долларов США до 53 651 млн долларов США, т.е. почти в 5 раз. Объем инвестиций, поступивших от иностранных инвесторов, приведен в приложении 4.

Однако основными источниками инвестиций в основной капитал являются собственные средства организаций и кредиты коммерческих банков, хотя данное соотношение дифференцировано по регионам России. В России наиболее мощные компании, способные вести научные исследования, находятся в сырьевом секторе экономики (производство и экспорт нефти, газа, металлов), который не является наукоемким и в котором отсутствует высокий спрос на научные разработки. Крупнейшие российские компании – «Газпром», «Лукойл», РАО «ЕЭС России» – в своих подразделениях реализуют крупные научно-технические проекты, но масштабы этих исследований существенно меньше, чем у Microsoft, Ford Motor, Pfizer, Siemens, IBM и Nokia. В России предпринимательский сектор пока еще не способен создавать новейшие гражданские технологии, сопоставимые по значению с результатами лидеров мирового бизнеса.

На предпринимательский сектор в России приходится почти 70% внутренних затрат на НИОКР. Этот сектор осуществляет наиболее активные исследования и разработки в машиностроении и в аэрокосмической сфере. Инвестирование в основной капитал из собственных средств по регионам приведено в приложении 5.

На формирование инвестиционного климата влияют следующие факторы:

1) экономический потенциал:

а) степень обеспеченности региона стратегическими природными ресурсами (нефть, газ, уголь, химическое сырье, лес и др.);

б) биоклиматический потенциал региона (качество почв, рельеф местности, наличие водных бассейнов, растительные зоны, климат, сейсмическая активность и др.);

в) наличие и доступность свободных земель для производственных инвестиций;

г) уровень обеспеченности региона (с учетом поступлений из межрегиональных систем) электроэнергией, газом, водой, тепловой энергией;

д) потенциал развития транспортной системы в регионе: водный, сухопутный и воздушный транспорт;

е) обеспечение региона трудовыми ресурсами;

ж) степень обеспеченности квалифицированными кадрами;

з) уровень научно-технического потенциала региона;

и) возможность использования потенциала оборонных производств для выпуска гражданской продукции;

2) общие условия хозяйствования в регионе (области):

а) развитие отраслей материального производства;

б) степень экологической безопасности региона;

в) возможности использования объектов незавершенного строительства;

г) степень изношенности основных производственных фондов на предприятиях, ведущих отраслей региона;

д) возможность использования свободных производственных мощностей;

е) степень развития производственной базы (строительно-монтажных организаций и промышленности стройматериалов);

ж) уровень развития производственной инфраструктуры (дороги, транспорт, связь, складская база и др.);

3) уровень развития рыночных отношений:

а) рыночная инфраструктура (оценка дается каждому из компонентов): коммерческие банки, страховые компании;

б) рынок ценных бумаг, оптовая торговля, розничная торговля;

в) влияние приватизации на инвестиционную активность;

г) влияние инфляции на инвестиционную активность;

д) степень вовлечения населения в инвестиционный процесс;

е) степень развития конкурентной среды предпринимательства и разрушение монополизма производителя;

ж) емкость местного рынка сбыта для новой продукции и услуг;

з) интенсивность хозяйственных связей региона с другими регионами;

и) экспортные возможности региона (области) в странах ближнего и дальнего зарубежья;

к) степень присутствия иностранного капитала в экономической жизни региона;

4) политические:

а) степень доверия населения к региональной (областной) власти;

б) уровень эффективности взаимодействия представительной и исполнительной властей в регионе;

в) уровень социальной стабильности в регионе;

г) уровень политической стабильности в регионе;

д) уровень национально-религиозной стабильности в регионе;

5) социальные и социокультурные:

а) уровень жизни населения в регионе;

б) уровень развития жилищно-бытовых условий;

в) степень развития медицинского обслуживания;

г) степень распространения алкоголизма и наркомании среди местного населения;

д) уровень преступности в регионе;

е) покупательская способность заработной платы населения;

ж) влияние миграции населения на инвестиционный процесс;

з) отношения населения к рыночным реформам;

и) степень терпимости населения к имущественной дифференциации;

к) отношение населения к труду;

л) отношение населения к отечественным и иностранным предпринимателям; наличие в регионе первичных условий для жизни и работы иностранных специалистов;

м) степень привлекательности культурно-исторического наследия для потенциальных инвесторов;

6) организационно-правовые:

а) уровень соблюдения хозяйственного законодательства региональными органами власти;

б) отношение работников региональных органов к предпринимательству;

в) отношение региональных властей к иностранным инвесторам;

г) уровень оперативности в принятии решений органами региональной власти при регистрации предприятий, выделении им помещений, проведении приватизации и т.д.;

д) доступность для инвесторов и предпринимателей информации о сущности региональных, нормативных актов, регулирующих хозяйственную деятельность;

е) уровень профессионализма сотрудников аппарата местной администрации (выражается в адекватном восприятии ситуации, своевременном принятии качественных решений и действительного контроля за их исполнением);

ж) уровень эффективности деятельности региональных органов юстиции (судов, прокуратуры и арбитража);

з) условия свободного перемещения товаров, капиталов и рабочей силы;

и) наличие отработанных связей местных предпринимателей с иностранными инвесторами;

к) уровень деловых качеств и деловой этики местных предпринимателей;

7) финансовые:

а) обеспеченность населения доходами регионального бюджета (на душу населения);

б) обеспечение региона внебюджетными фондами (на душу населения);

в) степень доступности финансовых ресурсов (инвестиции, субвенции и дотации) из республиканского и регионального бюджетов;

г) степень доступности кредита в национальной и иностранных валютах; оперативность работы банковской системы;

д) уровень развития межбанковского сотрудничества и корреспондентских отношений с другими регионами;

е) сумма вкладов на душу населения.

Кроме того, для оценки инвестиционного климата необходимо использовать как макроэкономический, так и микроэкономический факторы. При изучении макроэкономической ситуации следует учитывать факторы, характеризующие политическую, экономическую и социальную среду для иностранных инвестиций. Уровень инвестиционной привлекательности страны оценивается индексом глобальной конкурентности (The Global Competitiveness Report 2004–2005 from the World Economic Forum). The Growth Competitiveness Index (GCI)– индекс роста конкурентности. Охватывает 104 страны. Публикуется ежегодно.

Ранжирование базируется на достоверных данных и проводимом Мировым экономическим форумом опросе общественного мнения. Россия занимает следующие места.

1. Индекс роста конкурентности – 70 место.

2. Технологический индекс – 67 место.

3. Индекс макроэкономической среды – 56 место.

4. Индекс развития общественных институтов – 89 место.

При оценке инвестиционной привлекательности региона большое внимание уделяется не только уровню его инвестиционного потенциала, но и уровню рисков.

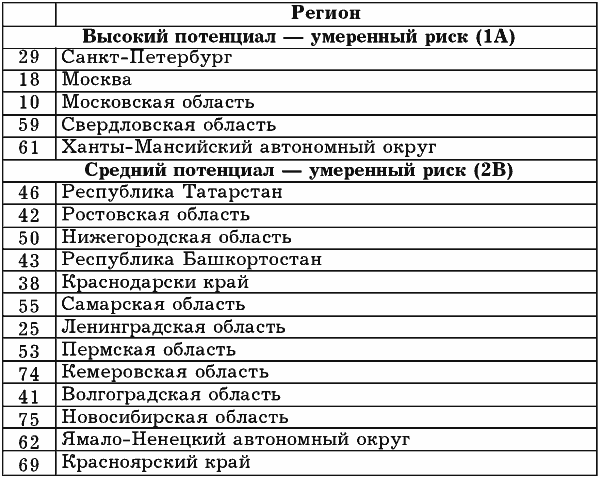

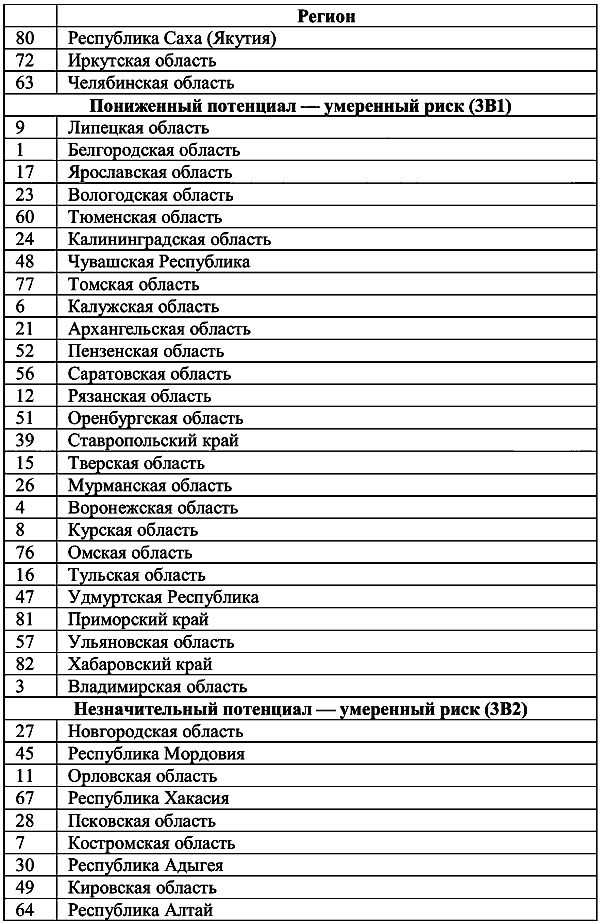

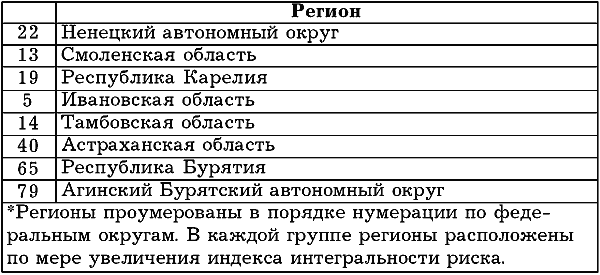

В 2007 г. наблюдается снижение рискованности инвестиций в Россию. По данным Консалтингового агентства «Эксперт», Россия в целом имеет рейтинг ВВ на май 2007 г., а в 2004 г. имела рейтинг ВВВ, что характеризует современную Россию как страну со средним уровнем риска[11]. Однако регионы резко отличаются по уровню риска. Так, к регионам с высоким потенциалом и умеренным уровнем риска относятся Москва, Санкт-Петербург, Московская область, Ханты-Мансийский автономный округ. К регионам с незначительным потенциалом и умеренным риском относятся Новгородская область, Мордовия. Распределение российских регионов по рейтингу инвестиционного климата в 2004–2005 гг. приведено в таблице 9.

Таблица 9. Распределение российских регионов по рейтингу инвестиционного климата в 2004 – 2005 гг.[12]

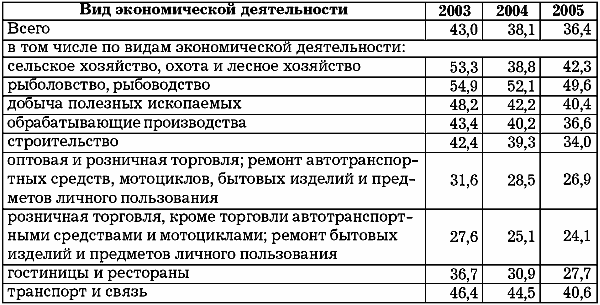

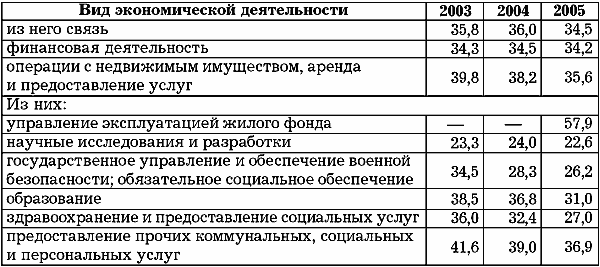

К сожалению, на современном этапе перспективы внутренних источников финансирования невелики. Это связано с высокой дебиторской задолженностью, высоким удельным весом убыточных предприятий. Данные об удельном весе убыточных предприятий и организаций свидетельствует об их значительной величине: за 2001 г. по России – 37,9 %, за 2005 год – 36,4%. Удельный вес убыточных предприятий по видам экономической деятельности показан в таблице 10.

Таблица 10. Удельный вес убыточных организаций по видам экономической деятельности (в процентах от общего числа организаций)

За 2006 г. удельный вес убыточных предприятий и организаций России снизился до 36,4%, в том числе промышленных – с 43,4 в 2004 г. до 36,6% в 2006 г.

Высокий физический и моральный износ оборудования, сроки амортизации которого давно истекли, приводит к нехватке амортизационных отчислений. Кроме того, по данным Минэкономразвития на капитальные вложения в лучшем случае направляется всего 15–20% амортизационных отчислений. Значительная часть доходов и накоплений предприятий и организаций заблокирована в неплатежах (просроченная дебиторская задолженность в 2002 г. составила почти 25% от общей величины незавершенных расчетов). Велика доля просроченной кредиторской задолженности – 91,9%.

Размер просроченной кредиторской задолженности на конец декабря 2006 г. составил 821,3 млрд рублей, на конец января 2007 г. по предварительным данным – 779,2 млрд рублей.[13] Размер и структура просроченной кредиторской задолженности по видам экономической деятельности в декабре 2006 г. представлены в приложении 7.

Значит, пока на данном этапе развития экономики вряд ли стоит рассчитывать на значительный прирост собственных источников.

Для успешного решения этой задачи управления инвестиционной деятельностью экономических систем с учетом фактора неопределенности требуется в первую очередь повысить надежность и привести в конкурентоспособное состояние такие подсистемы финансовой инфраструктуры, как банковская, страховая и налоговая системы.

В 2005 г. банковскому сектору удалось в основном сохранить позитивную динамику развития и повысить свою роль в системе финансового посредничества. В 2005 г. банковские активы увеличились на 36,6%, превысив 9,7 трлн рублей. Активы кредитных организаций более чем в 8 раз превосходят активы страховых компаний, инвестиционных и негосударственных пенсионных фондов. В 2005 г. капитал банковского сектора по отношению к ВВП составил 5,7%, активы – 45,1%. Основой роста активов банковского сектора в 2005 г., как и годом ранее, стало развитие операций банков с реальным сектором экономики. Объем кредитов предприятиям и организациям реального сектора экономики вырос на 30,5%. Их соотношение с ВВП увеличилось с 18,8 до 19,0%, а их доля в совокупных активах банковского сектора снизилась с 44,1 до 42,2%.

Деятельность региональных банков в 2005 г., как и в предшествующие годы, была прибыльной. Ими получена прибыль в сумме 34,1 млрд рублей, что на 29% больше, чем в 2004 г. Удельный вес прибыльных региональных банков, увеличившись за год на 1%, составил 99,3% на 01.01.2006 г., в активах региональных банков – 99,92%.

Рост кредитных вложений банков в реальный сектор экономики в 2005 г. способствовал повышению по сравнению с 2004 г. объемов производства промышленной продукции на 9,3%, оборота розничной торговли – на 15,2%, объемов транспортных услуг – 21,6%, объемов услуг связи – на 18,8%. При этом наблюдается рост долгосрочных размещенных ресурсов.

За 2006 г. кредитный портфель коммерческих банков России вырос на 21%, поэтому необходимо принять меры для снижения рисков, связанных с ростом объемов кредитования, особенно ипотечного и потребительского. Опасен не сам по себе рост активов, а снижение их качества.

Особенно актуальна проблема надежности той доли активов, которая направлена на кредитование недвижимости. Большинство банков используют стандартный пакет снижения кредитных рисков: размер первоначального взноса, подтверждение доходов, разницу между рыночной и залоговой стоимостью имущества и т.д.

Рост цен на недвижимость вызван избыточным спросом при ограниченном предложении инструментов для инвестирования средств населения и организаций. Главными факторами увеличения спроса стали высокие цены на нефть, экономический рост и повышение благосостояния части российского населения. При изменении конъюнктуры на мировых рынках существует опасность замедления развития экономики и, как результат, – снижение доходов населения.

В таком случае заемщики не смогут вовремя погашать свои долги перед банками. Резкое снижение спроса приведет к падению цен на недвижимость, а это в свою очередь – к удешевлению и снижению ликвидности залогового имущества. Дефолт, связанный с внезапным падением цен на недвижимость, коснется всего ссудного портфеля банков как юридических, так и физических лиц.

В последнее время банки активно развивают потребительское кредитование и экспресс-кредитование без залога, которые также характеризуются снижением качества. Многие банки объявили о планах агрессивного роста в розничном кредитовании и кредитовании малого и среднего бизнеса, поэтому особую важность приобретает контроль качества кредитного портфеля в этих отраслях. Особенно это касается необеспеченных и малообеспеченных продуктов. Некоторые банки выбрали эти виды финансирования в качестве приоритетных направлений, при этом пока непонятно, насколько данные продукты оправданы в среднесрочном периоде, если иметь в виду правильную оценку кредитных потерь.

Для снижения рисков необходимо внедрять новую систему классификации активов по степени риска и переходить к рейтинговой оценке заемщиков.

Неблагоприятную ситуацию с возвратностью кредитов осложняет неурегулированность российского законодательства в части обеспечения прав кредиторов по взысканию долга, в результате востребование их возврата представляет собой долгий, трудный, порой и безуспешный процесс.

Следует отметить мнение специалистов по банковскому кредитованию, что, если не принимать в расчет чисто криминальные случаи невозврата долгов, вина за появление проблемного кредита на 70% ложится на сотрудников банка[14]. Действительно, кредитование реального сектора экономики на региональных рынках банковских услуг имеет свою специфику, главная из которых – розничный характер работы с клиентами. И здесь особую роль играет профессионализм банковских работников. Персонал банка должен различать готовность адекватно оценивать возрастающие риски с целью их минимизации.

Таким образом, важной причиной, сдерживающей эффективное взаимодействие региональных коммерческих банков с реальным сектором экономики, являются высокие кредитные риски. При этом в банковских балансах проблемные долги не только скрываются или маскируются под пролонгированные кредиты, но часто не подкреплены необходимыми резервами, что усиливает потенциальную опасность банкротства.

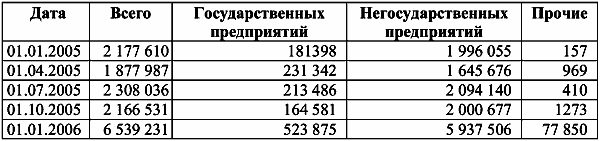

Основными видами оказываемых инвестиционных услуг являются прием и размещение денежных средств на депозитных счетах и посреднические услуги по приобретению и реализации ценных бумаг по поручению хозяйствующих субъектов. В таблице 12 приведены данные об объемах привлеченных банковских вкладов со стороны государственных и негосударственных организаций.

Таблица 12. Данные об объемах привлеченных банковских вкладов организаций

В таблице 13 показаны данные об объемах привлеченных банковских вкладов организаций.

Таблица 13. Данные об объемах привлеченных банковских вкладов организаций

Из операций банков с ценными бумагами по привлечению средств предприятий приоритетным направлением является выпуск банковских векселей и депозитных сертификатов. Операции с векселями позволяют упростить расчеты между хозяйствующими субъектами, использовать их как средство при проведении зачетных схем, а также операций кредитования. Кроме того, приобретение векселей и депозитных сертификатов позволяет предприятиям выгодно разместить временно свободные денежные средства. В свою очередь, оказывая такие услуги, банки формируют устойчивую пассивную базу со стабильным сроком привлечения.