Финкод недвижимости. Как накопить, сохранить и приумножить в железобетонном активе

• Первоначальный взнос – 435 000 руб.

• Ипотека на остаток стоимости – 2 465 000 руб.

• Сопутствующие расходы (оценка, страховка и т. д.) – 25 000 руб.

• Ежемесячный платеж по ипотеке – 12 000 руб.

Через 6 месяцев после реализации проекта:

• Общая сумма вложений: 435 000 руб. +

6 месяцев × 12 000 руб./мес. = 507 000 руб.

• Продажа квартиры: 5 200 000 руб.

• Доход до налогообложения: 5 200 000 руб. – 2 900 000 руб. = 2 300 000 руб.

• Налоги: 299 000 руб.

• Чистый доход: 2 300 000 руб. – 299 000 руб. = 2 001 000 руб.

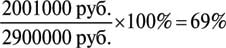

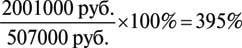

Расчет доходности

• Доходность от продажи:

• Доходность на вложенные средства:

Таким образом, использование ипотеки увеличило доходность инвестиций почти в 4 раза по сравнению с полной оплатой стоимости квартиры.

Важно! При расчете рентабельности проекта учитывайте стоимость недвижимости, заемные и собственные средства, а также ежемесячные платежи по ипотеке. Не забывайте также оценивать месячные расходы на обслуживание и потенциальный доход от аренды.

Нефинансовые инструменты влияния на результат1. Площадь объекта. Квадратные метры – это ключевой фактор в оценке стоимости и капитализации. Маленькие квартиры могут быть менее доходными при продаже, но приносят почти такой же доход при аренде, как и большие квартиры.

2. Конкурентная среда. Анализ рынка и конкурентов помогает определить привлекательность инвестиций в определенную недвижимость и способы улучшения позиций.

3. Планировка. Каждый метр должен быть эффективно использован. Перепланировка с участием дизайнера может значительно повысить стоимость объекта.

4. Ремонт и упаковка. Готовый продукт стоит дороже, чем объект без отделки. Инвестиции в ремонт и дизайн могут значительно увеличить стоимость недвижимости.

5. Хоумстейджинг. Дизайн-доработка с элементами декора и мебели может повысить стоимость объекта без крупных ремонтных работ.

Выводы• Важно учитывать не только финансовые, но и нефинансовые аспекты при инвестировании в недвижимость.

• Чистая прибыль – это доход за вычетом всех расходов.

• Ипотека может быть выгодным инструментом, позволяющим инвестировать меньше и получать высокую доходность.

Глава 2. Финансовый план для достижения результата, или то, с чего все начинается

Планирование – это краеугольный камень любых финансовых начинаний, особенно важный при инвестировании в недвижимость. Финансовый план не только помогает систематизировать цели и стратегии, но и дает четкое представление, какие шаги необходимо предпринять для достижения желаемого результата.

Алгоритм финансового плана

1. Определить цели. Четкое понимание, чего вы хотите достичь, поможет сосредоточиться на результате.

2. Выбрать стратегию, которая соответствует вашим целям, ресурсам и временным рамкам.

3. Действовать – найти конкретные шаги, которые вы должны предпринять для реализации вашего плана.

4. Выстроить приоритеты. Вы должны определить, какие расходы необходимы сейчас, а какие могут подождать.

5. Копить и инвестировать. Спланируйте, как и куда вы будете вносить или откладывать деньги для будущих целей.

6. Сохранять гибкость. Ваш план должен быть достаточно гибким, чтобы адаптироваться к изменениям в вашей жизни и на рынке.

7. Пересматривать. Регулярно обновляйте план и учитывайте новые цели, изменения в доходах или расходах.

2.1. Финансовый план и цели семьи

Рис. 2.1. Этапы жизни

Ваш финансовый план должен учитывать различные этапы вашей жизни и соответствующие им финансовые цели.

Время, когда вы активно работаете и инвестируете, – критически важный момент для накопления средств для будущего. Это не просто накопление средств, но и планирование того, как вы будете их использовать, чтобы наслаждаться жизнью после выхода на пенсию. Без тщательного планирования и подготовки многие мечты и планы могут остаться нереализованными. А отсутствие плана или его недостаточная проработка может привести к неудаче в достижении финансовых целей.

Неподготовленный план инвестиции = подготовленный провал в результате

Рис. 2.2. Финансовый план

Но начать нужно с азов – определить цели вашей семьи и ее возможности.

Только после этого можно переходить к целям объекта и его потенциалу.

Рис. 2.3. Воронка финансового плана

План состоит из двух блоков, которые вы должны обсудить с семьей.

1. Финансовые цели семьи – это фундамент, камень преткновения и одновременно краеугольный камень нашего будущего.

2. Расходы семьи и свободные денежные средства – это крылья, которые позволяют взлететь к новым вершинам.

Где нет общности интересов, там не может быть единства целей, не говоря уже о единстве действий.

Ф. ЭнгельсСлова Энгельса – это слова о моей семье, о нашем пути к финансовой гармонии. Когда каждый из нас плыл по своему течению, мы не могли сойтись в одном русле. Но как только мы синхронизировали стремления, наша финансовая лодка поймала попутный ветер, и эффект от инвестирования превзошел смелейшие ожидания.

Как картографы, люди фиксируют регулярные и разовые доходы, открывая новые территории для накоплений. Премии, доходы от хобби, пассивный доход – каждый из этих потоков ведет к оазису финансовой свободы. Анализ свободных ресурсов – это карта сокровищ, указывающая, сколько еще отложить, чтобы завтрашний день стал лучше сегодняшнего.

Каждый член семьи – это ткач ее финансового благополучия. Источники дохода, будь то зарплата супруга или подработка подростка, вливаются в общий котел амбиций. План, который вы разрабатываете, учитывает каждую каплю потенциала, каждую монету возможности.

Рис. 2.4. Семья и ее финансовые цели

Активы

Подходите к финансовым целям как архитекторы будущего. От пенсионных накоплений до источников пассивного дохода – каждый источник становится кирпичом в фундаменте благосостояния. Активы – это крепость, защищающая от невзгод и позволяющая смотреть в будущее без страха.

Активы – это не просто деньги. Это кровь, которая пульсирует в артериях семейной жизни, обеспечивая ее процветание и устойчивость. Они залог спокойствия и основа для того, чтобы мечты сбывались.

Краткосрочные цели – это мелкие шаги к большим переменам. Каждая мелкая покупка или замена – это кирпичик в фундаменте вашего будущего. Это шаги, которые делаются каждый день, чтобы улучшить вашу жизнь здесь и сейчас.

Долгосрочные цели, такие как обеспечение себе достойной пенсии или создание источника пассивного дохода, – это маяки в тумане будущего. Они направляют, благодаря им люди строят планы, не опасаясь неожиданных штормов.

Среднесрочные цели – это мосты между мечтой и реальностью. Покупка собственного жилья, учеба детей, финансовая подушка безопасности – это мосты, которые соединяют настоящее с будущим, ваши мечты с реальностью.

Определение и конкретизация жизненных целей – это создание карты, которая поможет не заблудиться в путешествии по жизни. Это компас, который указывает направление к счастью и благополучию.

2.2. Оптимизация расходов

Расходы – это не просто числа в бухгалтерской книге. Это рассказ о вашей жизни.

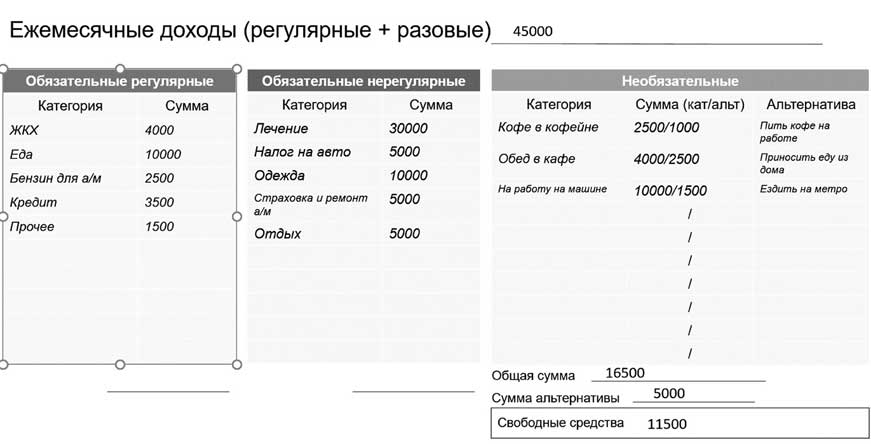

Рис. 2.5. Пример заполнения

Классификация расходов на обязательные и необязательные – это стратегия для освобождения средств, которые превратят мечты в реальность. Так, к примеру, оптимизация расходов на питание – это не просто экономия, а искусство управления ресурсами, позволяющее раскрыть полный потенциал вашего бюджета. Ревизия расходов – путь к оптимизации финансов.

Обязательные нерегулярные расходы

Налоги, страховки, техосмотр автомобиля, зимняя одежда – это расходы, которые возникают периодически. Они напоминают о необходимости планировать бюджет и быть готовым к переменам.

Необязательные расходы

Походы в рестораны, развлечения, шопинг – это те моменты, которые приносят радость, но и предоставляют возможности для экономии. Именно здесь можно проявить творчество и найти альтернативные способы развлечения и удовлетворения желаний.

Пример оптимизации – экономия на питании. Если снизить расходы на питание и найти альтернативные способы покупки продуктов или приготовления пищи, можно сильно сэкономить.

Кейс. Оптимизация расходов на питаниеИсходная ситуация

• Ежемесячные расходы на питание: 100 000 рублей.

• Где питается? Исключительно в ближайшем ресторане.

• Как принимает пищу? На завтрак, обед, ужин.

Проблема – высокие расходы для одного человека без семьи.

Решение

• Подписка на готовую еду: 45 000 рублей в месяц.

• Экономия: 55 000 рублей в месяц.

Долгосрочное воздействие

• Инвестиции в недвижимость – покупка дома в ипотеку на высвобожденные средства.

Такая ситуация характерна не только для данного клиента, но и для многих людей. Расходы на кофе, алкоголь, сладости, рестораны, клубы, шопинг и другие аналогичные статьи также можно оптимизировать.

Ревизия поможет оптимизировать расходы и освободить больше денежных средств для других целей.

Возможности – это дверь, которую вы открываете изнутриАнализ расходов. Пути к экономии

Ежемесячный доход в 45 000 рублей – это твердая основа для начала. Нужно присмотреться к необязательным расходам, равным 16 500 рублей, и найти способы их сократить.

Кофе как начало экономии

Заменив ежедневные походы в кофейню на кофе на работе, можно сэкономить до 5000 рублей. Это простое изменение приведет к значительной экономии.

Домашняя еда вместо кафе

Приготовление еды дома или подписка на обеды позволит удержать еще 5000 рублей. Такие меры не только берегут бюджет, но и способствуют здоровому питанию.

Рис. 2.6. Расходы

Переход на общественный транспорт

Отказ от ежедневных поездок на автомобиле в пользу общественного транспорта или пеших прогулок добавит к экономии еще 1500 рублей.

В итоге эти меры освобождают 11 500 рублей каждый месяц. Их можно направить на инвестиции или другие финансовые цели.

Меня вдохновляет пример клиента, который сократил расходы на питание и в итоге приобрел собственное жилье. Он демонстрирует, как осмысленное управление финансами может привести к впечатляющим результатам без потери комфорта.

Ваша задача – выявить средства, которые можно освободить для первых шагов в инвестировании или создания финансового резерва. Такой анализ позволит осознаннее распоряжаться финансами и принимать взвешенные решения о расходах.

Как еще можно оптимизировать расходы?

• Пересмотреть абонементы и подписки. Проверьте все текущие подписки и абонементы. Возможно, есть те, которыми вы редко пользуетесь, – их можно отменить.

• Сравнить цены на услуги. Регулярно сравнивайте цены на услуги, такие как Интернет, мобильная связь, страхование, и переходите на более выгодные тарифы.

• Следить за электричеством. Установите энергоэффективные лампочки, используйте энергосберегающие режимы на бытовой технике и выключайте приборы из розетки, когда они не используются.

• Покупать в больших объемах. Приобретайте товары с длительным сроком годности, такие как бытовая химия или гигиенические принадлежности, оптом, чтобы сэкономить деньги в долгосрочной перспективе.

• Пользоваться финансовыми приложениями. Существуют приложения для управления личными финансами, которые помогут отслеживать расходы и находить дополнительные способы экономии.

• Зарабатывать дополнительно. Рассмотрите возможность подработки или найдите хобби, которое может приносить дополнительный доход.

• Инвестировать. Вкладывайте освободившиеся средства в надежные финансовые инструменты, которые приносят пассивный доход, например в депозиты, облигации или диверсифицированные инвестиционные фонды.

Дебетовые и кредитные карты

• Сравнить условия. Регулярно сравнивайте условия различных банков и кредитных карт, чтобы убедиться, что вы используете самые выгодные предложения.

• Автоматизировать платежи. Настройте автоматические платежи для регулярных трат, чтобы избежать пени за просрочку и улучшить кредитную историю.

Еда

• Планировать меню. Заранее составьте меню на неделю, чтобы избежать импульсивных покупок и сократить потерю продуктов.

• Есть сезонные продукты. Покупайте фрукты и овощи в сезон, когда они дешевле и свежее.

Лечение

• Сравнивать цены. Используйте онлайн-сервисы для сравнения цен на медицинские услуги и лекарства.

• Покупать годовые абонементы. Посмотрите годовые абонементы на косметологические процедуры – они часто предлагаются со скидкой.

Налоги

• Обратиться к налоговому консультанту. Регулярно общайтесь с налоговым консультантом, чтобы использовать все доступные налоговые льготы и вычеты.

Отдых

• Организовывать заранее. Бронируйте отели и билеты заранее, чтобы пользоваться лучшими ценами и специальными предложениями.

• Иметь туристические карты. Используйте туристические карты для скидок на местные достопримечательности и транспорт.

Эти дополнительные меры помогут вам не только сэкономить, но и повысить качество жизни, поскольку у вас будет более осознанный подход к расходам.

2.3. Методология выстраивания целей

Стратегия «Три ведра»

Используя методику «Три ведра», можно систематизировать финансовые цели и стратегии инвестирования в недвижимость. Как это работает?

1. Краткосрочные задачи: резерв и доход

В первом «ведре» сфокусируйтесь на краткосрочных целях. Это, как правило, создание резерва для ремонта и обслуживания недвижимости, а также получение дохода от аренды. Инвестиции в квартиры или коммерческие помещения для аренды обеспечивают стабильный доход и укрепляют финансовую безопасность.

2. Среднесрочные планы: защита и рост

Второе «ведро» предназначено для среднесрочных инвестиций, направленных на защиту капитала от инфляции и его прирост. Покупка недвижимости для долгосрочного удержания и последующей продажи с прибылью – разумный выбор для среднесрочного инвестирования.

3. Долгосрочные амбиции: стабильность и наследие

Третье «ведро» – это долгосрочные цели, такие как приобретение жилья для себя, накопление на будущее или инвестиции в недвижимость для детей. Разнообразие инвестиционных возможностей позволяет выбирать опции, соответствующие жизненным планам и финансовым ожиданиям.

Не забывайте о важности консультаций с финансовыми советниками для определения стратегии, соответствующей вашим целям и рисковому профилю. Недвижимость – мощный инструмент для достижения финансовых целей, но каждая инвестиция сопряжена с рисками. Тщательный анализ и оценка рисков помогут подготовиться к возможным изменениям рынка.

Недвижимость нужна не только для стабильности и накопления, но и для повышения уровня жизни. Она позволяет реализовать мечты о путешествиях или ценных вещах. Продажа или обмен недвижимости может стать источником средств для таких целей.

Краткосрочные, среднесрочные и долгосрочные цели формируют основу финансового благополучия. Четкое определение и планирование этих целей позволяет использовать подходящие инвестиционные инструменты для их достижения, обеспечивает финансовую стабильность и уверенность в будущем.

Защита источника доходаЗащита источника дохода – фундаментальный аспект финансового планирования, обеспечивающий стабильность и безопасность в непредвиденных ситуациях. Постоянные расходы, в числе которых жилищно-коммунальные услуги, кредиты, развлечения, питание, отдых, транспортные издержки и забота о детях, требуют непрерывного финансирования.

Доход может прерваться из-за несчастного случая, инвалидности или смерти, и это может критически оборвать возможность зарабатывать даже для таких простых нужд. Не говоря уже о долгосрочных целях, таких как пенсия, накопления и образование! Здоровье играет ключевую роль, поскольку медицинские расходы и стоимость лекарств могут быть значительными; страховка может стать спасательным кругом, обеспечивающим финансовую стабильность.

Страхование – это защита дохода, которая предлагает компенсацию при несчастных случаях или инвалидности и поддержку семье после утраты кормильца. Накопительное страхование жизни (НСЖ) сочетает накопительные возможности и страховую защиту и сохранит активы даже в непредвиденных ситуациях.

Определить жизненные цели и защитить доход – ключевые шаги в финансовом планировании, способствующие стабильности и благополучию. Даже при ограниченных доходах каждый может найти возможности для накоплений и оптимизировать высокие расходы.

Финансовое планирование – это работа над будущим, которую следует начать сегодня. Используйте доступные инструменты, чтобы откладывать средства без ущерба для текущего комфорта.

Рис. 2.7. Защита источника дохода

Используя финансовый план, можно найти инструменты, помогающие достичь любой цели. Недвижимость выступает как один из самых надежных и капитализируемых инструментов, с помощью которых можно достичь финансовых целей и улучшить качество жизни.

Дальше я покажу, что можно сделать с теми деньгами, которые есть уже сейчас, чтобы начать зарабатывать, откладывать и обеспечивать свое будущее.

Финансовые инструменты

Рис. 2.8

Возможность уже сегодня начать работу с имеющимися средствами, чтобы обеспечить ваше будущее, зарабатывать и накапливать, всегда есть. Помните о стратегии «Три ведра», которая помогает выстроить цели.

• Создайте краткосрочный резерв и защитите доход страховыми продуктами.

• Зафиксируйте основную и другие долгосрочные цели.

• Повысьте уровень комфорта, реализуя оставшиеся цели.

При успешном достижении краткосрочных и долгосрочных целей можно позволить себе новшества, повышающие качество жизни.

Финансовые инструменты играют ключевую роль в достижении целей. Основные инвестиционные продукты таковы:

• Облигации – это долговые обязательства, позволяющие инвесторам стать кредиторами и получать доход в виде процентов. Они довольно стабильны и предлагают доходность в диапазоне 1–3 % годовых.

• Акции дают право на долю в компании и потенциальное участие в ее прибылях. Однако они подвержены рыночной волатильности и могут нести высокие риски.

• Драгоценные металлы – это инвестиционный инструмент с относительно низкой доходностью, но хорошей ликвидностью.

• Валюта и криптовалюта характеризуются высокой волатильностью и требуют профессиональных знаний для торговли.

• Недвижимость – надежный инструмент для долгосрочного накопления, который может приносить доход через аренду или рост стоимости.

Определение долгосрочных целей, таких как пенсия или уровень жизни после ее наступления, и регулярные взносы в инвестиционный портфель – важные шаги на пути к финансовому благополучию.

Регулярные взносы

Конец ознакомительного фрагмента.

Текст предоставлен ООО «Литрес».

Прочитайте эту книгу целиком, купив полную легальную версию на Литрес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Вы ознакомились с фрагментом книги.

Для бесплатного чтения открыта только часть текста.

Приобретайте полный текст книги у нашего партнера:

Полная версия книгиВсего 10 форматов