0

0Правовое регулирование рынка ценных бумаг России: частноправовые и публично-правовые начала. Монография

Промежуточного подхода придерживается А. В. Габов, который утверждает, что бездокументарные ценные бумаги – «это типичная юридическая фикция», на которую авторы Гражданского кодекса «набросили» правовой режим ценных бумаг[57].

ГК РФ перечисляет конкретные виды ценных бумаг: акция, вексель, закладная, инвестиционный пай паевого инвестиционного фонда, коносамент, облигация, чек (п. 2 ст. 142). Но он делает при этом одно важное дополнение: «иные ценные бумаги, названные в таком качестве в законе или признанные таковыми в установленном законом порядке».

Например, согласно ч. 1 ст. 511 ФЗ «О рынке ценных бумаг» прямой допуск иностранных финансовых инструментов к обращению на территории России допускается только в случае признания таких инструментов ценными бумагами иностранных эмитентов, а именно при условии:

1) присвоения иностранным финансовым инструментам международного кода (номера) идентификации ценных бумаг (ISIN – International Securities Identification Number) и международного кода классификации финансовых инструментов (CFI–Classification of Financial Instruments);

2) квалификации иностранных финансовых инструментов в качестве ценных бумаг в порядке, установленном Банком России, в качестве акций, облигаций, паев паевых инвестиционных фондов или депозитарных расписок.

Правоприменителю не составит труда найти необходимый нормативный правовой акт, которым конкретный документ отнесен «к числу ценных бумаг», но законодателю, принимающему решение об отнесении того или иного документа к роду ценных бумаг, может быть весьма сложно определить их признаки. Например, подлежат ли отнесению к роду ценных бумаг лотерейные билеты, проездные билеты, подарочные карты и сертификаты, выпускаемые субъектами предпринимательской деятельности? Как отграничить ценные бумаги от суррогатов ценных бумаг – «финансовых инструментов, имеющих назначение и обладающих чертами ценных бумаг, но не признаваемых законодательством и традицией в качестве таковых, не регулируемых государством или в ином общепринятом порядке»[58]?

Для решения этого вопроса, как представляется, названные концепции необходимо рассмотреть в свете номинативного и сущностно-следственного[59] подходов.

Первый подход предполагает признак легитимации объекта гражданских прав в качестве ценной бумаги одним из основных сущностных признаков[60]. Данный подход немало критикуется в литературе: «Определение того, что именно следует понимать под ценной бумагой, через простое перечисление документов… является по меньшей мере нарушением норм гражданского законодательства… Субъекты гражданского права могут совершать любые действия, не запрещенные законом, в том числе выпускать в оборот документы, которые впоследствии могут быть рассмотрены в качестве ценных бумаг»[61].

Второй подход предполагает, что законодатель должен ограничиться признаками ценных бумаг без ограничения объектов, которые могут быть отнесены к данному типу[62].

Кроме того, в качестве промежуточного предлагается «взаимополезное сочетание подходов: 1) прямой регламентации законом видов ценных бумаг и 2) презумпции применения законодательных критериев, в соответствии с которыми тот или иной объект права мог бы быть признан ценной бумагой»[63].

Применяя обе классификации, можно сделать вывод, что существуют следующие концепции юридической сущности ценных бумаг:

документарная номинативная концепция: особый режим правового регулирования ценных бумаг распространяется только на закрепленные в документарной форме и прямо перечисленные в законе в качестве ценных бумаг объекты гражданских прав;

классическая «сущностно-следственная» концепция: особый режим правового регулирования ценных бумаг распространяется на закрепленные в документарной форме объекты гражданских прав, которые соответствуют легально зафиксированным признакам ценных бумаг (возможно сочетание с документарной «номинативной» концепцией);

номинативная концепция единого режима правового регулирования: к перечисленным в законе документарным и бездокументарным ценным бумагам в силу прямого указания закона применяется единый режим правового регулирования ценных бумаг;

номинативно-сущностная концепция применения режима правового регулирования ценных бумаг по аналогии закона: особый режим правового регулирования ценных бумаг распространяется на закрепленные в документарной форме объекты гражданских прав, прямо перечисленные в законе в качестве ценных бумаг либо соответствующие легально зафиксированным признакам ценных бумаг, а также, по аналогии закона, – на бездокументарные ценные бумаги.

Проведенный анализ позволил сформулировать следующее определение ценных бумаг, наиболее точно отражающее их экономико-правовую природу: ценными бумагами являются удостоверяющие субъективные гражданские права, закрепленные в документарной форме объекты гражданских прав, прямо перечисленные в законе в качестве ценных бумаг либо соответствующие легально зафиксированным признакам ценных бумаг, а также бездокументарные ценные бумаги, перечисленные в законе в качестве объектов гражданских прав, на которые в силу прямого указания закона распространяется режим правового регулирования ценных бумаг, функционально призванные упростить хозяйственный оборот и перераспределяющие риски в гражданских правоотношениях иначе, чем это предусмотрено в общих нормах гражданского права о распределении рисков сторон обязательства.

Содержание понятия «ценная бумага» выражается через основные легальные и доктринальные признаки ценных бумаг. Как отмечает А. В. Габов, в настоящее время отсутствует доктринальная и закрепленная законодательством теория признаков ценной бумаги[64].

В. С. Белых признаками ценных бумаг считает: документарность; наличие обязательных реквизитов; удостоверение (закрепление) ценной бумагой, как правило, имущественных прав, принадлежащих управомоченному лицу; презентационность[65]. Аналогичной точки зрения придерживаются Е. А. Суханов[66] и В. Б. Чуваков[67]. Е. А. Крашенинников дополняет этот перечень признаком транзитивности (способности быть предметом обращения)[68].

Наиболее полно и непротиворечиво систематизирует признаки ценных бумаг В. А. Белов. Он пишет, что предмет, чтобы быть ценной бумагой, должен: представлять собой документ; удостоверять субъективное гражданское право кредитора и корреспондирующую ему юридическую обязанность должника; быть приспособленным к передаче как вещь; обеспечивать совпадение субъекта вещного права на документ с субъектом права, выраженного в документе; обладать свойством публичной достоверности; быть причисленным как документ к категории ценных бумаг законами о ценных бумагах или в установленном ими порядке[69].

В настоящее время в литературе поставлен вопрос о том, что форму фиксации нельзя считать неотъемлемым признаком ценной бумаги, так как она «имеет лишь значение для осуществления и защиты удостоверенного ценной бумагой права ее владельца»[70]. Представляется, что вступать в данную дискуссию нет необходимости, поскольку она неразрывно связана с вопросом о едином режиме правового регулирования документарных и бездокументарных ценных бумаг, которые, по нашему мнению, являются различными объектами гражданских прав и не претерпевают сущностных изменений (таких, как «потеря» одного из признаков).

Для решения задач, которые будут решаться в следующих параграфах работы, считаем необходимым остановиться на отдельных юридически значимых[71] классификациях ценных бумаг.

Существующие в настоящее время классификации ценных бумаг можно условно разделить на традиционные и перспективные.

К традиционным классификациям относятся:

по способу «легитимации держателя бумаги в качестве субъекта выраженного в ней права»[72] – именные, ордерные и ценные бумаги на предъявителя[73];

по личности должника – государственные, муниципальные, частные, иностранные и внутренние;

по наличию свойства «публичной достоверности»[74] – обыкновенные именные ценные бумаги (ректа-бумаги) и все остальные ценные бумаги.

Н. О. Нерсесов предлагает классификацию на основании прав, удостоверенных ценными бумагами: коносамент, фактура, варрант удостоверяют, по его мнению, только вещные права, а такие ценные бумаги, как вексель, акция, страховой полис, – обязательственные[75]. М. М. Агарков делает акцент на том, что вещно-правовое содержание ценных бумаг существует только в сочетании с обязательственно-правовым[76]. Его точку зрения поддерживают большинство современных ученых[77].

Можно классифицировать ценные бумаги по критериям каузальности (каузальные и абстрактные ценные бумаги), эмиссионности (эмиссионные и неэмиссионные), первичности (первичные и вторичные, производные), документарности (документарные и бездокументарные) и т. д.

Особого внимания, на наш взгляд, заслуживают перспективные классификации ценных бумаг на эмиссионные и так называемые постэмиссионные, на инвестиционные и коммерческие, на регулируемые и нерегулируемые.

Рассматривая вопрос о содержании понятия «ценная бумага», необходимо отметить, что законодателем необоснованно введена классификация бездокументарных именных ценных бумаг на эмиссионные и не являющиеся эмиссионными так называемые ценные бумаги коллективного инвестирования (постэмиссионные ценные бумаги[78]), к числу которых принято относить паи паевых инвестиционных фондов и ипотечные сертификаты участия. Эти ценные бумаги «удостоверяют вещные права (долю в праве общей долевой собственности) на имущественный комплекс (ипотечное покрытие, инвестиционный фонд), а также обязательственные права по отношению к доверительному управляющему таким имущественным комплексом»[79]. В диссертационных исследованиях уже обосновано, что «по юридической природе такие ценные бумаги являются эмиссионными, и лишение их в законодательстве статуса эмиссионных искусственно и не оправдано потребностями их оборота»[80]. В то же время, в отличие от эмиссионных ценных бумаг, они допускают возможность замены обязанного лица – доверительного управляющего имущественным комплексом и не подлежат государственной регистрации[81]. По нашему мнению, эти особенности свидетельствуют о дифференциации правового регулирования единого объекта гражданских прав.

Поставленная задача может быть решена путем закрепления в законодательстве предлагаемой А. В. Габовым классификации ценных бумаг на регулируемые и нерегулируемые. К первым он относит: «все бумаги, предлагаемые для массовых выпусков (неограниченного заранее круга (или перечня) лиц); все бездокументарные бумаги; все иные бумаги, если лицо, их выдающее, имеет намерение обращать их публично и/или для инвестиционных целей»[82]. Остальные ценные бумаги он предлагает считать нерегулируемыми.

В качестве альтернативного варианта решения данной задачи, на наш взгляд, можно использовать придание юридической значимости экономическому делению ценных бумаг в зависимости от хозяйственной цели[83] на инвестиционные (фондовые) и коммерческие (товарораспорядительные[84] и торговые[85]). Данная классификация отсутствует в законодательстве, однако широко используется в юридической и экономической литературе[86].

Для нас наибольший интерес представляют так называемые инвестиционные (эмиссионные, фондовые) ценные бумаги, которые представляют собой однородные, как правило, денежные ценные бумаги, являющиеся предметом массовых выпусков (эмиссий) и удостоверяющие права каждого их держателя на единовременное или периодическое получение инвестиционного дохода с их номинальной стоимости, соответствующего размеру прибыли (дохода) эмитента, либо содержанию принятого им на себя обязательства[87].

Понятие «инвестиционные ценные бумаги» не закреплено законодательно, в связи с чем вызывает бурную дискуссию в юридической литературе. Оно используется в настоящей работе в наиболее подходящем смысле для упрощения изложения. В узком смысле под ним понимаются эмиссионные ценные бумаги, в более широком – также бумаги коллективного инвестирования, и в самом широком – все существующие ценные бумаги, инвестиционный потенциал которых, по словам Фридриха А. Хайека, определяется инфляцией и потребностью в средствах инвестирования[88]. Это акции, облигации, государственные и муниципальные ценные бумаги[89], жилищные сертификаты, опционы эмитента, российские депозитарные расписки[90], паи паевых инвестиционных фондов[91], ипотечные сертификаты участия[92], серийно размещаемые банковские депозитный и сберегательный сертификаты[93], а также серийно размещаемые векселя.

Мы придерживаемся точки зрения Г. Н. Шевченко, которая полагает, что в рамках инвестиционных ценных бумаг возможно выделение двух их видов: эмиссионные ценные бумаги и ценные бумаги коллективного инвестирования[94], в том числе паи паевых инвестиционных фондов и ипотечные сертификаты участия.

Именно инвестиционные ценные бумаги являются предметом нашего дальнейшего исследования. Они во многом различаются: эмиссионные и неэмиссионные, обладающие номинальной стоимостью и ею не обладающие, первичные и производные и т. д. Однако общей для них является предусмотренная законом возможность быть объектом обращения на рынке ценных бумаг.

А сейчас позволим себе сделать ряд предварительных выводов. Легальное понятие «ценная бумага» находится в состоянии трансформации, однако принимаемые законодателем изменения не решают в полной мере обозначенных в доктрине вопросов о юридической сущности ценных бумаг. Мы придерживаемся позиции, согласно которой документарные и бездокументарные ценные бумаги являются различными объектами гражданских прав и не претерпевают сущностных изменений (таких, как «потеря» одного из признаков), в связи с чем в работе сформулировано экономико-правовое понимание ценных бумаг, наиболее точно отражающее их сущность.

§ 2. Предмет правового регулирования

рынка ценных бумаг

Безусловно, отправной категорией, с анализа которой необходимо начать настоящий параграф, является понятие рынка. Ни в законодательстве, ни в науке, в том числе экономической, единого понятия «рынок» не разработано. В наиболее упрощенном виде рынок представляют себе как «место встречи продавца и покупателя». Г. И. Черкасов подчеркивает, что зачастую исследователи, занимающиеся вопросами рынка, либо дают неполные определения (рынок как место, где совершается обмен, как совокупность институтов, как совокупность отношений между покупателями и продавцами и т. п.), либо вообще не считают нужным как-либо определять рынок[95]. В юридической литературе авторы, как правило, используют легальное определение понятие рынка ценных бумаг и дополнительно его не исследуют[96].

По нашему мнению, рынок есть сфера товарно-денежного обмена между людьми, при этом содержание понятия любого рынка раскрывается через объекты торговли (товары, работы, услуги), субъекты (продавцы, покупатели, посредники) и совокупность отношений между ними.

1. Роль допущений в юридической технике при формировании понятия «рынок ценных бумаг». Единообразное понимание терминов – общепризнанное аксиоматическое логическое правило юридической техники[97]. Однако анализ процесса исторического формирования догмы права показывает, что говорить о полном терминологическом соответствии юридических положений, понятий и конструкций общественным отношениям, которые они замещают, не приходилось никогда: «одним техническим выражением мы заменяем сотню слов»[98]. Случаи же концептуального их несоответствия вследствие неспособности законодателя усвоить и верно отразить терминологический аппарат других наук юриспруденция определяет как «ошибки» в законодательстве[99]. Однако термин «ошибка» предполагает способность и желание законодателя исправить ее по мере обнаружения. В реальности право, конструируя юридические категории, упрощает отношения, описывает их своим языком: порой это совершенно новые словоформы, но зачастую – уже известные, но имеющие другой объем и содержание понятия. Их введение в законодательную терминологию не может быть квалифицировано в качестве ошибки, поскольку законодатель предпочел использовать термин в знаковом качестве – замещая им общественные отношения, одновременно позволяя себе некоторое «допущение» в отношении первоначального (неюридического) смысла и содержания исследуемого понятия.

Необходимо отметить, что слово «допущение» мы будем использовать как юридический термин, как средство объективации правовой информации, входящее в состав юридической техники[100] в качестве ее элемента. С этой точки зрения всякое допущение есть понятийная фикция. Оно носит предположительный (вероятностный) характер, который основывается на индукции через простое перечисление (неполной индукции), однако «подразумевает юридическое утверждение, т. е. не допускающую исключения обязанность признать факты установленными»[101]. Этим свойством определяется императивный характер допущений.

В правовом регулировании ценных бумаг допущений немало: возьмем, к примеру, столь часто и долго обсуждаемую проблему бездокументарных ценных бумаг. Действительно, такое название объекта гражданских прав в определенной степени противоречит тем общественным отношениям, которые оно замещает (объему), и даже предполагаемому правовому содержанию – ценная бумага в любой форме фиксации есть документ. А значит, говорить о бездокументарности документа нелепо. Но именно эта правовая фикция[102] настолько прочно вошла сегодня в повседневный оборот законодателя, регуляторов рынка ценных бумаг и непосредственно реализующих право субъектов, что было бы непоследовательным пытаться заменить слово «бездокументарные» (при полном нашем согласии с критикой его употребления) на «безбумажные»[103], «бестелесные»[104] или «безналичные»[105] ценные бумаги во всем законодательном массиве, который составляет свыше 600 нормативных актов.

Другим достаточно удивительным с точки зрения гражданского права допущением можно считать паи паевых инвестиционных фондов – ценные бумаги, удостоверяющие не субъективные гражданские права, а доли в праве общей долевой собственности[106], которые законодатель вопреки требованиям формальной логики не относит к числу эмиссионных ценных бумаг[107]. Но в то же время они подчиняются общему режиму правового регулирования инвестиционных ценных бумаг и совершенно соответствуют им по своей экономической сути.

Допущения могут касаться не только нормативно-правового материала, но и доктринальных разработок. Так, А. В. Габов предлагает ввести в законодательство дихотомическое деление видов ценных бумаг на регулируемые и нерегулируемые[108]. При этом он ни разу не указал на свое допущение: нерегулируемые ценные бумаги, если и существуют в реальных общественных отношениях (но только не в России, где действует принцип «номинативности»), не совпадают по объему с тем понятием «нерегулируемые ценные бумаги», которое вводит в оборот автор. И регулируемые, и нерегулируемые ценные бумаги, названные так для упрощения, все же урегулированы правом, но в разной степени.

В большинстве своем законодательные и доктринальные допущения в сфере правового регулирования ценных бумаг основываются на закономерностях, выявленных в существующих общественных экономических отношениях, т. е. носят эмпирический характер (например, «паи паевых инвестиционных фондов»). Однако встречаются и теоретические конструкции, воспринятые законодателем в качестве понятийной фикции (например, «бездокументарные ценные бумаги»). В целом же можно сказать, что в ситуации, когда законодателю и лицам, реализующим и применяющим правовые нормы, понятны объем и содержание понятий, в отношении которых сделаны законодательные допущения, эти понятия не требуют дополнительных пояснений. Иным образом обстоит ситуация с понятием рынка ценных бумаг.

О. М. Родионова верно отмечает, что «материальное понимание предмета права предполагает его внеправовое определение, поэтому круг общественных отношений, регулируемых правом, может быть обозначен только исходя из социальных, экономических, политических факторов»[109]. Само слово «рынок» побуждает нас сначала обратиться к его исходным экономическим признакам, а уже затем – к его правовой интерпретации.

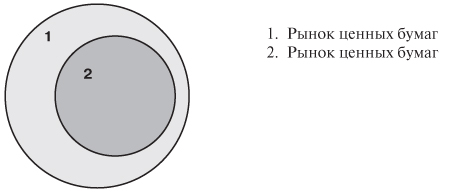

Признаемся, что понимание рынка ценных бумаг в среде экономистов представляется нам во многом парадоксальным. Игнорируя общие правила соотношения части и целого, они делают основополагающее экономическое допущение: предположим, что понятием «рынок ценных бумаг» охватываются не все экономические отношения, складывающиеся по поводу рыночного обращения ценных бумаг как объектов гражданских прав. Иными словами, мы допускаем, что «рынок ценных бумаг» есть часть. рынка ценных бумаг. Изобразим это допущение с помощью кругов Эйлера:

Для удобства рынок ценных бумаг, обозначенный номером «1», будем называть сферой рыночного обращения ценных бумаг. По объему и содержанию эти понятия совпадают.

С точки зрения экономической теории рынок традиционно понимается как «институт или механизм, сводящий вместе покупателей (предъявителей спроса) и продавцов (поставщиков) отдельных товаров и услуг»[110]. Спрос и предложение в том или ином объеме существуют на все[111] виды ценных бумаг: акции, облигации, векселя, коносаменты, чеки, ипотечные закладные, депозитные и сберегательные сертификаты, производные ценные бумаги и т. д. Тем не менее законодатель начиная с 1996 г.[112] стал различать законодательство о сфере рыночного обращения ценных бумаг и законодательство о рынке ценных бумаг. Второе согласно ст. 1 ФЗ «О рынке ценных бумаг» регулирует:

эмиссию бездокументарных ценных бумаг независимо от типа эмитента;

обращение эмиссионных ценных бумаг независимо от типа эмитента и иных ценных бумаг в случаях, предусмотренных федеральными законами (паев паевых инвестиционных фондов и ипотечных сертификатов участия);

особенности создания и деятельности профессиональных участников рынка ценных бумаг (брокеров, дилеров, управляющих, регистраторов, депозитариев, до 01.01.2013 – клиринговых организаций, до 01.01.2014 – организаторов торгов).

Для сравнения приведем структуру рынка ценных бумаг стран – участниц ЕврАзЭС в зависимости от обращающихся на них объектов гражданских прав. Так, законодательство Российской Федерации к объектам рынка ценных бумаг относит эмиссионные ценные бумаги независимо от типа эмитента, а также иные ценные бумаги в случаях, предусмотренных федеральными законами, в частности паи паевых инвестиционных фондов и ипотечные сертификаты участия. Объектами казахстанского рынка ценных бумаг[113] являются эмиссионные ценные бумаги различных эмитентов, производные ценные бумаги и иные финансовые инструменты. Объектами рынка ценных бумаг Кыргызской Республики являются: эмиссионные ценные бумаги и другие документы, которые законом или в установленном им порядке отнесены к числу таких ценных бумаг, а также производные ценные бумаги[114]. Рынок ценных бумаг Республики Узбекистан включает акции, облигации, казначейские обязательства, депозитные сертификаты, производные ценные бумаги и векселя[115].

Как видим, законодатели существенно ограничили сферу правового регулирования рынка ценных бумаг по сравнению со сферой рыночного обращения ценных бумаг. Был ли этот прием законодательной техники согласован с терминологией экономических наук, несложно проверить, обратившись к источникам экономической мысли конца XX – начала XXI вв.[116] Но прежде необходимо сделать еще два не относящихся к законодательным допущения: допустим, понятие «фондовый рынок» по объему и содержанию совпадает с законодательным понятием «рынок ценных бумаг»[117], а также допустим, что понятие «ценные бумаги, обращающиеся на фондовом рынке» равнозначно понятию «инвестиционные ценные бумаги».

Как ни странно, экономисты затрудняются дать определение рынку ценных бумаг. Например, Боровковы определяют его как сферу экономических отношений, связанных с выпуском и обращением не всех ценных бумаг, а только таковых в экономическом смысле слова, а именно тех, «которые отвечают требованиям: обращаемости на рынке, доступности для гражданского оборота, стандартности и серийности, регулируемости и признания государством, ликвидности, рискованности, обязательности исполнения»[118].

Я. М. Миркин трактует рынок ценных бумаг как сегмент денежного рынка и рынка капиталов (но как быть с рынком товарораспорядительных ценных бумаг?), который отличается от всех других рынков тем, что товар, который на нем обращается – ценные бумаги[119].