Налоги, сборы и страховые взносы. Правила исчисления

• государство старается упростить взаимодействие граждан и организаций с государственными органами.

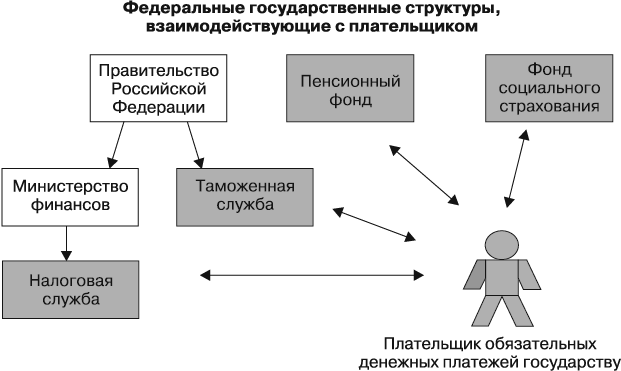

Рис. 2

Несмотря на то что по поводу уплаты налогов и сборов, с одной стороны, и обязательных страховых взносов, с другой, плательщик взаимодействует с разными государственными структурами и на основании разных законодательных актов, техника этого взаимодействия аналогична. Меры принуждения и наказания, применяемые в отношении плательщика, уклоняющегося от своих обязанностей, также аналогичны.

Все это позволяет нам сэкономить усилия на самообразование, объединяя налоги, сборы и страховые взносы в одно понятие – обязательные платежи государству – и изучая эти виды платежей параллельно, в одной книге.

Экономически активному члену общества, который желает производить и продавать товары или предоставлять услуги другим членам общества, приходится взаимодействовать с весьма большим количеством государственных структур. Но в нашей книге рассматриваются только те структуры, с которыми приходится взаимодействовать по поводу исчисления налогов, сборов и обязательных страховых взносов.

Правила взимания налогов, сборов и взносов

Общие правила взимания обязательных денежных платежей государству прописаны в Налоговом кодексе – главном законодательном акте, касающемся налогов и сборов. Эти правила в полной мере применимы к страховым взносам с учетом отличия терминологии.

Для каждого налога и сбора должны быть определены:

• налогоплательщики (плательщики налогов или взносов);

• элементы налогообложения.

Согласно соответствующему закону для страховых взносов определяются:

• страхователь, или плательщик страховых взносов (соответствует налогоплательщику);

• элементы обложения страховыми взносами (соответствуют элементам налогообложения).

Плательщики налогов, сборов и страховых взносов

Один и тот же плательщик обязательных денежных платежей государству может именоваться плательщиком налогов, плательщиком сборов или плательщиком страховых взносов в зависимости от того, что он уплачивает. Для краткости плательщик налогов и сборов именуется налогоплательщиком, а плательщик страховых взносов – страхователем.

Налоговый кодекс и законодательство о страховых взносах различают две основные категории налогоплательщиков и плательщиков взносов:

• физические лица;

• организации.

Причем в законодательстве о страховых взносах физические лица рассматриваются также в качестве получателей дохода от государства – застрахованных лиц.

Физические лица

Физическое лицо – это гражданин Российской Федерации, иностранный гражданин или лицо без гражданства. Другими словами, физическое лицо – это человек, который способен нести юридическую ответственность за свои поступки.

Для целей налогообложения доходов физических лиц выделяются налоговые резиденты и налоговые нерезиденты Российской Федерации. Критерием этого разделения является преимущественное место пребывания.

К налоговым резидентам относятся физические лица, фактически находящиеся на территории России не менее 183 дней в календарном году. Налоговые резиденты уплачивают налоги со всех доходов, полученных как на территории России, так и за ее пределами; нерезиденты – только с доходов, полученных на территории России, но по повышенной ставке.

В Налоговом кодексе и законодательстве о страховых взносах выделяются категории физических лиц, которые занимаются предпринимательской деятельностью и частной практикой. К ним относятся:

• индивидуальные предприниматели – физические лица, которые зарегистрированы в установленном законом порядке и осуществляют предпринимательскую деятельность;

• главы крестьянских (фермерских) хозяйств;

• нотариусы, занимающиеся частной практикой;

• адвокаты, учредившие адвокатские кабинеты.

Для таких физических лиц предусмотрена государственная регистрация и постановка на учет. Способы регистрации и постановки на учет зависят от категории, к которой относится физическое лицо. Различия по исчислению и уплате налогов и страховых взносов для указанных категорий физических лиц не столь существенны.

Перечисленные категории физических лиц также можно называть самозанятыми гражданами.

Нотариусы и адвокаты, представленные соответствующими профессиональными организациями, добились того, что в законодательстве их нельзя приравнивать к индивидуальным предпринимателям, утверждая, что их деятельность не нацелена на получение доходов с клиентов.

Поэтому в действующем налоговом законодательстве нотариусов и адвокатов именуют отдельно от индивидуальных предпринимателей, также применяя термин физические лица, занимающиеся частной практикой.

А врачи, занимающиеся частной практикой, подобного права не отстояли. Поэтому они вынуждены регистрироваться как индивидуальные предприниматели.

Организации

В Налоговом кодексе и законодательстве о страховых взносах рассматриваются только те организации, которые зарегистрированы как юридические лица.

Юридическое лицо – это организация, которая имеет обособленное имущество и отвечает этим имуществом по своим обязательствам. Так же как и физическое, юридическое лицо может быть истцом и ответчиком в суде.

Юридическое лицо – это абстрактная конструкция, которая позволяет объединить людей и имущество для занятия определенной деятельностью. Перед внешним миром юридическое лицо выглядит как механизм, несущий ответственность за свои действия.

Связь между юридическим лицом с одной стороны и имуществом и работающими на него людьми – с другой не является жесткой. Могут смениться имущество и люди, а юридическое лицо останется прежним. И наоборот, юридическое лицо может исчезнуть, а люди и имущество останутся.

Во взаимодействии с внешним миром от имени юридического лица выступают его исполнительный орган и законные представители.

Исполнительный орган – это структурное подразделение организации (например, дирекция), которое отвечает за взаимодействие организации с контролирующими органами. А законные представители – это физические лица, которыми могут быть единоличные руководители организации: директор, его заместители и пр. Кроме того, законными представителями юридического лица могут быть коллективы физических лиц – коллегиальные руководители (правление, совет директоров и др.).

В случае нарушения налогового законодательства санкции могут применяться как к юридическому лицу (штрафы, арест счетов), так и к его руководителям (вплоть до уголовного преследования).

Законный представитель может быть также у налогоплательщика – физического лица. В частности, это родители и опекуны несовершеннолетних детей.

Налоговый кодекс различает следующие категории налогоплательщиков-организаций:

• российские организации;

• иностранные организации.

Под российскими организациями понимаются юридические лица, образованные в соответствии с законодательством Российской Федерации. Регистрацию юридических лиц осуществляют органы государственной власти, которые в разных регионах называются по-разному.

Под иностранными организациями понимаются иностранные юридические лица, компании и другие корпоративные образования, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории Российской Федерации.

Кроме того, организации подразделяются на:

• коммерческие;

• некоммерческие.

Основная цель существования коммерческой организации – получение прибыли. Средством получения прибыли является предпринимательская деятельность, то есть бизнес.

Коммерческая организация может также именоваться предприятием.

Цель существования некоммерческой организации не связана с получением прибыли. В частности, к некоммерческим организациям относятся политические партии и общественные объединения, религиозные организации, благотворительные фонды.

Но если некоммерческая организация дополнительно займется видом деятельности, приносящим прибыль, то есть коммерческой деятельностью, этот вид деятельности будет рассматриваться государством отдельно и без скидки на то, что организация является некоммерческой.

Законодательство о страховых взносах не делает различия между российскими и иностранными организациями, между коммерческими и некоммерческими организациями. Это связано с тем, что данные различия никак не влияют на объект обложения страховыми взносами.

Обособленные подразделения организаций

В интересах исчисления налогов и страховых взносов в составе организаций выделяются обособленные подразделения.

Обособленное подразделение организации – это любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места на срок более одного месяца.

В соответствии с учредительными документами организации создаются такие виды обособленных подразделений, как филиалы и представительства. Наибольшим количеством полномочий обладает филиал. Обычно филиал имеет собственную печать и счет в банке, а руководитель филиала обладает значительной частью прав руководителя организации.

Кроме того, в организации могут быть созданы обособленные подразделения, не предусмотренные учредительными документами.

Для исчисления налогов и страховых взносов важна следующая классификация обособленных подразделений:

• обособленные подразделения на отдельном балансе;

• обособленные подразделения без отдельного баланса.

Обычно обособленное подразделение на отдельном балансе соответствует филиалу. Такое обособленное подразделение может иметь собственного бухгалтера, которому поручается вести бухгалтерский учет и формировать отчетность. Поэтому законодательство считает возможным возложить на такое обособленное подразделение дополнительные обязанности по исчислению налогов и страховых взносов.

Выделение такой категории плательщиков, как обособленные подразделения, способствует более справедливому распределению собираемых средств между территориями Российской Федерации. За исключением сумм, направляемых в федеральный бюджет и в федеральные внебюджетные фонды, собираемые налоги и взносы должны попадать в бюджеты территорий, где реально работают люди, а не в бюджет той территории, где размещается головной орган управления компанией.

Обязанности разных категорий плательщиков

Все категории плательщиков налогов, сборов и страховых взносов несут ответственность за исполнение своих обязанностей. В случае несоблюдения обязанностей к ним могут быть применены санкции, предусмотренные законодательством.

Однако законодательство налагает разные наборы обязанностей на разные категории плательщиков. Больший набор обязанностей налагается на индивидуальных предпринимателей и организации, меньший – на физических лиц, не являющихся индивидуальными предпринимателями.

Государство исходит из того, что индивидуальный предприниматель (а также глава крестьянского хозяйства; нотариус, занимающийся частной практикой; адвокат, учредивший адвокатский кабинет) – это человек, продекларировавший экономически активную жизненную позицию. Такой человек занимается предпринимательской деятельностью или частной практикой на свой страх и риск, а в случае привлечения наемных работников принимает на себя обязательства соблюдать трудовое законодательство (в частности, свое временно выплачивать работникам заработную плату). Недомогания, болезни, личные проблемы не должны быть помехой принятым обязательствам.

Поэтому государство считает возможным возложить на такого человека следующие обязанности:

• самостоятельно исчислять и уплачивать налоги, сборы и взносы за себя и за своих работников;

• регулярно представлять отчеты в инспекцию Федеральной налоговой службы и другие контролирующие органы;

• подвергаться проверкам со стороны таких органов по поводу правильности исчисления и уплаты налогов, сборов и взносов.

Теперь обратимся к организациям.

Для исчисления налогов и взносов организация может нанять специальных работников – бухгалтеров. Средняя или крупная организация обычно имеет в своем составе целое подразделение таких работников – бухгалтерию. Поэтому государство считает себя вправе возложить на организацию максимальное количество обязанностей, связанных с исчислением и уплатой налогов и взносов.

Как правило, структурное подразделение организации под названием бухгалтерия, помимо исчисления налогов, сборов и страховых взносов, занимается бухгалтерским учетом и безналичными денежными платежами.

Обратимся к «обычным» физическим лицам, которые не занимаются предпринимательской деятельностью и частной практикой. Законодательство возлагает на таких физических лиц минимум обязанностей по исчислению и уплате налогов и взносов. Для них, по возможности, исключается необходимость делать что-либо в этой области самостоятельно.

Обязанности по исчислению и уплате налога на доходы физических лиц, работающих по найму, возлагаются на их работодателей – организации и предпринимателей.

Расчет сумм налогов, связанных с личным имуществом (налог на имущество физических лиц, транспортный налог), выполняют инспекции Федеральной налоговой службы. Результаты этих расчетов рассылаются физическим лицам в виде документов, готовых к оплате.

В особых случаях от физического лица, не являющегося предпринимателем, может потребоваться личное участие в расчете налогов. Это может быть связано с тем, что человек ведет себя экономически активно, получает доходы из разных источников. То есть физическое лицо по экономической активности приближается к индивидуальному предпринимателю, хотя необходимость зарегистрировать себя в таком качестве у него не возникла.

С переносом ответственности за исчисление и уплату налогов связаны такие понятия, как источник дохода и налоговый агент.

Источник дохода (или источник выплаты) – это юридическое или физическое лицо, производящее выплаты другим юридическим и физическим лицам.

Обязанность по исчислению и уплате налога с дохода, получаемого в виде таких выплат, может быть перенесена на источник дохода, то есть на лицо, производящее выплаты. Такое лицо будет именоваться налоговым агентом.

Налоговый агент должен удержать сумму налога из денег, причитающихся получателю дохода, и перечислить ее государству.

Обязанности налогового агента по уплате налога на доходы физических лиц исполняют работодатели – организации и физические лица, привлекающие работников по найму. При начислении заработной платы своим работникам работодатель должен сделать следующее:

• исчислить (то есть рассчитать) сумму налога на доходы физических лиц для каждого работника;

• удержать (то есть вычесть) эти суммы из заработной платы работников;

• перечислить государству общую сумму налога на доходы физических лиц, удержанную с работников.

То есть сам работник не должен заниматься уплатой налога на доходы физических лиц со своей заработной платы, это за него делает работодатель.

Регистрация и учет физических лиц

В нашей стране налажен регистрационный учет физических лиц по месту их жительства (пребывания); также налажен учет физических лиц как налогоплательщиков и как застрахованных лиц, то есть лиц, за которых уплачиваются обязательные страховые взносы.

Регистрационным учетом физических лиц в Российской Федерации занимается Федеральная миграционная служба, которая подведомственна Правительству Российской Федерации. Факты рождения и смерти граждан регистрируются органами записи актов гражданского состояния (ЗАГС), которые входят в структуры региональных властей.

По достижении гражданином Российской Федерации 14-летнего возраста территориальное подразделение Федеральной миграционной службы вручает ему основной регистрационный документ – общегражданский паспорт. Паспорт содержит сведения о своем владельце, которые позволяют его идентифицировать. В частности, указываются фамилия, имя, отчество, дата и место рождения, пол, ставятся отметки о месте жительства, а также размещается фотография гражданина.

Регистрация в Федеральной налоговой службеУчет физических лиц как налогоплательщиков ведет Федеральная налоговая служба (ФНС). Сведения, необходимые для постановки физических лиц на учет, ФНС получает от Федеральной миграционной службы.

ФНС присваивает каждому налогоплательщику – физическому лицу идентификационный номер налогоплательщика (ИНН), представляющий собой последовательность из 12 цифр. Первые две цифры – это код субъекта Российской Федерации; следующие две – номер инспекции ФНС; следующие шесть цифр – номер налоговой записи налогоплательщика, и последние две – так называемые «контрольные цифры» для проверки правильности записи. Физическое лицо может узнать свой ИНН, подав заявление в инспекцию ФНС по месту жительства. ИНН присваивается физическому лицу пожизненно: он остается прежним при изменении места жительства физического лица, а также при изменении фамилии и других анкетных данных.

Физическое лицо вправе отказаться от получения ИНН по религиозным соображениям.

Регистрация в Пенсионном фондеПенсионным фондом Российской Федерации создана система индивидуального (персонифицированного) учета физических лиц. Физические лица, учтенные в этой системе, именуются застрахованными лицами. По достижении пенсионного возраста физическое лицо может рассчитывать на ежемесячное получение трудовой пенсии, размер которой будет зависеть от суммы накопленных страховых взносов.

В системе индивидуального (персонифицированного) учета на каждого работающего человека в начале его трудовой деятельности открывается индивидуальный лицевой счет, номер которого в дальнейшем не меняется. На этом счете накапливаются все данные, необходимые для назначения ему в будущем трудовой пенсии. Где бы человек ни работал в разные периоды своей жизни, в том числе и по совместительству, сведения о его стаже и уплаченных страховых взносах будут попадать на один и тот же индивидуальный лицевой счет. Застрахованными лицами являются граждане России, работающие по договору, предметом которого является выполнение работ или оказание услуг. Также к ним относятся иностранные граждане и лица без гражданства, постоянно или временно проживающие на территории России.

Сведения, необходимые для постановки физического лица на индивидуальный (персонифицированный) учет, передаются в территориальный орган Пенсионного фонда его первым работодателем – организацией или физическим лицом, занимающимся предпринимательской деятельностью или частной практикой. Если человек начинает трудовую деятельность как индивидуальный предприниматель, то сведения для постановки на учет он передает самостоятельно.

Пенсионный фонд Российской Федерации выдает каждому застрахованному лицу страховое свидетельство обязательного пенсионного страхования, которое представляет собой пластиковую карточку. Страховое свидетельство содержит номер индивидуального лицевого счета, дату регистрации и анкетные данные: фамилия, имя, отчество, дата рождения, место рождения, пол. Лицо, впервые поступившее на работу, получает указанное страховое свидетельство через работодателя.

Страховое свидетельство не может служить удостоверением личности, поскольку в нем не предусмотрена фотография.

Изменения анкетных данных застрахованного лица должны отражаться в его индивидуальном лицевом счете. Сведения о таких изменениях сообщает Пенсионному фонду работодатель или само физическое лицо. При этом застрахованному лицу должно быть выдано новое страховое свидетельство. Номер индивидуального лицевого счета при изменении анкетных данных не меняется.

ФНС и Пенсионный фонд регистрируют физических лиц в противоположных качествах: ФНС – как налогоплательщиков, то есть как источники дохода для государств, Пенсионный фонд – как застрахованных лиц, то есть как получателей дохода от государства.

В Фонде социального страхования постановка физических лиц на учет не предусмотрена.

Регистрация и учет физических лиц, занимающихся предпринимательством и частной практикой

Физическое лицо может заняться предпринимательской деятельностью или частной практикой. Но сначала физическое лицо должно пройти государственную регистрацию и встать на учет в инспекции ФНС и территориальном органе Пенсионного фонда в новом качестве.

Физическое лицо может прекратить свою деятельность или практику. На этот случай предусмотрены процедуры снятия с учета в ФНС и внебюджетных фондах.

Физические лица, занимающиеся предпринимательской деятельностью, обязаны сообщать в инспекцию ФНС и территориальные органы внебюджетных фондов, где они зарегистрированы, об открытии или закрытии счетов в банках, используемых для целей предпринимательской деятельности.

Данное положение обеспечивает инспекции ФНС и территориальные органы государственных внебюджетных фондов возможностью применять к индивидуальному предпринимателю такую меру, как приостановление операций по счетам в банке

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Вы ознакомились с фрагментом книги.

Для бесплатного чтения открыта только часть текста.

Приобретайте полный текст книги у нашего партнера:

Всего 10 форматов