Фондовый рынок. Курс для начинающих

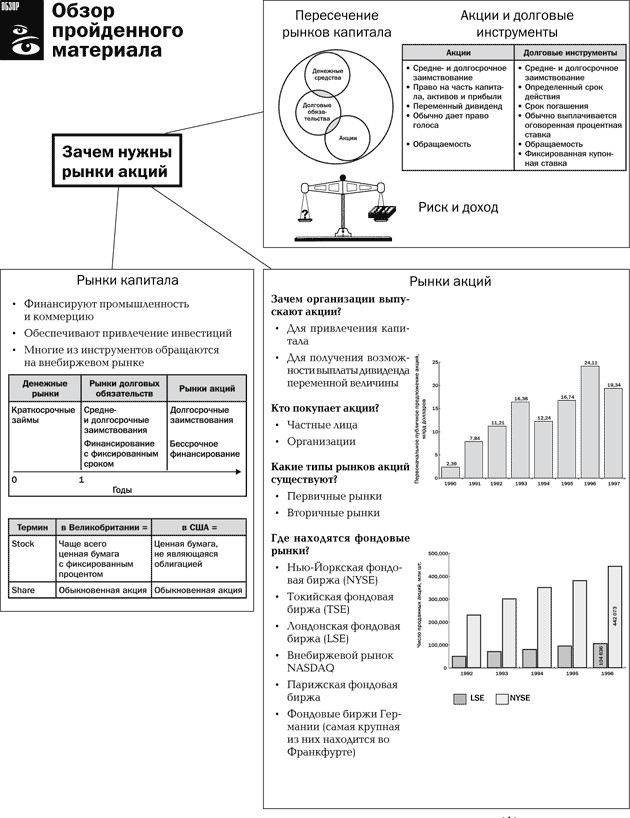

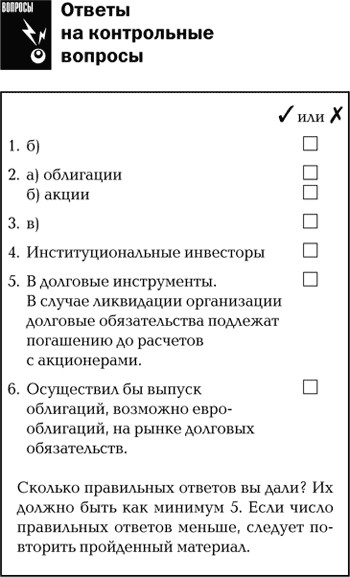

На рынок долговых инструментов инвесторы идут в поисках более твердых гарантий или более предсказуемых выплат. Они кредитуют правительства или крупные международные компании в уверенности, что те не прекратят своего существования до истечения срока погашения и выполнят свои долговые обязательства. Кроме того, в случае ликвидации организации долговые обязательства подлежат погашению до расчетов с акционерами. В обмен на такие гарантии инвесторы мирятся с более низкой доходностью, чем та, которую они могли бы иметь при более рискованных инвестициях в акции. В самой основе торговли акциями лежит риск. Инвестор может как получить доход, так и потерять все до последнего цента. Так как же инвестору оценить ту или иную компанию, прежде чем вкладывать в нее деньги? Информацию об организациях можно почерпнуть из финансовых разделов и курсовых бюллетеней газет. Также для анализа текущего состояния и данных за прошлые годы можно воспользоваться финансовой информацией таких служб, как Reuters.

Рынки акций

Проверьте свое понимание смысла термина «акция» в контексте рынков акций и капитала, выполнив следующее упражнение.

Если в вашу команду пришел новичок, как вы объясните ему значения терминов «акции» и «ценные бумаги»?

Зачем организации выпускают акции

Для решения стоящих перед ними задач организациям приходится привлекать денежные средства на различные сроки. Источником средств могут быть прибыли организации или поступления от выпуска кратко-, средне– и долгосрочных финансовых инструментов.

• Краткосрочные инструменты (со сроком действия до 1 года) обращаются на денежных рынках (см. книгу «Валютный и денежный рынок. Курс для начинающих», из серии «Reuters для финансистов»).

• Средне– и долгосрочные инструменты обращаются на рынках долговых обязательств и акций (см. книгу «Рынок облигаций. Курс для начинающих», из серии «Reuters для финансистов»).

Организации должны поддерживать определенный баланс между заемными и собственными средствами, не превышая, с одной стороны, допустимого уровня заимствования, а с другой – не допуская разводнения акционерного капитала в результате чрезмерного выпуска акций. Если организация осуществляет заимствование, она обязана погасить долговое обязательство в соответствии с заранее определенным графиком. Одно из преимуществ выпуска акций состоит в том, что по ним может выплачиваться переменный дивиденд – доход от акции. Дивиденд представляет собой часть прибыли, выплачиваемую акционерам после выполнения всех прочих финансовых обязательств и пополнения резервов для финансирования текущих операций организации. Дивиденды, таким образом, сокращаются, если организация направляет значительную часть прибыли на расширение производства или просто ухудшает свои финансовые показатели.

К числу недостатков выпуска акций следует отнести то, что владение и управление организацией оказываются разделенными. В теории организация принадлежит акционерам, а те назначают совет директоров для управления ею от их лица.

Кто покупает акции?

Инвесторы предоставляют свои денежные средства тем, у кого есть потребность в капитале, в расчете на то, что деньги будут возвращены вместе с вознаграждением за их использование. Как вы уже знаете, величина вознаграждения тесно связана с уровнем риска на рынках капитала.

На рынках акций оперируют инвесторы двух основных типов:

• частные лица (частные инвесторы);

• организации (институциональные инвесторы).

Традиционно акции покупали частные лица с целью долгосрочного вложения средств или сбережения. Частные инвесторы, как правило, соглашаются на низкий дивиденд в течение года, если видят перспективу прироста капитала в результате развития организации.

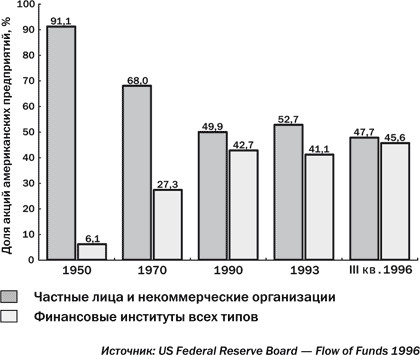

Сегодня, однако, основные держатели акций – это организации, такие как пенсионные фонды, страховые компании, паевые фонды и инвестиционные компании. Менеджеры этих организаций распоряжаются крупными суммами от имени частных лиц, которые, участвуя в паевых или пенсионных фондах, являются косвенными инвесторами.

Тенденцию к росту доли институциональных держателей акций иллюстрирует приведенная ниже диаграмма, взятая из квартальных отчетов Совета управляющих Федеральной резервной системы США о финансовых потоках. Она отражает динамику изменения с 1950 по 1996 год долей акций американских предприятий, принадлежащих двум группам инвесторов, в одну из которых входят частные лица и некоммерческие организации, а в другую – финансовые институты всех типов. Следует отметить, что пенсионные фонды в третьем квартале 1996 года распоряжались 22,4 % всех акций в США.

Каким же образом эмитенты, мобилизующие капитал, находят инвесторов, которые заинтересованы в надежном и прибыльном вложении капитала? На рынках акций действуют посредники – брокеры-дилеры и маркетмейкеры, именно они сводят вместе покупателей и продавцов и обеспечивают заключение сделок, приносящих выгоду всем участникам, включая и самих посредников. Посредники также отвечают за управление процессом эмиссии акций в целом и последующей торговлей ими.

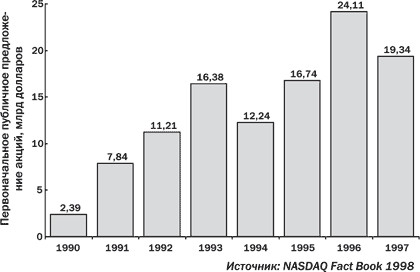

Какие типы рынков акций существуют

Первоначальная передача денежных средств от инвесторов организациям при выпуске акций происходит на первичном рынке или рынке новых эмиссий. Поскольку акции не погашаются, организация фактически получает бессрочный заем. Когда начинается продажа акций новой компании на фондовой бирже, говорят, что капитал мобилизуется на открытом или публичном рынке. Новые эмиссии такого рода поэтому иногда называют первоначальным публичным предложением акций (Initial Public Offering – IPO). Для того чтобы разместить свои акции на открытом рынке, организация должна отвечать определенным финансовым критериям; процедура выпуска новых акций на рынок описана в разделе «Торговые операции на фондовых рынках». Организация, выпустившая новые акции в свободную продажу на бирже, вносится в так называемый «официальный лист» (официальный список котируемых ценных бумаг), т. е. включается в «листинг», становится допущенной к официальной торговле. На диаграмме показан объем денежных средств, мобилизованных через IPO на внебиржевом рынке NASDAQ с 1990 года.

На некоторых фондовых биржах существуют рынки для новых и небольших компаний, которые хотели бы мобилизовать капитал, но не в полной мере отвечают требованиям, необходимым для включения в официальный лист. В их число входит, в частности, альтернативный рынок инвестиций AIM (Alternative Investment Market), представляющий собой подразделение LSE. В 1997 году на AIM мелкими организациями было мобилизовано 691,5 млн фунтов стерлингов. В США аналогичную роль играет NASDAQ, где в 1997 году было мобилизовано свыше 19 млрд долларов.

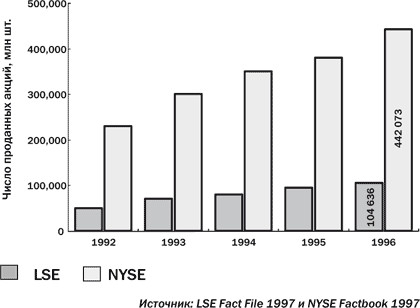

Вместе с тем подавляющий объем биржевых сделок совершается не на рынке новых эмиссий, а на вторичном рынке, где обращаются акции после первоначального выпуска. Если бы все покупатели акций держали их в ожидании дивидендов, вторичного рынка просто не существовало бы. Сопоставить число акций, обращавшихся на NYSE и LSE в 1992–1996 годах, позволяет следующая диаграмма.

Торговля на фондовых биржах определяется спросом и предложением и, естественно, зависит от многих обстоятельств. На положение акций отдельной компании существенно влияют ее текущие и ожидаемые финансовые показатели. Состояние фондового рынка в целом определяется множеством событий на мировом и национальном рынках, включая уровень инфляции, процентные ставки и ликвидность.

Где находятся фондовые рынки

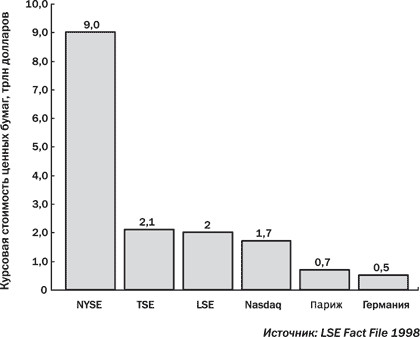

Фондовые рынки существуют во многих столицах и крупных городах мира. В шестерку крупнейших по стоимости котируемых ценных бумаг и обороту входят следующие из них:

• Нью-Йоркская фондовая биржа (NYSE)

• Токийская фондовая биржа (TSE)

• Лондонская фондовая биржа (LSE)

• Внебиржевой рынок NASDAQ

• Парижская фондовая биржа

• Фондовые биржи Германии (самая крупная из них находится во Франкфурте)

Приведенная ниже диаграмма показывает величины курсовой стоимости ценных бумаг, обращающихся на этих биржах.

В настоящее время биржевые операции переместились в значительной мере из торговых залов в автоматизированные торговые системы, где сделки заключаются по телефону на основе информации, поступающей на монитор компьютера, а то и вообще автоматически инициируются компьютером. К примеру, многие торговые системы для крупных инвесторов инициируют сделки в зависимости от цены: как только цена той или иной ценной бумаги достигает определенного уровня, поступает приказ покупать/продавать. Интернет позволяет теперь даже среднему частному инвестору совершать сделки со своего компьютера. Он отдает через Интернет приказ посреднику, а тот совершает сделку. Хотя подобные торговые системы функционируют вне реальных торговых залов, в них действуют те же самые биржевые правила.

Развивающиеся рынки

К ним относят созданные для привлечения инвестиций рынки ценных бумаг в странах с развивающейся экономикой и высокими темпами роста. Это могут быть либо официальные биржи, либо высокоактивные внебиржевые рынки. Развивающиеся рынки предлагают инвесторам сравнительно высокую доходность инвестированного капитала и возможность диверсификации портфелей.

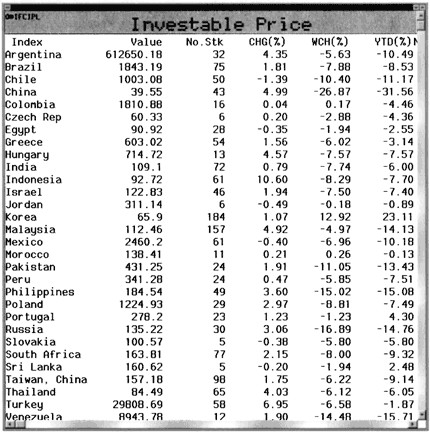

По международным меркам организации с листингом на развивающихся рынках сравнительно малы, однако количество таких рынков и организаций постоянно растет. Некоторые финансовые институты, например Международная финансовая корпорация (IFC), рассчитывают фондовые индексы для развивающихся рынков на основе курсов ценных бумаг, которые могут приобрести зарубежные инвесторы.

Ниже приведена таблица с одного из информационных терминалов Reuters, содержащая индексы IFC.

Итак, вы получили представление о взаимосвязи между рынками долговых обязательств и акций. Прежде чем идти дальше, выполните следующее упражнение.

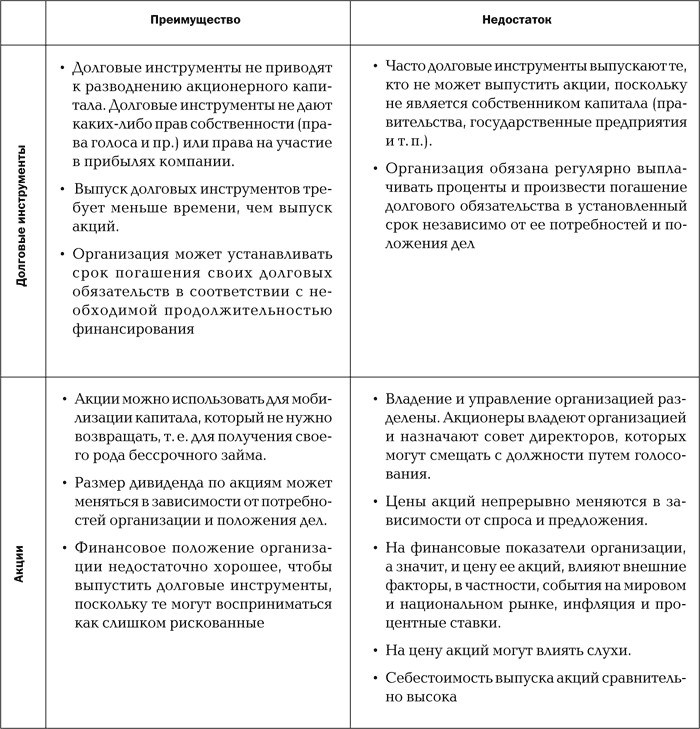

Представьте, что вы – управляющий финансами, изыскивающий возможность мобилизации капитала для реализации крупного проекта расширения своей организации, акции которой котируются на бирже. Приведите хотя бы по одному преимуществу и одному недостатку выпуска акций и долговых инструментов.

Представьте, что вы – управляющий финансами, изыскивающий возможность мобилизации капитала для реализации крупного проекта расширения своей организации, акции которой котируются на бирже. Приведите хотя бы по одному преимуществу и одному недостатку выпуска акций и долговых инструментов.

Резюме

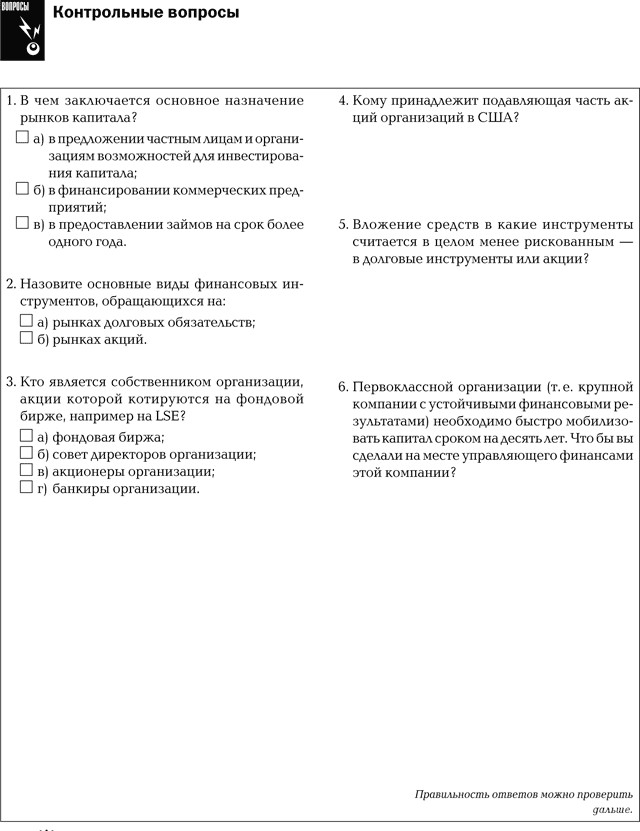

Завершив изучение первого раздела книги, вы должны иметь ясное представление:

• о смысле термина «акция» в контексте рынков капитала;

• о взаимосвязи между денежным рынком, рынками долговых обязательств и акций, их целях и механизмах;

• о соотношении риска и дохода; о характеристике долговых обязательств и акций с точки зрения этих критериев;

• о характеристике участников фондовых рынков, а также о первичных и вторичных рынках, на которых они действуют.

Проверьте свои знания, используя контрольные вопросы на следующей странице. Предлагаемый далее обзор пройденного облегчит усвоение нового материала.

Книги

«Биржа – игра на деньги»

Адам Смит – М.: Альпина Паблишер, 2001

ISBN 5-94599-002-7

How the City of London works: An introduction to its financial markets

William M. Clarke, Waterlow Publishers, 3rd Edition 1991

ISBN 0 08 040867 2

Investor’s Chronicle: Beginner’s Guide to Investment

Bernard Gray, Business Books Ltd, 2nd Edition 1993

ISBN 0 7126 6026 7

A—Z of International Finance

Stephen Mahony, FT Pitman Pub., 1997

ISBN 0 273 62552 7

The Basics of Investing

Benton E. Gup (The Univ. of Alabama), John Wiley & Sons, 5th Edition 1992

ISBN 0 471 54853 7

The Bear Book: Survive and Profit in Ferocious Markets

John Rothchild, John Wiley & Sons, Inc., 1998

ISBN 0 471 19718 1

Common Stocks and Uncommon Profits

Philip A. Fischer, John Wiley & Sons, Inc., 1997

ISBN 0 471 24609 3

Getting Started in Stocks

Alvin D. Hall, John Wiley & Sons, Inc., 3rd Edition 1997

ISBN 0 471 17753 9

Другие издания

LSE

• Introduction to the London Stock Exchange

• Fact File 1998

• Order Book Trading – Stock Exchange Electronic Trading Service

• Share Ownership for All – All You Need to Know

NYSE

• Fact Book 1998

NASDAQ

• Fact Book 1998

Интернет

Ассоциация международного рынка ценных бумаг (ISMA)

• www.isma.rdg.ac.uk

Совет управляющих Федеральной резервной системой США (FRB)

• www.bog.frb.us

Фондовые биржи

Перечень существующих фондовых бирж с указанием контактной информации и веб-сайтов приведен в конце книги.

Глава 2. Как работают фондовые рынки

Октябрь – один из самых опасных месяцев в году для игры на бирже. Не менее опасны июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, август и февраль.

Марк Твен (1835–1910)Введение

Такие известные фондовые биржи, как Лондонская, Нью-Йоркская и Филадельфийская (PHLX), ведут свою историю с конца XVIII века, когда брокеры и джобберы (так на LSE называли дилеров, осуществлявших сделки за свой счет), торговавшие ценными бумагами, упорядочили свою деятельность и придали ей официальный статус. Участники PHLX, первой фондовой биржи в США, поначалу уединялись для заключения сделок, однако на LSE, происхождение которой связано с кофейнями, торговля велась в колоритном и шумном зале.

Фондовые биржи есть в большинстве столиц мира, и вы, наверное, уже хорошо знаете многие из них, включая биржи развивающихся рынков. Иногда биржи привязаны к конкретным городам, иногда нет. К примеру, в США фондовые биржи есть в Бостоне, Чикаго, Цинциннати, Нью-Йорке и Филадельфии. Помимо этого существует NASDAQ AMEX – объединение двух самостоятельных рынков, слияние которых произошло в октябре 1998 года. До этого система NASDAQ считалась ведущим электронным фондовым рынком мира, а AMEX была второй по величине торговой площадкой в США. В Европе фондовые биржи иногда называют французским словом bourse, например, Парижская фондовая биржа звучит как Paris Bourse.

Данный раздел посвящен следующим вопросам:

• выпуск акций на первичные рынки;

• торговля на вторичных рынках;

• фондовые индексы.

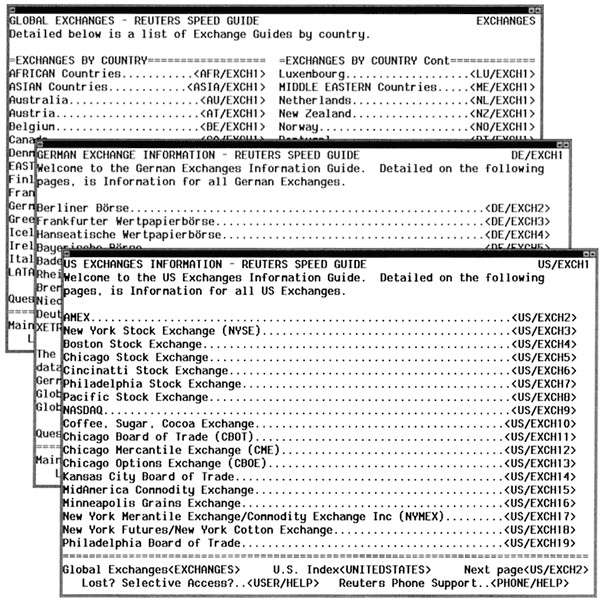

Ниже приведены примеры отображения на экране монитора информации по биржам, предоставляемой электронными службами Reuters. От этих служб вы можете получить детальную информацию по любой фондовой бирже мира.

Торговля ценными бумагами на биржах и внебиржевом рынке

Основное предназначение фондовой биржи – создание безопасной среды для совершения сделок участниками рынка. Биржи имеют официально утвержденных членов, на них действуют одобренные процедуры торговли и правила, определяющие порядок проведения торгов и урегулирования споров. В одних случаях сделки, как и прежде, осуществляются на торговой площадке биржи, например на NYSE. В других случаях – через расположенные непосредственно на бирже или удаленные электронные системы, например на TSE и LSE соответственно. Биржи, кроме того, выполняют следующие функции:

• регулируют листинг ценных бумаг, гарантируя соответствие эмитентов биржевым критериям (более подробно регулирование описано в разделе «Торговые операции на фондовых рынках»);

• предоставляют возможности для расчетов по сделкам – перевода денежных средств. На одних биржах действует система скользящего расчета, при которой расчет по операциям обычно производится в течение фиксированного количества дней после совершения сделки. На NYSE, например, принята практика расчета через три рабочих дня с момента совершения сделки, такая система обозначается как Т + 3. На других биржах действуют системы с фиксированным расчетным днем;

• отслеживают и распространяют данные по сделкам и другую информацию, касающуюся финансового положения организаций, акции которых включены в листинг.

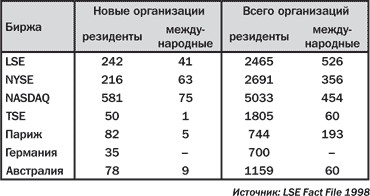

В приведенной далее таблице указано число участников различных бирж в 1997 году.

Если организация не имеет биржевого листинга в результате недостаточной капитализации или потому, что она хочет ограничить число акционеров, ее акции могут быть выпущены на внебиржевой рынок. На этом рынке также обращаются так называемые капитальные ценные бумаги, т. е. бумаги, дающие право собственности, международного характера, например глобальные депозитарные расписки, речь о которых пойдет в следующем разделе книги.

Системы торговли на основе приказов и котировок

Развитие любой биржи, где бы она ни находилась, определяется потребностями как локального рынка, так и международных рынков, влияние которых постоянно возрастает. Наглядный пример – LSE, где до недавнего времени действовала система на основе котировок. Теперь же для торговли акциями 100 ведущих зарегистрированных организаций используется система на основе приказов. На базе курсов акций этих компаний рассчитывается фондовый индекс FTSE 100, или Footsie 100 (читается как «Футси 100»).

Системы на основе котировок

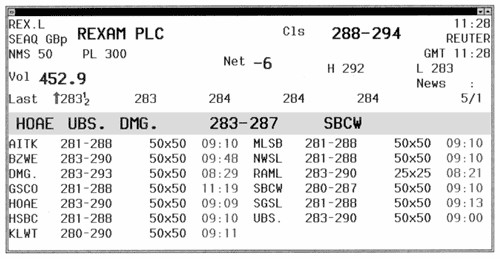

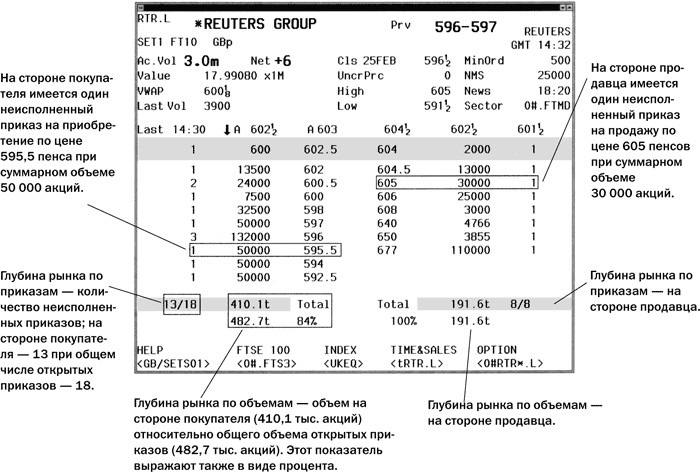

В системах на основе котировок, в частности SEAQ (детально она будет рассмотрена несколько позже), действующей на LSE в Великобритании и на NASDAQ в США, маркетмейкеры должны осуществлять непрерывную котировку цен продавцов и покупателей на включенные в листинг ценные бумаги. Котировки выводятся на экран электронной системы, с помощью которой брокеры и инвесторы могут подобрать наиболее приемлемые для себя цены. На рисунке показан вид экрана SEAQ в системе Reuters.

Системы на основе котировок обеспечивают рынкам ликвидность, однако приводят к более высоким торговым издержкам, так как разрыв между ценами покупателя и продавца – спред – сравнительно велик. Участникам рынка, выполняющим функции маркетмейкеров, биржи предоставляют определенные льготы, например ссуды ценных бумаг для покрытия позиций и освобождение от некоторых налогов.

Для многих крупных инвестиционных институтов подобные системы являются предпочтительными, поскольку они гарантируют минимальный уровень ликвидности. Кроме того, крупные инвесторы или их брокеры при совершении крупных сделок могут добиться от маркетмейкеров предоставления более выгодных условий по сравнению с котировками на экране.

Системы на основе приказов

Системы на основе приказов, например SETS (о ней также будет сказано более подробно позже), действующая на LSE, и системы Нью-Йоркской и Парижской фондовых бирж, представляют собой непрерывно действующий аукцион. В этом случае инвесторы или их брокеры направляют приказы покупать или продавать в некий центр, который может находиться в торговом зале биржи (NYSE) или иметь вид компьютерной системы (система SETS на LSE). В зависимости от инструкций клиента система производит взаимозачет, исполнение или отмену приказа.

В подобных системах приказы отдаются до того, как определились цены. Маркетмейкеры при этом не обязаны обеспечивать непрерывную котировку цен продавца и покупателя. Торговые издержки на таких рынках ниже из-за меньшего спреда. Это делает их более привлекательными для многих инвесторов; вместе с тем реализация некоторых менее популярных ценных бумаг может оказаться затруднительной в отсутствие непрерывной котировки цен.

Системы торговли, о которых шла речь до сих пор, действуют на вторичных рынках, т. е. рынках, где акции обращаются после их эмиссии. Однако каким же образом акции попадают на вторичные рынки? Обратимся к первичным рынкам и процессу выпуска акций организациями.

Прежде чем продолжить изучение материала, посмотрите, как на экране Reuters отображается котировка акций одной из организаций в системе SETS на LSE.

Первичные рынки

Первичные рынки предоставляют организациям возможность мобилизации капитала. Размещение новых выпусков акций можно осуществить на фондовых биржах или через внебиржевые рынки. На каждой фондовой бирже действуют свои правила и процедуры листинга и размещения новых акций компаний на первичном рынке, однако большинство из них придерживаются одних и тех же общих принципов, а разница существует лишь в деталях. Рассмотрим в качестве примера процесс эмиссии на LSE.

Если вы хотите узнать больше о процессе эмиссии на какой-либо другой бирже, посетите ее веб-сайт (перечень адресов приведен в конце книги) и изучите предлагаемую информацию.

LSE – национальная фондовая биржа Великобритании и один из крупнейших в мире рынков международных акций. По некоторым оценкам, в 1995 году 55 % акций, обращающихся за пределами национальных рынков, прошло через LSE. В 1997 году оборот международных акций на LSE составил 1443,2 млрд фунтов стерлингов.

Основные функции LSE:

• организация и регулирование центрального рынка ценных бумаг в Великобритании;

• организация и регулирование рынка международных акций на LSE;

• определение механизма листинга в Великобритании;

• определение фондовых индексов FTSE совместно с газетой Financial Times.

Одна из важнейших экономических функций LSE – создание возможностей для привлечения капитала. Организации, желающие мобилизовать капитал, подают заявку на включение в Официальный список LSE и должны отвечать условиям получения биржевой котировки или листинга. Каковы же эти условия?

Условия получения листинга

Каждая фондовая биржа устанавливает свои конкретные условия предоставления листинга. Так, LSE требует раскрытия коммерческой, финансовой и управленческой информации и соблюдения следующих условий.

• Рыночная капитализация претендента должна составлять не менее 700 000 фунтов стерлингов.

• Выпущенные акции должны быть свободно обращающимися.

• Как минимум 25 % акций должны принадлежать акционерам, не являющимся директорами организации.

• Ни один из акционеров не должен иметь более 30 % голосов.

Когда организация впервые выпускает акции на первичный рынок, говорят о первоначальном публичном предложении акций (IPO). Важно помнить, что даже та организация, которая уже имеет листинг, в случае выпуска новых акций для привлечения капитала, т. е. при повторном выпуске акций, все равно обязана подать на биржу соответствующую заявку.

Прежде чем продолжить чтение, обратите внимание, какую информацию по IPO можно получить на экранах Reuters.