Фондовый рынок. Курс для начинающих

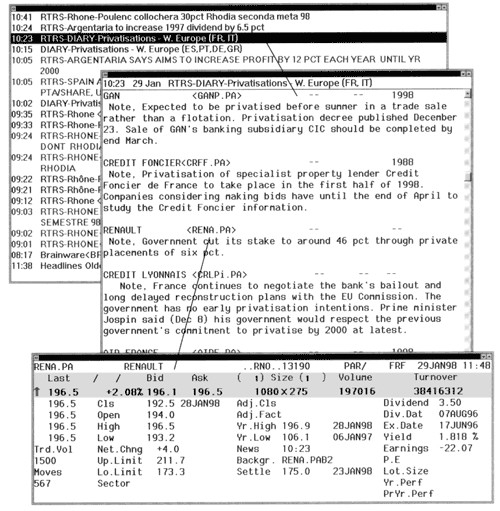

Как и многие другие биржи, LSE имеет своего рода рынок второго порядка – AIM – для мелких организаций, не способных выполнить условия получения листинга в полной мере. Мелкие организации, желающие присоединиться к AIM, не проходят полную процедуру размещения акций на открытом рынке, описанную ниже, а пользуются услугами консультантов, уполномоченных LSE. Пример котировки ценных бумаг на AIM в электронных информационных системах Reuters приведен на следующей странице.

Выпуск акций на открытый рынок

Когда частная организация подает заявку на включение в листинг фондовой биржи и получает положительный ответ, говорят, что она становится публичной. Эта организация выпускает акции и продает их «публике», т. е. индивидуальным инвесторам, в процессе IPO. Если IPO дает возможность привлечь полностью новый капитал, выпуск называется первичным размещением. Если же на продажу выставляются ранее выпущенные акции, находящиеся в частном владении, в результате чего привлечения нового капитала не происходит, выпуск называется вторичным размещением. Посмотрим, что представляет собой процедура выпуска новых акций и листинга на Лондонском рынке.

Когда организация принимает решение выйти на такую фондовую биржу, как LSE, ей следует, прежде всего, определить, каким способом она будет размещать акции. В практике LSE существуют следующие основные способы размещения.

• Предложение продать

В этом случае акции на открытом рынке предлагает посредник, который берет на себя организацию выпуска. Продажа акций сопровождается рекламной кампанией, а размещение может быть как первичным, так и вторичным. Иногда продаваемые акции принадлежат учредителю организации или «перепродаются» посредником-организатором, который является держателем всего первоначального выпуска.

• Подписка

Этот способ известен также как прямое предложение, при котором эмитент непосредственно приглашает участников открытого рынка подписаться на новые акции, т. е. подать заявки в течение определенного времени. Обычно данный способ применяется при первичном размещении и не предполагает участия финансового посредника, организующего эмиссию. Правительства, к примеру, нередко предусматривают размещение акций по подписке в схемах приватизации.

• Размещение

Такой способ предполагает продажу новых акций институциональным или частным инвесторам напрямую либо при участии финансового посредника без привлечения широкой публики. Способ обычно используется небольшими организациями, поскольку требует меньшего администрирования и не так дорог, как предложение продать. Государственным компаниям для этой процедуры требуется посредник-организатор, например инвестиционный банк.

• Предложение через посредников

Здесь новые акции размещаются среди участников консорциума финансовых посредников, которые затем продают их своим клиентам.

• Представление через биржу

В этом случае акции могут быть уже выпущены, однако до представления на бирже организация не имеет листинга. Данный способ можно использовать, в частности, если: акции уже котируются на какой-либо зарубежной фондовой бирже; существующие акционеры хотят торговать акциями на открытом рынке; организация с листингом выпускает новые акции для замены акций другой имеющей листинг организации после ее приобретения.

Отметим, что в первых двух вариантах представление через биржу является вторичным размещением, поскольку акции уже существуют.

Допустим, способ размещения успешно определен, что следует еще предпринять для выпуска акций на открытый рынок? Приведенные далее в сокращенном виде процедура планирования, основные элементы процесса и график мероприятий взяты из книги «The Going Public Handbook», изданной компанией Price Waterhouse, Accountants.

Планирование

Процедура планирования эмиссии включает в себя, в частности, распределение действий во времени и определение правильного момента для ее начала. Например, на LSE действует так называемое правило шести месяцев, согласно которому дата баланса организации, включаемого в историю ее финансовых результатов, должна попасть в полугодовой период с момента выпуска акций на рынок. Необходимо установить цены на акции и, самое главное, определить состав команды, которая будет заниматься организацией эмиссии. В такую команду обычно входят:

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Вы ознакомились с фрагментом книги.

Для бесплатного чтения открыта только часть текста.

Приобретайте полный текст книги у нашего партнера:

Полная версия книги