Переиграть Уолл-cтрит

В течение пяти лет, предшествовавших 1990 г., акции быстрорастущих предприятий не отличались эффективностью по сравнению с индексом S&Р 500, который вырос на 114,58 %, в то время как Russell 2000 поднялся лишь на 47,65 %. Но они с лихвой наверстали упущенное в 1991 г., когда индекс Russell 2000 набрал 62,4 % за 12 месяцев. Некоторые фонды быстрорастущих компаний достигали и лучших результатов – 70 %, а то и 80 % прибыли.

Очевидно, 1990 г. был бы для вас удачным в плане пополнения доходов за счет быстрорастущих акций вашего портфеля. А вы непременно вложили бы деньги именно в этот сектор, если бы обратили внимание на увеличение различных индексов, о чем сообщали Barrоn's, The Wall Street Journal и другие издания.

Еще один эффективный способ определить, стоит ли вкладывать деньги в быстрорастущий сектор или следует инвестировать в более крупный индексный фонд, – отслеживание изменений в T. Rowe Price New Horizons. New Horizons – известный фонд, созданный в 1961 г. для инвестирования в малые компании. Действительно, как только какая-либо компания становится слишком большой, менеджеры из New Horizons исключают ее из портфеля. Это своеобразный барометр на рынке новых быстрорастущих акций.

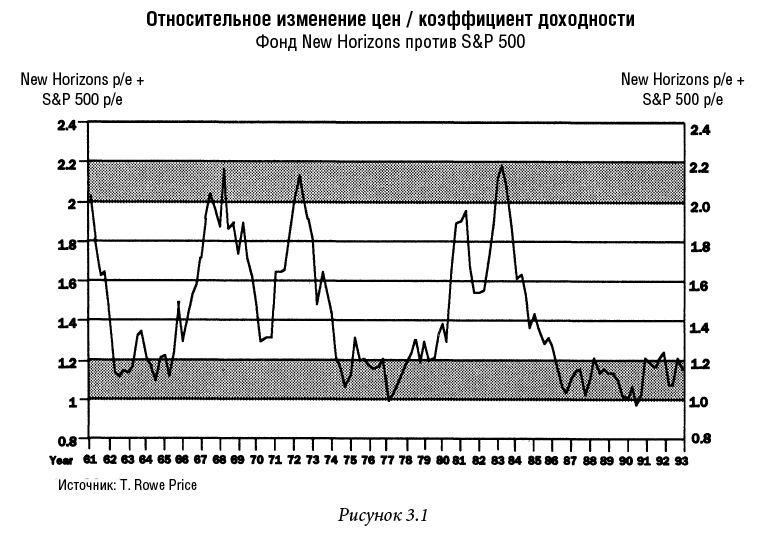

Рис. 3.1, опубликованный с текущими отчетами от T. Rowe Price, представляет собой сравнение коэффициента «цена/прибыль» (p/e) акций в New Horizons Fund с этим же коэффициентом для S&Р 500 в целом. Так как маленькие компании, как правило, растут более высокими темпами, чем крупные, их акции обычно продаются с более высоким p/e, чем акции больших компаний.

Теоретически, следует ожидать, что коэффициент p/e фонда New Horizons всегда выше, чем отношение «цена/прибыль» для S&Р. На практике же это не всегда так, что делает данный график очень полезным. В течение определенных периодов, когда быстрорастущий сектор непопулярен среди инвесторов, акции маленьких компаний становятся такими дешевыми, что коэффициент «цена/прибыль» в New Horizons падает до того же уровня, что и в S&Р (это редкое состояние обозначено здесь цифрой 1).

В другие времена, когда акции малых компаний очень популярны и взлетают до умопомрачительных высот, отношение «цена/прибыль» в New Horizons вдвое выше S&Р 500 (обозначено здесь цифрой 2).

Как вы видите, лишь дважды за последние 20 лет (в 1972 и в 1983 гг.) был достигнут этот впечатляющий уровень в 2,0. В обоих случаях стоимость акций маленьких компаний в течение нескольких лет после этого была очень низкой. Более того, акции малых компаний почти не росли в период бурного роста акций с 1983 г. по 1987 г. Когда стрелка барометра New Horizons достигает впечатляющего показателя в 2,0 – это откровенный намек на то, что пришло время уйти из быстрорастущего сектора и сконцентрироваться на S&Р.

Ясно, что лучшее время для покупки – когда указатель падает ниже 1,2. Еще раз повторю: чтобы получить результаты от использования этой стратегии, надо быть терпеливым. Может потребоваться пара лет, чтобы быстрорастущие акции малых компаний снова набрали силу, и затем еще несколько лет, чтобы эта тенденция развилась полностью. Например, в 1977 г., после того как акции мелких компаний год или два были очень успешны, на Уолл-стрит преобладало мнение, что этот сектор исчерпал себя, и пришло время переключиться на акции крупных компаний. Будучи молодым специалистом по управлению фондами, я проигнорировал это мнение и придержал акции малых компаний. Это было решение, которое помогало фонду Magellan оставаться успешным на рынке в течение пяти последующих лет.

Таким же образом можно сравнить фонды быстрорастущих компаний со стоимостными фондами. Analytical Services публикует индекс из 30 стоимостных фондов и индекс из 30 фондов быстрорастущих компаний в каждом выпуске Barron's. Между 1989 и 1991 гг. индекс фондов быстрорастущих компаний Lipper увеличился на 98 %, в то время как индекс стоимостных фондов вырос всего на 36 %. Когда стоимостной фонд в течение нескольких лет показывает худшие результаты, есть смысл расширить в нем свои инвестиции.

Выбор победителя

Как выбрать стоимостный фонд, фонд быстрорастущих компаний или фонд роста капитала, который превзойдет своих соперников? Большинство людей обращают внимание на то, как шли дела у фонда в прошлом. Они изучают списки Lipper, опубликованные в Barron's или каком-либо из подобных источников, отслеживающих эффективность деятельности фондов. Они просматривают данные за один год, три года, пять лет и больше. Это еще один способ времяпрепровождения для целой нации – просматривать данные о деятельности фондов. Этому посвящают тысячи часов. Об этом пишут книги и статьи. Тем не менее за редким исключением это оказывается бесполезной тратой времени.

Некоторые выбирают рекордсмена прошлого года – того, кто возглавляет список лидеров Lipper за один, последний, год, – и покупают акции этого фонда. Это очень глупо. Победитель одного года – зачастую фонд, управляемый тем, кто поставил на одну отрасль или один вид компаний в успешном секторе – и ему повезло. По каким другим причинам он смог бы так возвыситься над остальными? На следующий год, когда этому управляющему фондом не повезет, его фонд будет замыкать список Lipper.

К сожалению, процесс отбора будущих лидеров, основанный на оценке деятельности в предыдущие годы, по всей видимости, не работает, даже когда используются данные за три или пять лет. Исследование, проведенное журналом Investment Vision (ныне – Worth), показывает: если бы ежегодно в период между 1981 и 1990 гг. вы инвестировали в фонд, который был результативен в течение предыдущих трех лет, в конце концов вы бы отстали от S&P 500 на 2,05 %. Если бы вы инвестировали подобным же образом в фонды с 5- и 10-летним стажем успеха, то обогнали бы S&Р на 0,88 % и 1,02 % соответственно, что даже не компенсировало бы расходов на покупку и продажу паев этих фондов.

Что, если бы вы купили акции в фондах с лучшими показателями в течение пяти – десяти лет и держали их пять лет? В случае с лучшими 5-летними показателями вы бы остались на уровне индекса S&Р, а с 10-летними – опустились ниже на 0,61 %.

Отсюда мораль: не проводите много времени, изучая прошлые данные. Но это не значит, что не следует выбирать фонд с хорошими долгосрочными историческими показателями. Лучше купить долю в фонде с хорошей репутацией, чем переключаться с фонда на фонд в надежде попасть на гребень волны.

Другая важная тема: что случается с фондом на «медвежьем» рынке? Это тоже важный вопрос. Некоторые фонды теряют больше других, но и получают больше в период ремиссии; некоторые теряют меньше и получают меньше; а некоторые теряют больше и получают меньше. Представителей последней группы надо избегать.

Отличным источником информации по этому вопросу является список Honor Roll, публикуемый в журнале Forbes каждый сентябрь. Чтобы оказаться в списке Forbes, у фонда должен быть опыт за плечами – два «бычьих» рынка и как минимум два «медвежьих». Forbes оценивает каждый фонд (присваивая рейтинг от «A» до «F») на предмет успеваемости в обеих ситуациях. Здесь также приводится имя управляющего фондом и срок его пребывания в должности, расходы фонда, коэффициент «цена/прибыль» и средний годовой оборот в течение 10 лет.

Попасть в список Honor Roll в Forbes сложно, что делает журнал надежным источником в поиске информации о фондах. Вы вряд ли ошибетесь, выбрав фонд с оценками «А» или «В» в обоих видах рынка.

Из 1200 существующих фондов акций только 264 работают с 1978 г., а из этих 264 только 9 были прибыльными каждый год с момента основания. Этот список включает: Phoenix Growth, Merrill Lynch Capital A, Investment Company of America, John Hancock Sovereign, CGM Mutual, Nationwide, Eaton Vance Investors, Pox World и Mutual of Omaha Income. Лидер среди них – Phoenix Growth – начиная с 1977 г. демонстрирует выдающийся результат – годовую доходность в сложных процентах на уровне 20,2 %. Восемь из девяти фондов имеют годовой доход в 13 % и выше.

Премия или отсутствие премии

Наличие или отсутствие комиссии с продаж, так называемой премии, – другая тема, требующая рассмотрения. Если вы покупаете паи фонда и платите при этом «премию», означает ли это, что вы получаете продукт более высокого качества? Не обязательно. Некоторые успешные фонды взимают вознаграждение, в то время как другие, не менее успешные, – нет. Если вы планируете «держать фонд» в течение нескольких лет, то 2–5 %, которые вы заплатили за то, чтобы быть принятым в него, сумма незначительная. Вам не следует покупать из-за того, что есть комиссия, но также и не следует отказываться от покупки по этой причине.

Естественно, что текущие взносы и расходы фонда могут помешать его развитию. В этом плане, как мы заметили, индексные фонды находятся в более выгодном положении. Сравнивая прошлые достижения управляемых фондов между собой, вы можете проигнорировать взносы. Ежегодный оборот фонда исчисляется после того, как вычтены взносы и расходы, так что они не влияют на показатели эффективности фонда.

Некоторых беспокоит размер фонда. Начиная с 1983 г., когда активы фонда Magellan превысили отметку в миллиард долларов, я впервые услышал слова «слишком крупный для успеха на рынке». Он был «слишком крупным для успеха» и при активах в $2 млрд, $4 млрд, $10 млрд, и к тому времени, когда я уволился, – с активами стоимостью в $14 млрд. Думается, он был «слишком крупным для успеха» и при Моррисе Смите, когда вырос до $20 млрд.

В течение года после назначения Морриса на пост газета The Boston Globe публиковала колонку «Наблюдение за Моррисом Смитом», которую с таким же успехом можно было назвать «Смотрите, как Моррис Смит потерпит фиаско с фондом, который слишком велик». После отличных результатов Морриса в 1991 г. Globe перестала печатать колонку, но многие по-прежнему верят в чепуху вроде «этот фонд слишком большой». Теперь, когда Моррис ушел, настало время Джеффа Виника процветать вместе с фондом, который «слишком большой, чтобы быть успешным».

Существует несколько проблем в управлении большим фондом. Это сродни попыткам футболиста выжить на диете из печенья. Ему приходится есть печенье в значительных количествах, чтобы хоть как-то насытиться. Фондового менеджера постигает та же участь с акциями. Недостаточно купить акции одной чудесной маленькой компании, чтобы оказать существенное влияние на деятельность фонда. Управляющему приходится покупать акции больших компаний, и даже в этом случае требуются месяцы, чтобы сконцентрировать значительное количество акций, и еще больший срок на то, чтобы продать их.

Эти недостатки преодолеваются искусным управлением. Майкл Прайс доказал это с его Mutual Shares (этот фонд сейчас закрыт для новых инвесторов; Прайс также управляет Mutual Beacon), как и Моррис Смит, мой преемник в Magellan. Прежде чем закрыть эту тему, я хотел бы поговорить еще о четырех типах фондов: секторные фонды, конвертируемые фонды, закрытые фонды и фонды отдельных стран.

Секторные фонды

Секторные фонды появились в 1950-х гг. В 1981 г. Fidelity предложила первую группу секторных фондов, позволяющих инвесторам переключаться с одного сектора экономики на другой за относительно низкую плату. Инвестор, который играл на повышение в промышленности (нефтяной, например), но не обладал временем для изучения отдельных компаний в нефтяном бизнесе, мог просто купить паи фонда нефтегазового сектора.

Эти секторные фонды создавались не для того, чтобы дать чудаковатым инвесторам еще одну возможность идти на поводу у своих ощущений. Но, что скрывать, именно так порой к ним и относятся. Покупка нефтегазового фонда, а не акций компании Exxon, едва ли защитит вас от потерь, если цены на нефть начнут меняться в направлении, прямо противоположном тому, которое вы определили шестым чувством. Лучший кандидат для инвестирования в секторные фонды – человек, обладающий специальными знаниями о продукте или о ближайших перспективах того или иного вида бизнеса. Это может быть владелец ювелирного магазина, строитель, страховой агент, менеджер автозаправочной станции, врач или ученый, каждый из которых в состоянии отслеживать (соответственно) последние изменения цен на золото и серебро, строительную древесину, колебания страховых ставок, цен на нефть и нефтепродукты, информацию о правительственных разрешениях на новые медицинские препараты или запуск в производство нового конкурентоспособного продукта биотехнологической компанией.

Выбрав верный сектор в подходящее время, можно очень быстро заработать много денег. Это поняли инвесторы в Fidelity Biotechnology в 1991 г. Стоимость этого секторного фонда увеличилась на 99,05 % в течение одного года. Но характерно, что такие доходы исчезают с той же скоростью, с какой появились. В течение первых девяти месяцев 1992 г. Fidelity Biotech упал на 21,5 %. Фонды технологического сектора лидировали с середины 1982-го до середины 1983 г., а в несколько последующих лет были неэффективными. Последние 10 лет особенно доходными были секторы здравоохранения, финансовых и коммунальных услуг, а цветные металлы находились в конце списка.

Следуя теории, что рано или поздно настанет звездный час любого сектора на фондовом рынке, я снова начал интересоваться сектором золота.

В первые годы моей работы в Magellan цены на золото были очень высокими, и люди опасались идти к зубному врачу не столько из-за боязни бормашины, сколько из страха перед ценами на золотую коронку. В этот период самыми успешными были фонды золота с названиями вроде Strategic Investments, или International Investors, или United Services. Для неискушенного инвестора названия этих фондов золота звучали, как названия общих фондов акций, и меня просто выводила из себя эта неразбериха.

В течение пяти лет в списках Lipper лучших взаимных фондов меня обычно обходили фонды золота. Рядовым же инвесторам казалось, что другие фондовые управляющие работали лучше, чем я, тогда как на самом деле эти лидирующие специалисты просто работали в популярном на тот момент секторе рынка. Очень скоро фонды золота исчезли из списков Lipper, а в последние годы они появились в самом низу.

В 1992 г., а именно 5 июня, закончился 10-летний период, когда десятью самыми нерезультативными фондами на рынке США были фонды золота. Например, U. S. Goldshares поднялся всего на 15 % за то время, когда средний взаимный фонд в три или даже в четыре раза увеличил прибыль. Вы могли бы заработать больше на денежном рынке или на сберегательных облигациях США, чем на фонде золота.

Но поскольку золото всегда было в цене – со времен древних доегипетских цивилизаций и задолго до становления культуры американских индейцев, – я считаю, что его время еще придет. Одна из некоммерческих организаций, которые я консультирую, владеет рядом акций компаний золотого сектора, и недавно я слушал доклад хорошо информированных специалистов этого рынка. По их мнению, снижение добычи золота в Южной Африке в 1980-х гг. с лихвой компенсировалось работой шахт в США, Канаде, Бразилии и Австралии. Это привело к перенасыщению рынка золотом. Ситуация также усугубилась продажей золота по бросовым ценам республиками бывшего СССР. Но эксперты выразили сомнение в том, что этот кризис перепроизводства затянется.

Скоро запасы золота в новых шахтах иссякнут. Пока же период низких цен отбил у производителей охоту открывать и разрабатывать новые месторождения. Так что в середине следующего десятилетия, очень возможно, сложится интересная ситуация. Спрос на золото для ювелирного производства и промышленных нужд начнет возрастать, в то время как предложение будет падать. И если инфляция достигнет уровня двузначных чисел, люди снова начнут покупать золото в качестве подстраховки.

На сегодняшний день в секторе золота на американском рынке работают 34 фонда, из которых одни покупают акции южноафриканских золотодобывающих компаний, а другие покупают акции всех, за исключением африканских. Парочка гибридных фондов инвестирует в золото и в государственные облигации в соотношении 50/50. Такая комбинация очень подходит беспокойным инвесторам, которые волнуются и из-за надвигающейся Депрессии, и из-за неизбежной Гиперинфляции.

Конвертируемые фонды

Вот вам недооцененный способ извлечения выгоды из комбинации двух свойств: 1) высокой успешности акций мелких компаний и компаний второго эшелона и 2) стабильности облигаций. Как правило, именно мелкие компании выпускают конвертируемые облигации, для которых характерны более низкие процентные ставки по сравнению с обычными облигациями. Инвесторы готовы смириться с низкими процентными ставками при наличии свойства конвертируемости, которое позволяет обменивать эти облигации на акции по установленной цене конвертации.

Как правило, цена конвертации на 20–25 % выше, чем текущая цена обыкновенных акций. Когда цена непривилегированных акций достигает более высокого уровня, возможность обмена облигаций на эти акции становится весьма ценной. Ожидая же периода подъема цены, держатель облигаций накапливает процент по облигациям. В то время как цена непривилегированных акций может упасть очень низко и очень быстро, цена на конвертируемые облигации менее подвержена скачкам: она поддерживается общим доходом. Например, в 1990 г. непривилегированные акции, связанные с различными конвертируемыми облигациями, упали на 27,3 %, в то время как сами конвертируемые облигации потеряли только 13 % стоимости.

Тем не менее существуют определенные сложности инвестирования в конвертируемые облигации. Лучше предоставить это дело специалисту. Инвестор-дилетант может преуспеть в одном из многочисленных фондов, инвестирующих в конвертируемые облигации, которые заслуживают большей популярности, чем они имеют. Сейчас такие фонды приносят 7 % дохода, что гораздо лучше, чем 3 % дивидендов, которые вы получите от средней акции. Для примера возьмем один из таких фондов – Putnam Convertible Income Growth Trust, который имеет 20-летний совокупный доход в 884,8 %, превосходя S&Р 500. Лишь считанное число фондов могут похвастаться таким достижением.

Для одной некоммерческой организации из Новой Англии мы инвестировали в три конвертируемых фонда, потому что в то время они казались недооцененными. Как мы это поняли? Доходность стандартной корпоративной облигации обычно на 1,5–2 % выше, чем доходность конвертируемой облигации. Увеличение этой разницы означает, что цены на конвертируемые облигации становятся завышенными; когда разница уменьшается, это свидетельствует об обратной тенденции. В 1987 г., незадолго до Большой коррекции, обычные корпоративные облигации приносили доход на 4 % больше, чем конвертируемые, что означало очень сильное завышение цен на последние. Но в период кризиса из-за войны в Ираке в октябре 1990 г. конвертируемые облигации приносили на 1 % больше, чем обычные облигации, выпущенные теми же компаниями. Это означало редкую возможность купить конвертируемые облигации по удачной цене.

Вот вам хорошая стратегия инвестирования в конвертируемые ценные бумаги: покупайте их, когда разница в цене на корпоративные и конвертируемые облигации маленькая (скажем, 2 % и менее), и сливайте их, когда разрыв увеличивается.

Закрытые фонды

Паи закрытых фондов торгуются как акции на всех основных биржах. В настоящее время существует 318 таких фондов (различных объемов и видов): закрытые фонды облигаций, фонды муниципальных облигаций, общие фонды прямых инвестиций, растущие фонды, стоимостные фонды и т. д.

Основное различие между закрытым и открытым (например, Magellan) фондом в том, что закрытый фонд статичен: количество его паев остается неизменным. Акционер закрытого фонда выходит из него, продавая свои паи кому-нибудь, точно так же, как если бы он продавал акции.

Открытый фонд динамичен. Когда в него приходит новый инвестор, выпускаются новые паи. Когда инвестор выходит из фонда, принадлежащие ему паи «погашаются» (выкупаются фондом) и активы фонда уменьшаются на стоимость выкупленных паев.

И закрытые, и открытые фонды фактически управляются одинаково, за исключением лишь того, что у управляющего закрытого фонда есть дополнительная подстраховка в работе. Так как фонд не может уменьшиться в размере из-за массового оттока клиентов, единственный вариант потерпеть фиаско – это накопить потери в самом портфеле. Управлять закрытым фондом все равно что работать в высшей школе: вас могут уволить, но чтобы это случилось, вы должны совершить нечто действительно ужасное.

Мне не доводилось встречать внятного исследования о том, успешны ли закрытые фонды по сравнению с открытыми. На первый взгляд, ни у одной из категорий нет явных преимуществ. Лидеры обеих категорий появляются в списках взаимных фондов Honor Roll в Forbes, что доказывает возможность достижения успеха в обоих форматах.

Так как паи закрытых фондов торгуются, как акции, то и колеблются они так же, как акции. Закрытый фонд продается как с премией, так и с дисконтом по отношению к рыночной стоимости его портфеля (чистой стоимости активов). Охотники за выгодой имеют отличные возможности на рынке распродаж купить паи закрытого фонда со значительной скидкой по отношению к чистой стоимости его активов.

Если настал вторник, пришло время бельгийского фонда

Многие закрытые фонды более широко известны как фонды отдельных стран и дают нам возможность инвестировать в наши любимые страны – перспектива более романтическая, чем инвестирование в компании. После бутылочки хорошего вина на площади у фонтана Trevi кто как не жестокосердый невежда не захочет инвестировать в Фонд Италии. Подсказка отделу маркетинга: внесите в телефонные книги самых крупных отелей 800 номеров своего фонда данной страны.

На сегодняшний день существует как минимум 75 фондов стран и/или региональных фондов. С распадом коммунистического блока это число, несомненно, увеличится. В Майами запускаются два фонда Кубы (заранее предвосхищая торжество капитализма в Гаване), и только Кастро не спешит с вещами на выход.

Лучшим аргументом в пользу фондов отдельных стран в качестве долгосрочных инвестиций является то, что иностранные экономики развиваются быстрее, чем американская, и, следовательно, развитие их рынков акций происходит более высокими темпами. По крайней мере, такая ситуация наблюдается в последнее десятилетие. Даже в Magellan соотношение победителей к проигравшим было выше для иностранных акций, чем среди акций «Сделано в США».

Но, чтобы преуспеть в фондах стран, нужно быть терпеливым и не поддаваться влиянию момента. Иногда фонды стран вызывают желание немедленно инвестировать в них. Но это может стать ловушкой для легкомысленных. Хорошим примером служат Germany Fund и его отпрыск New Germany Fund, появившиеся одновременно с падением Берлинской стены, когда западные и восточные немцы обнимали друг друга на улицах, а мировое сообщество эмоционально поддерживало их. Это было начало Великого Немецкого Возрождения.

За Стеной, словно в эйфории, происходило магическое объединение Европы. В назначенный колдовской миг в 1992 г. чары многих лет вражды должны были в одночасье рассеяться: французы расцелуют немцев и помирятся с ними, англичане расцелуют немцев и помирятся с французами, итальянцы откажутся от лир, а голландцы – от гульденов ради единой валюты, – и единство, мир и процветание воцарятся навеки. Лично мне легче верилось в кардинальные преобразования в компании Pier 1 Imports.

Когда ликующие берлинцы танцевали на обломках Стены, цена двух фондов Германии на 25 % превышала стоимость принадлежащих им акций. Эти фонды росли на 2 пункта в день, не имея никакого обеспечения, кроме молитв об экономическом буме. Те же далекие от реальности ожидания характеризуют слияние Северной и Южной Кореи и, я думаю, в подобные же сжатые сроки иссякнут.

Спустя шесть месяцев, когда инвесторы наконец заметили проблемы в этом великом немецком ренессансе, эйфория превратилась в отчаяние, и фонды Германии были быстро распроданы с дисконтом 20–25 % по отношению к номинальной стоимости. С тех пор они так и продаются ниже номинала.

Между тем в 1991 г., когда не прошла еще эйфория по поводу немецких перспектив, новости с немецкого рынка акций не радовали. Когда же в первой половине 1992 г. сообщалось о мрачном положении в Германии, рынок акций процветал. Сложно понять эти перипетии изнутри, еще сложнее – из-за границы.

Ясно, что лучший момент для покупки фонда страны – это период его непопулярности, когда вы можете получить 20–25 %-ю скидку. Рано или поздно в Германии наступил бы период подъема, и терпеливые инвесторы, купившие фонды Германии по низкой цене, возрадовались бы.

В фондах стран существует много недостатков. Взносы и расходы обычно довольно высоки. Кроме того, недостаточно, чтобы национальные компании, в которые фонд инвестировал, были успешными. Нужно еще, чтобы национальная валюта как минимум оставалась стабильной по отношению к доллару, иначе все ваши доходы потеряются при пересчете курсов. К тому же необходимо, чтобы налоги и законы в стране фонда не были агрессивными по отношению к бизнесу, иначе игра будет испорчена. Управляющий фондом страны должен быть хорошо подготовленным.