Последняя цивилизация. Политэкономия XXI века

Как отмечает Д. Сакс, именно в этот период «Объемы экспорта стали, автомобилей и электронных товаров из Японии в США резко возросли, что позволило США впервые ощутить жесткую конкуренцию…»[104]. Уже накануне отмены золотого стандарта произошла смена активного в 1966 г. торгового баланса США на дефицитный в 1967 г. в размере 8 млрд, в 1969 г. достигшим – 26 млрд долл.[105]

Неконтролируемая инфляция спроса рано или поздно порождает инфляцию издержек. Наглядной демонстрацией этого перехода стала успешная двухмесячная забастовка, которую осенью 1970 г. провел Союз работников автопромышленности. Ее следствием стала опережающая индексация (рост) заработной платы по сравнению с ростом производительности труда для 400 тысяч почасовиков «Дженерал Моторз»[106]. На жесткость позиции профсоюза, помимо роста инфляции, очевидно, повлиял и стиль отношений между синими и белыми воротничками на заводах «Большой тройки»[107]. Судя по описанию П. Инграссия, они носили характер непримиримой конкуренции, буквально «холодной» гражданской войны[108].

Результатом роста инфляции издержек стало появлении стагнации уже в 1970 г. Отказ от долларового стандарта вел к падению номинальной стоимости доллара и новому скачку инфляции. Предвидя это, администрация Никсона в 1971 г. ввела 10%-ный налог на импорт, а также установила контроль над ценами и заработной платой. В результате после отказа США от золотого паритета, главный удар спекулятивных капиталов пришелся не на реальный сектор, а на ключевые биржевые товары, вызвав стремительный рост цен на них и прежде всего на золото. Цена последнего уже в 1972 г. взлетела на 45%, а к 1973 г. более чем удвоилась. Одновременно вверх рванули цены на продовольствие, а в 1973 и 1978 гг. произошел скачок цен на нефть, который Дж. Сакс назовет «квинтэссенцией стагфляционного шока»[109]. Рост цен на биржевые товары привел к новому витку роста инфляции издержек.

Стагфляционный кризис привел к свершению сразу четырех революций. Первые три, порожденные внутренней потребностью компенсации психологического стресса, вызванного растущей социальной неопределенностью, объединил лозунг «секс, наркотики и рок-н-ролл». Эти революции отвлекали молодежь и студенчество, уже выходившее на улицы, от растущих реальных проблем, которым не находилось решения[110]. Под этот шум почти незаметно прошла главная четвертая революция – монетарная.

Формальным поводом для нее стала неспособность кейнсианской модели объяснить причины стагфляции, поскольку она не предусматривала одновременного роста безработицы и инфляции. Монетаристы во главе с М. Фридманом ответили на вызов теорией адаптивных ожиданий, а представители неоклассической теории во главе с Р. Лукасом – рациональных ожиданий.

Следуя этим теориям, если сформировать соответствующие ожидания, то экономика сама сможет выйти из кризиса. Но как сформировать ожидания?

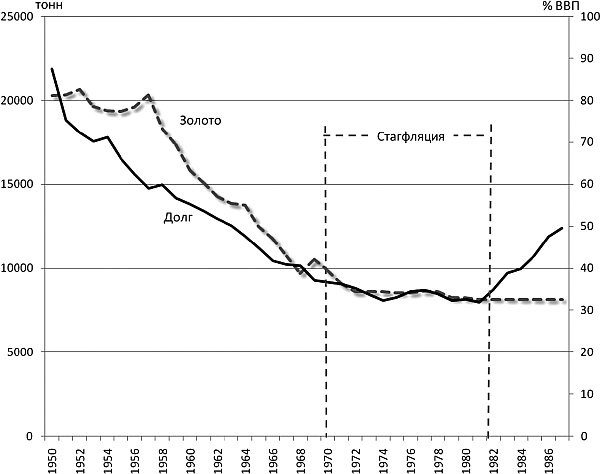

Инструменты для решения этой проблемы, оказывается, были придуманы задолго до появления монетарной теории. Наиболее действенные из них заключались в переводе текущей инфляции в отсроченную, что обычно достигается посредством долгового финансирования экономики. Долг создает иллюзию богатства и процветания, т.е. создает те самые необходимые позитивные рациональные ожидания. Именно эта стратегия будет использована Р. Рейганом для вывода экономики из стагфляционного кризиса, что наглядно демонстрирует динамика государственного долга США:

Золотые резервы США, тонн и государственный долг США, %ВВП[111]

Но все же основной причиной монетарной революции стало то, что к середине 1970-х годов Америка успела оправиться от шока, вызванного Великой депрессией[112]. И уже президент «Дж. Форд начал кампанию ликвидации уродливых форм государственного регулирования. В своем выступлении в Чикаго в августе 1975 г. он пообещал предпринимателям «освободить американских бизнесменов от оков» и «отучить федеральное правительство, насколько это будет в моих силах, влезать в ваш бизнес, в вашу жизнь, ваши кошельки»»[113].

Провозвестником новой либеральной эпохи стал президент Р. Рейган, пришедший в Белый дом в 1981 г. Свои взгляды Р. Рейган выразил уже в своей первой инаугурационной речи: «В нынешнем кризисе государство не решает наши проблемы; государство само стало проблемой… Я намереваюсь ограничить размеры и влияние федерального правительства»[114]. Р. Рейган совершил настоящую неолиберальную революцию. Однако наряду с сокращением роли государства, выразившемся в снижении налогов, социальных и инфраструктурных расходов, приватизации и дерегуляции, Р. Рейган параллельно осуществил беспрецедентное вмешательство государства в экономику. Оно нашло отражение в рекордном для мирного времени увеличении военных расходов (на 40% с 1981 по 1985 гг.) и еще более рекордном увеличении государственного долга (на 188% с 1980 по 1988 гг.). Основной целью этих расходов было создание искусственного конечного спроса, без которого вся рейгановская революция закончилась бы обвальным кризисом, не успев начаться. Успеху «рейганомики» в немалой мере способствовало и стремительное падение цен на нефть – с 1980 по 1987 гг. почти в 3,5 раза[115].

С началом либеральных реформ в США наступила эпоха невиданного ранее процветания[116]. Всего за 18 лет с 1982 по 2000 гг. индекс американской фондовой биржи Dow Jones вырастет в 12 с лишним раз – это самый большой и самый длительный период непрерывного роста за всю американскую историю. (ВВП за то же время в номинальном выражении увеличится всего в 3,5 раза)[117]. Рост биржевых котировок сулил такие сверхприбыли, которые невозможно было заработать в реальном секторе. И, как отмечают У. Боннер и Э. Уиггин, с этого времени «американцы стали прихожанами биржи»[118]. По словам же М. Льюиса, автора «Покера лжецов»: с середины 1980-х годов «американский народ лишился финансового рассудка»[119].

Лишь однажды «рейганомика» неожиданно окажется на краю гибели – во время беспрецедентного биржевого краха в октябре 1987 г. Апофеозом краха стал «черный понедельник» – 19 октября, когда произошло крупнейшее в истории внутридневное падение фондового рынка, затмившее даже «черную пятницу» 1929 г., с которой началась Великая депрессия. И именно с этого времени начнется второй этап либерализации, на этот раз уже под руководством нового главы ФРС А. Гринспена.

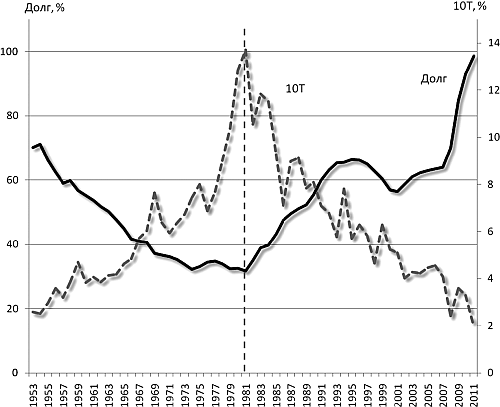

Следуя монетарной теории, Федеральный резерв срочно закачал в экономику денежные средства[120]. Снижение процентных ставок привело к быстрому восстановлению. При этом роста инфляции, которого так опасалась ФРС, на этот раз не было. Как вспоминал А. Гринспен в 2007 г., «большая часть наших инициатив, призванных противостоять растущему инфляционному давлению, не требовала жестких мер. Достаточно было слегка «нажать на тормоз», чтобы долгосрочные ставки пошли на убыль… Доходность 10-летних казначейских облигаций… падала на протяжении 16 лет независимо от политики ФРС»[121].

Почему же не было инфляции?

«Инфляция не представляла проблемы…, – отвечал А. Гринспен, – поскольку глобализация оказывала на страну дефляционное воздействие»[122]. По мнению бывшего главы ФРС, ключевую роль в этом сыграл крах советского союза: «экономическая значимость развала советского союза грандиозна…»[123]. В результате из постсоветских и развивающихся стран «более миллиарда низкооплачиваемых, зачастую хорошо обученных работников потянулись на мировой конкурентный рынок»[124][125]. «Такая миграция рабочей силы на рынке снизила мировой уровень заработной платы, инфляцию, инфляционные ожидания и процентные ставки и тем самым способствовала экономическому росту в глобальном масштабе»[126]. Крах советского союза позволил США создать небывалый в истории финансовый рычаг[127]. Необходимость дальнейшего наращивания государственного долга (отсроченной инфляции) с 1992 г. отпала, мало того он даже стал снижаться.

Динамика процентных ставок по 10-летним Т-облигациям и федерального долга США[128]

С идеологической точки зрения, поражение Р в холодной войне создало ту самую необходимую для финансового рычага, «точку опоры», которая позволила перевернуть весь мир. Этой «точкой опоры» стало – укрепление права собственности в постсоциалистических и развивающихся странах после краха советской идеологии. «Укрепление права собственности позволило иностранным инвесторам использовать дешевую местную рабочую силу, – отмечал А. Гринспен, – что привело к ускорению роста экспортно-ориентированных отраслей»[129],[130]. С другой стороны, укрепление права частной собственности в мировом масштабе вызвало процесс «глобализации рынков капитала, который привел к снижению стоимости финансирования и, как следствие, к увеличению мирового объема реального капитала – ключевого фактора роста производительности»[131].

Движущей силой, приложенной к этому финансовому рычагу, явился спрос (в широком смысле), который финансовый рычаг усиливал многократно. Вся идея сочетания движущей силы и финансового рычага выражена в одной фразе А. Гринспена: «Нельзя мешать обществу удовлетворять текущие потребности, надев на него финансовую смирительную рубашку»[132]. Наоборот, для роста экономики необходимо увеличивать возможности общества по удовлетворению этих потребностей, т.е. увеличивать потребление – СПРОС – движущую силу развития индустриального мира.

Условия для его роста были созданы культивированием позитивных ожиданий во времена Рейгана, которые резко усилились с наступлением «эпохи процветания». «Мы, – восклицал Дж. Муравчик, – самая богатая нация на Земле, мы богатейшая страна в мировой истории. Мы богаче сегодня, чем когда-либо прежде. Наши ресурсы не меньше, а больше, чем когда-либо»[133]. Эпоха процветания, по словам Р. Шиллера, автора книги «Иррациональная эйфория», произвела коренные изменения в психологии американцев: «В 1990-е гг. случилось то, что люди действительно поверили в наступление новой эпохи и охотно шли на такой риск, которого никогда не допустил бы ни один разумный человек… люди не считали, что нужно делать сбережения на будущее. Они тратили все до гроша, потому что решили, что будущее гарантировано»[134].

И Америка стала страной потребления. Рост американского спроса стал одной из главных движущих сил мирового экономического развития в конце хх – начале XXI вв.

Свой вклад в успех монетарных реформ внесла «компьютерная революция» 1990-х гг., по масштабу и значению сопоставимая только с английской «промышленной революцией», открывшая новый виток развития человеческой цивилизации. Экономический бум способствовал «компьютерной революции», а она в свою очередь способствовала буму[135]. Благодаря их совместному действию федеральный бюджет США впервые за многие десятилетия стал профицитным (1998-2001 гг.). Бум технологических компаний вновь возбудил дух спекулятивной лихорадки на фондовом рынке. За время компьютерной революции число американских семей, разместивших свои сбережения в акциях, почти удвоилось – с 27,8% в 1989 г. до 53,9% в 1998 г. Что почти в 10 раз больше, чем накануне краха 1929 г., тогда в игре на рынке акций участвовало всего лишь около 5% американских семей.

Однако неожиданно безоблачное будущее оказалось под угрозой: бум роста высокотехнологичных компаний привел к надуванию пузыря на рынке доткомов. Пузырь лопнул в начале 2000 г., с марта 2000 г. по октябрь 2002 г. стоимость акций высокотехнологичных компаний упала на 78%[136]. Бюджет снова стал дефицитным, а Америка опять начала погружение в депрессию.

Но внезапно в Америке начался новый бум, на этот раз на рынке недвижимости, ставший новым двигателем американского роста. Как отмечал Р. Самуэльсон в 2002 г.: «Бум на рынке жилья спас экономику…[137]. Наигравшись на рынке акций, американцы устроили оргию на рынке недвижимости. Мы поднимали цены, пускали дома под снос и подсчитывали барыши»[138]. Игра затягивала в свои сети не только простых американцев и финансовые компании, но и таких промышленных гигантов, как General Motors, 70% прибыли которого в 2004 г. дала не продажа автомобилей, а выдача ипотечных кредитов[139].

Цены на недвижимость начали расти быстрее общего уровня цен уже с 1998 г. За 10 лет – до 2008 гг., индекс цен на недвижимость OFHEO National Housing Index вырос на 66%. А индекс Case-Schiller для 10 крупных городов – на 144%[140].

Некоторое беспокойство вызывало только нарастание долговой нагрузки. Однако, полагал А. Гринспен, при оценке этого «фундаментального факта современной жизни», следует учитывать, что «в условиях рыночной экономики повышение долгового бремени неразрывно связано с прогрессом. Долг почти всегда возрастает по отношению к доходу по мере углубления разделения труда и специализации, повышения производительности и, соответственно, роста размера активов и обязательств, выраженного в виде процента от дохода. Иными словами, сам по себе рост отношения долга домохозяйств к их доходу или совокупного нефинансового долга к ВВП не является индикатором экономических проблем»[141].

Бескризисное процветание американской экономики продолжалось почти 15 лет, что дало повод лауреату Нобелевской премии Р.Лукасу в 2003 г. заявить: «Центральная проблема недопущения депрессии решена, если говорить о ней на практическом уровне»[142]. На следующий год будущий наследник Гринспена на посту председателя ФРС Б. Бернанке выступит с речью «Великое умиротворение», в которой будет утверждать, что современная макроэкономическая политика решила проблему делового цикла (т.е. вызванных им кризисов)[143].

Неужели же М. Фридман вместе с А. Гринспеном нашли тот самый заветный «эликсир вечной молодости»?

* * *Почему же ни Г. Гувер, ни Д. Кулидж тогда не воспользовались либеральной моделью во время Великой депрессии (1929 г.) и не снизили процентные ставки, не насытили рынок деньгами? Ведь подобные идеи еще накануне кризиса высказывал президент Федерального резервного банка Нью-Йорка Дж. Гаррисон, который вслед за своим предшественником Б. Стронгом предлагал «принять «жесткие и энергичные меры» и поднять процентные ставки так высоко, чтобы искоренить спекуляцию, а затем немедленно снизить их, чтобы избежать падения деловой активности…»[144]. Т.е. вызвать искусственный шоковый кризис, а потом сразу насытить рынок деньгами. Почему же они не сделали этого?

На этот счет П. Кругман выдвигает две версии: во-первых, что кризисное состояние кредитных рынков не позволило ФРС вести более агрессивные действия, для того, чтобы переломить тенденцию; во-вторых, человечество еще не имело опыта борьбы с подобными экономическими катастрофами, и руководители государства оказались не готовы к удару стихии.

Непосредственный свидетель событий, британский экономист Р. Хоутри был другого мнения. Он отмечал, что Федеральный Резерв был вынужден ограничивать предложение кредита из-за необходимости сохранения устойчивости валюты: «Невозможность способствовать оживлению с помощью дешевых денег… начиная с1930 г. превратилась в бедствие для всего мира и поставила перед нами проблемы, которые угрожают разрушением строя цивилизации»[145]. И Хоутри имел веские основания для такого заявления. К тому времени доллар еще не имел тех мировых позиций, которые он получил после Второй мировой войны. Ожесточенная конкурентная борьба с европейцами не оставляла ФРС выбора в 1929 г. Снижение ставок в США, на фоне сохранения высоких ставок в Европе угрожало в любой момент развернуть денежный поток с Уолл-стрит в Старый Свет[146].

Подобная опасность возникла уже в 1927 г., в результате для того, что бы сохранить возможность поддержания низких процентных ставок в США, Федеральный резервный банк Нью-Йорка был вынужден приступить к скупке первоклассных коммерческих векселей других стран, индоссированных их центральными банками. Таким образом, банк Нью-Йорка искусственно укреплял иностранные валюты по отношению к доллару, и, как следствие, расширял возможность европейских стран оплачивать американский экспорт.

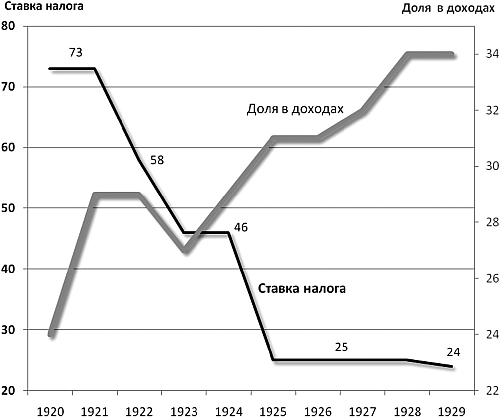

В социальном плане применение неолиберальной модели лечения Великой депрессии неизбежно привело бы к катализации процесса социального расслоения, и так достигшего в конце 1920-х годов огромных размеров. Например, за 1923-1929 гг. производительность труда выросла на 32%, а средняя зарплата только на 8%, зато доходы корпораций – на 62%, а дивиденды – на 65%[147]. Углублению социальной пропасти немало способствовало федеральное правительство, последовательно проводившее политику дерегулирования и снижения налогов.

Согласно оценке Brookings Institute, в 1929 г. 0,1% богатейших американцев получал такой же доход, как 42% беднейших, и контролировал 34% всех сбережений, в то время, как 80% американцев не имело сбережений совсем[148]. 1% населения владел 59% всего национального богатства и 15% национального дохода США.

Доля распределяемого дохода, приходящаяся на богатейшие 5% семей Америки[149], и максимальная ставка подоходного налога, %

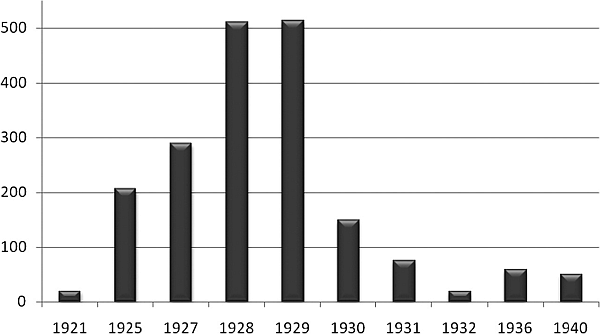

Миллионные состояния росли невиданными темпами. Америка стала страной миллионеров. Однако резкий рост количества миллионеров отражал не столько соответствующий рост экономики США, сколько перераспределение доходов внутри общества в пользу высших его слоев. Перераспределение богатства вело к сжатию наиболее емких сегментов потребительского рынка – рынка сбыта среднего класса, что привело к падению его спроса и кризису перепроизводства.

Г. Форд забил тревогу уже в 1922 г. Понижение оплаты труда, утверждал живой символ американской мечты, «ведет только к падению покупательной способности и сокращению внутреннего рынка… Уровень жизни – уровень оплаты труда – определяет преуспевание страны»[150]. Именно крайняя социальная поляризация, вызвавшая падение спроса, по мнению Дж. Гэлбрейта, как и легендарного главы ФРС (1934–1948 гг.), в честь которого названо здание Федеральной Резервной Системы М. Эклса, в итоге и привела Америку к Великойде прессии[151]. Слепое следование протестантской этике, по мнению Эклса, оказало плохую услугу американцам: «стремясь к личному спасению, мы принялись губить общественные интересы»[152].

Динамика числа доходов в миллион долларов и выше[153]

Обрушение фондового рынка было лишь следствием.

Вместе с перераспределением дохода перераспределению подверглась и политическая власть, превращая слои общества в политические классы. На этот факт, на наступление Новой либеральной эпохи, задолго до Великой депрессии в 1903 г. обращал президент Т. Рузвельт: «Похоронный звон по республике прозвучал, едва власть попала в руки тех, кто служил не всем гражданам, как богатым, так и бедным, а определенному классу, и, защищая интересы этого класса, противопоставлял их интересам остальных»[154].

Г. Форд в 1922 г., говоря про новый класс, отмечал: «вся их деловая философия сводится к следующему: «хватай, пока можешь». Это спекулянты, эксплуататоры, нарыв на теле настоящего честного бизнеса…»[155]. «Финансовая система не может быть признана правильной, если она отдает предпочтение какому-либо одному классу…»[156]. Своими «уловками современная система подчиняет целые нации и народы власти нескольких человек»[157]. Ф. Рузвельт в 1934 г. находил причины Великой депрессии в господстве в США радикального либерализма, его результатом стал «паралич, сковавший экономику после того злосчастного десятилетия, когда люди были охвачены погоней за незаработанным богатством, а их лидеры во всех сферах деятельности не желали ничего знать, кроме собственных корыстных интересов и легкой наживы»[158].

В своих многочисленных речах Ф. Рузвельт разъяснял свою мысль: «Это естественно и, возможно, в природе человека, что привилегированные принцы новых экономических династий, жаждущие власти, стремятся захватить контроль над правительством. Они создали новый деспотизм и обернули его в одежды легальных санкций. Служа им, новые наемники стремятся поставить под свой контроль народ, его рабочую силу, собственность народа. В результате обычный американец снова стоит перед теми проблемами, перед которыми стояли борцы за независимость страны… Враг стоит внутри наших стен»[159].

По словам известного журналиста Ф. Ландберга: «Момент истины раскрыл следующее свойство американской экономики: она не может быть отдана на откуп безмерно жадным пройдохам и биржевым спекулянтам»[160].

В условиях 1930-х гг. применение методов лечения, предложенных М. Фридманом, неизбежно вело к еще более стремительному углублению социальной пропасти, угрожая даже США катастрофическими социальными потрясениями. «Социальные бури в Америке будут сильнее, чем где бы то ни было, потому что здесь капитализм развился до последних пределов, финансовый капитал приобрел чрезвычайную мощь и силу, вместе с тем на другой стороне накапливается огромное недовольство широких масс, имеющих больше возможностей, чем где бы то ни было…» – предупреждал советский полпред в США А. Трояновский в 1936 г.[161].

Великая рецессия

Современная экономика с ее верой в свободный рынок и глобализацию обещала процветание для всех… Однако Великая рецессия… разбила эти иллюзии.

Дж. Стиглиц[162]Во второй половине XX в. ситуация кардинально изменилась. Теперь Америка могла наращивать свой финансовый рычаг, т.е. «печатать» деньги свободно и не бояться дефицита текущего баланса, поскольку, отмечал А. Гринспен, «статус доллара как основной мировой резервной валюты… позволял финансировать наш внешний дефицит»[163]. Только одна страна в мире могла позволить себе подобное. Не случайно Дж. Стиглиц назвал Соединенные Штаты страной с «дефицитом последней инстанции»[164].

И в начале XXI в. на американских рынках продолжала царить эйфория «позитивных ожиданий» конца 1990-х. Даже крах пузыря доткомов лишь ненадолго поколебал уверенность американцев в светлом будущем. И они с головой бросились в новую авантюру на этот раз на рынке недвижимости, под названием subprime mortgage – низкокачественного ипотечного кредитования. Наблюдая, как инвесторы жадно заглатывали низкокачественные ипотечные облигации, герой М. Льюиса, реальный участник событий, замечал: «было совершенно очевидно, что у инвесторов сорвало крышу»[165]. Д. Стиглиц пишет о почти шизофреническом поведении на финансовых рынках[166]. А по словам М. Льюиса: «У американцев был выработан рефлекс – хватать как можно больше, не задумываясь об отдаленных последствиях»[167].

Энтузиазма инвесторам добавляло размывание их рисков за счет использования института деривативов – производных финансовых инструментов. А. Гринспен по поводу одного из наиболее рискованных их видов – дефолтных свопов[168] – замечал: «Рыночный инструмент, позволяющий кредиторам с высокой долей заемных средств передавать риск третьей стороне, может иметь критическое значение для экономической стабильности, особенно в глобализированной среде. Дефолтные свопы, появившиеся в ответ на такую потребность, мгновенно завоевали рынок»[169].

Деривативы, утверждали его создатели, могут распылять риски безопасно и бесконечно[170]. Однако кризис рынка облигаций в 1994 г., затем банкротство в 1995 г. в результате провалившихся спекуляция опционами старейшего британского Barings Bank, высветили тот факт, что «взрыв торговли деривативами не только увеличил риски в финансовом секторе, но и, – отмечали Г. Мартин и X. Шуманн, – парализовал в нем системы безопасности»[171].

В. Нёллинг, член совета директоров Bundesbank, уже в 1993 г. призвал принять политические меры, «чтобы защитить финансовый мир от самого себя» и обеспечить надлежащую защиту от «мегакатастрофы в финансовой системе»[172]. На следующий год нью-йоркский банкир Ф. Рохатин признал, что «смертоносный потенциал, заложенный в сочетании новых финансовых инструментов и высокотехнологичных методов торговли, может способствовать началу разрушительной цепной реакции. сегодня мировые финансовые рынки опаснее для стабильности, нежели атомное оружие»[173].

В 1995 г. Й. Санио из управления по надзору за кредитными учреждениями Германии, призвал создать всемирную сеть «регистрационных бюро», где фиксировались бы крупные сделки с деривативами[174]. Дж. Сорос, выступая в том же году на Всемирном экономическом форуме в Давосе, заявит: Финансовая система не подготовлена к крупным кризисам. В чрезвычайных условиях угрожает крах[175].