Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг

Помимо преподавательской и исследовательской работы, профессор Синки неоднократно оказывал консультационные услуги правительству и представителям финансовой индустрии, свидетельствовал перед Сенатом США и выступал в качестве эксперта в судебных разбирательствах, связанных с финансами и банковским делом. Он преподавал в различных банковских школах в США, включая Школу банковского администрирования (School for Bank Administration), Мичиганскую школу банковского менеджмента (Michigan Graduate School of Bank Management), Школу управления маркетинга банков (The Management School of Bank Marketing), Школу совершенствования руководителей (The School for Executive Development) и Банковскую школу Джорджии. Профессора Синки приглашали преподавать, проводить семинары и презентации в Барселоне, Братиславе, Ливане, Стамбуле, Иерусалиме, Лондоне, Лионе, Мельбурне, Монтевидео, Осло, Пномпене, Риме, Сеуле, Тайбэе, Туре и Вильнюсе.

Часть 1

Банковское дело и факторы изменений в индустрии финансовых услуг

Первая часть книги включает три главы. Глава 1 – это обзор направлений банковской деятельности и индустрии финансовых услуг. Основные темы главы – функции финансовой системы, крупнейшие участники рынка, организационные формы индустрии финансовых услуг, ключевая роль банков. В главе рассматриваются также «изации» индустрии финансовых услуг (секьюритизация и глобализация), анализируется деятельность регуляторов и федеральной сети безопасности, приводятся данные о трех направлениях конкуренции на банковском рынке – в области цен, удобства для потребителей и надежности.

Глава 2 посвящена описанию процесса финансовой инновации и его движущих сил. Факторы изменений в индустрии финансовых услуг можно представить в виде модели ФОКУС, где Ф – финансовая и операционная прозрачность, О – овладение информационными технологиями, К – капитал (его адекватность), У – успешность борьбы за клиента и С – степень риска. Применение новой технологии (изобретения) возможно лишь после проверки на эффективность. Следует четко разграничивать понятия «изобретение» и «инновация» (изобретение, способное создавать стоимость). Процесс инновации, таким образом, является диффузионным процессом. В конце главы читатель найдет материалы о роли консолидации в изменении индустрии финансовых услуг.

Глава 3 вводит читателя в увлекательный мир прикладных банковских технологий; объектами нашего анализа будут электронные деньги, электронное банковское обслуживание и электронная торговля. Скорость распространения инноваций, базирующихся на электронных и информационных технологиях, вопреки прогнозам аналитиков, оказалась достаточно низкой. В противоположность кредитным картам, дебетовые карты следует рассматривать как продукт, появившийся на стыке электронных денег и электронного банковского обслуживания. Проведение электронных транзакций (в частности, с дебетовыми картами) возможно благодаря наличию системы пунктов продаж. К транзакциям, проводимым через автоматические клиринговые палаты, относят прямые депозиты и электронную оплату счетов. И наконец, еще один популярный метод электронного перевода платежей – банкоматы. Величина комиссионных при транзакциях через банкоматы составляет предмет спора. В целом технологические инновации позволяют банкам получить преимущество в конкурентной борьбе за счет экономии при платежах через электронные системы, а также за счет использования таких систем в качестве источника комиссионных.

Глава 1

Описание банковской системы и индустрии финансовых услуг

Учебные задачи

1. Изучить механизм функционирования финансовой системы и цели банковской деятельности.

2. Изучить способы оценки эффективности финансовой системы и ее взаимодействие с реальной экономикой.

3. Познакомиться с основными участниками рынка финансовых услуг и изучить структуру представленных организаций.

4. Изучить систему стабильного функционирования финансового рынка и понять различие между законодательным и рыночным регулированием.

5. Составить представление о масштабах банковской конкуренции и понять роль регулирования в управлении ею.

Тема главы

В главе дано описание банковской системы и индустрии финансовых услуг. Основная задача финансовой системы состоит в размещении ресурсов. Компании, предоставляющие финансовые услуги, традиционно рассматривались как посредники в процессе размещения финансовых средств. Современная экономическая наука изучает эти компании как предприятия, занятые обработкой информации и обеспечением сделок. Как в прошлом, так и в наши дни банковская сделка обычно представляет собой двухступенчатый процесс привлечения депозитов (первый этап) и выдачи кредитов (второй этап). Между тем само существование понятия «финансовый супермаркет» указывает на то, что современное банковское дело, во всяком случае в том виде, как оно понимается крупнейшими финансовыми компаниями, вышло за рамки традиционного фондирования кредитов за счет депозитов. Федеральную сеть безопасности США составляют организации, страхующие депозиты, а также Федеральная резервная система – последний источник кредитования финансовых компаний, испытывающих затруднения. Органы регулирования и рынок отслеживают риск, принимаемый банками. Основная конкуренция в индустрии финансовых услуг разворачивается в области цен, удобства услуг для пользователей и доверия клиентов.

Функции финансовой системы

Основная задача любой финансовой системы[1] – распределение ресурсов.

Для ее выполнения финансовой системе приходится осуществлять шесть базовых функций.

1. Клиринг и проведение платежей с целью облегчить торговлю и заключение сделок.

2. Объединение (собирание в пулы) и разделение капитала и потоков денежных средств для финансирования как крупномасштабных, так и небольших проектов.

3. Распределение экономических ресурсов во времени, пространстве и между отраслями.

4. Сбор, организация и передача информации, необходимой для принятия решений.

5. Поиск путей снижения неопределенности и управления рисками.

6. Решение проблем несимметричной информации и стимулирования деятельности, возникающих при заключении финансовых контрактов.

Финансовые компании появляются и исчезают, а шесть ключевых функций остаются неизменными. Чем более эффективной становится деятельность финансовой системы, чем более она совершенствуется благодаря внедрению инноваций и усилению конкуренции, тем в большей степени форма финансовых компаний соответствует стоящим перед ними задачам.

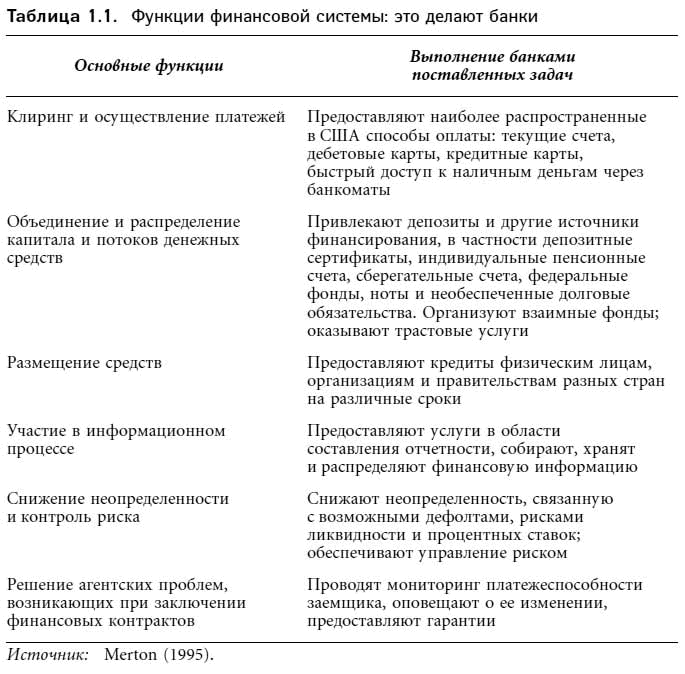

Это делают банки

«Да ведь это делают банки!» – воскликнет читатель, изучивший шесть функций финансовой системы (табл. 1.1). Прав ли он? Представим каждую из шести функций в виде вопроса и посмотрим, решают ли банки стоящие перед системой задачи.

Занимаются банки клирингом и платежными расчетами? Да, они ведут текущие (чековые) счета, которые в США и других развитых странах являются основным способом осуществления платежей. В последние годы наряду с бумажными чеками все чаще применяются электронные счета и чековые или дебетовые карты.

Осуществляют банки объединение и распределение средств? Да, они собирают средства из различных источников, а затем ссужают их потребителям, производителям и правительствам. С точки зрения обывателя, задача банка состоит в обеспечении кредитов за счет депозитов или в привлечении депозитов для осуществления кредитования. Говоря об источниках и направлениях потоков средств, следует рассматривать депозиты как источники, а кредиты как конечную цель таких потоков. Депозиты и кредиты имеют разную ликвидность, срочность, риск и валюту; они могут по-разному распределяться в пространстве.

Каково значение банков как поставщиков информации? Они собирают, производят, хранят и распределяют большие объемы информации, важной как для них самих, так и для клиентов. Достаточно вспомнить, насколько важна для каждого налогоплательщика информация о его текущих счетах и счетах по кредитным картам. Осуществляя коммерческое кредитование (ссужая деньги предпринимателям), банки собирают, хранят и анализируют данные о состоянии финансов, рынков и отраслей.

Способны банки снижать неопределенность и контролировать риск? Да, одна из главных причин существования финансовых посредников – наличие у них возможностей снижать неопределенность и контролировать риск. Снижение риска обеспечивается финансовой системой за счет диверсификации; регулирующие органы уменьшают риск, предоставляя правительственные гарантии (развивая федеральную сеть безопасности).

Обеспечивают банки решение агентских проблем, возникающих при заключении финансовых контрактов? Они проводят мониторинг платежеспособности заемщика, оповещают об изменении ее уровня и обеспечивают гарантии (дают банковское поручительство). Наиболее крупной инновацией в области технологий совершения банковских контрактов является секьюритизация, т. е. объединение и оформление кредитов (в первую очередь ипотечных) как ценных бумаг, продаваемых инвесторам. С точки зрения банков, секьюритизация позволяет снизить риск и повысить ликвидность активов.

Что ж, читатель, вы правы – это делают банки: именно они решают все шесть задач, стоящих перед финансовой системой. Другие финансовые компании также выполняют некоторые из перечисленных функций, но только коммерческие банки осуществляют все функции и приспосабливают свои институциональные формы к эволюционному изменению каждой из задач.

Основная деятельность банков: финансирование кредитов за счет депозитов

В прошлом банки рассматривались исключительно как посредники в процессе распределения финансовых ресурсов; современная экономика считает их предприятиями, занятыми генерированием информации и обеспечением сделок. С традиционной точки зрения банки участвуют в двух процессах (заключают два типа контрактов): 1) привлечение депозитов (первый процесс или контракт), 2) выдача кредитов (второй процесс или контракт). Банки, занятые управлением пассивами, проводят эти процессы в обратном порядке, т. е. выполняют долговые обязательства, приобретая средства на финансовых рынках. Между тем существование понятия «финансовые супермаркеты» указывает на то, что банковское дело, в том виде, как оно представлено в деятельности крупнейших финансовых компаний, выходит за рамки привычного финансирования кредитов за счет депозитов. Суть работы современного банка гораздо точнее может быть представлена через образ предприятия, участвующего как в информационном процессе, так и в процессе заключения самых разных сделок (банковское обслуживание инвестиций, финансирование корпораций, страхование, трастовое и пенсионное обслуживание).

Оценка эффективности финансовой системы

Оценить эффективность финансовой системы можно по трем параметрам: эффективность размещения, эффективность затрат и ценовая эффективность.

Эффективность размещения – направление собранных средств в наиболее рентабельные инвестиционные проекты. Стоимость привлечения капитала должна быть равна минимальной прибыли от его размещения. Открытые финансовые рынки позволяют добиться максимальной эффективности размещения. На микроэкономическом уровне эффективность размещения означает, что предприятия соглашаются на любые проекты, рентабельность которых превышает стоимость привлечения вложенного капитала, а индивидуальные инвесторы предпочитают портфели, обеспечивающие наивысшую рентабельность при данном уровне риска или минимальный риск при данном уровне рентабельности.

Финансовая система эффективна с точки зрения затрат, если позволяет минимизировать стоимость транзакций или стоимость проведения финансовых операций. В расходы на транзакции входят комиссионные брокеров и дилеров за сделки с ценными бумагами, андеррайтеров при эмиссии ценных бумаг, а также разного рода банковские комиссионные за открытие и поддержание чековых счетов, гарантий, кредитных продуктов и соглашений. Чрезмерно высокие расходы на транзакции снижают спрос на проведение финансовых операций, поэтому реальных сделок или инвестиционных проектов может стать меньше. Поскольку инвестиционная деятельность создает рабочие места и стимулирует экономический рост, снижение объема инвестиций ухудшает экономическую ситуацию в обществе.

Информационная, или ценовая, эффективность – это способность котировок ценных бумаг отражать известную и поступающую информацию. На эффективном рынке, характеризующемся большим количеством покупателей и продавцов, а также наличием свободного доступа к информации, цена бумаг отражает всю имеющуюся информацию; любая новая информация неизменно находит отражение в ценах акций[2].

В этих условиях инвестор получает возможность принимать действительно обоснованные решения, поскольку рыночные цены служат индикаторами привлекательности финансовых инструментов. Информационная эффективность и эффективность затрат позволяют добиться эффективности размещения. В целом средства не могут быть выгодно размещены при отсутствии ценовой и операционной эффективности.

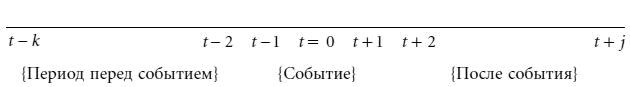

В комментарии 1.1 объяснена суть метода изучения событий и его значение для достижения ценовой или информационной эффективности на фондовом рынке.

Комментарий 1.1Изучение событий и рыночная эффективностьКаким образом событие (экономическое, финансовое или законодательное) влияет на стоимость компании? Начиная с 1933 г. и особенно активно с 1960-х годов, специалисты в области финансов и бухгалтерского учета изучают этот вопрос.

Эконометрические и статистические методы, позволяющие измерить эффект воздействия события на цену акции, чрезвычайно трудоемки, однако сама концепция, лежащая в основе метода, проста. Рассмотрим следующую временную ось и событие на ней.

Допустим, что в день события (день 0) Федеральная резервная система (ФРС) постановила, как это случилось 21 октября 1996 г., что trust-preferred securities (TPS) будут считаться бумагами первого уровня (Tier-1) банковских холдинговых компаний. Поскольку TPS имеют признаки долгового и долевого инструмента, генерируют свободные от налогов процентные платежи и считаются теперь капиталом Tier-1, мы вправе предположить, что для банковских холдинговых компаний, эмитирующих TPS, будет наблюдаться положительная аномальная (скорректированная на рыночную) прибыль по этим ценным бумагам. Для проведения проверочного эксперимента нам следует создать механизм генерирования прибыли (рыночную модель) для периода, предшествующего событию (t – k, t – 2), и протестировать его применительно ко дню события (дню 0), периодам перед событием и после него (t – 1, t + 1) или к обоим временным промежуткам. Если это возможно, нужно проанализировать прибыль в период после события (t + 2, t + j). Полученная аномальная прибыль портфеля компании в день события или в другой период отражает воздействие события (решения ФРС) на прибыль банковских холдингов. Рынок считается эффективным, если всякая новая релевантная информация быстро и точно находит свое отражение в ценах инструментов фондового рынка.

Пояснение. Аномальная прибыль, рассчитанная для периода свыше одного дня, называется CAR – кумулятивная аномальная прибыль. Цель статистических методов, применяемых при анализе события, – выяснить, существует ли заметное отличие CAR от нуля.

Дополнительные материалы. Об эконометрических методах, применяемых при анализе события, см.: Campbell Lo, MacKinlay (1997, pp. 149–180); об анализе события в случае с ТPS см.: Benston Irvine, Rosenfeld, Sinkey (2001).

Интеграция и эффективность индустрии финансовых услуг

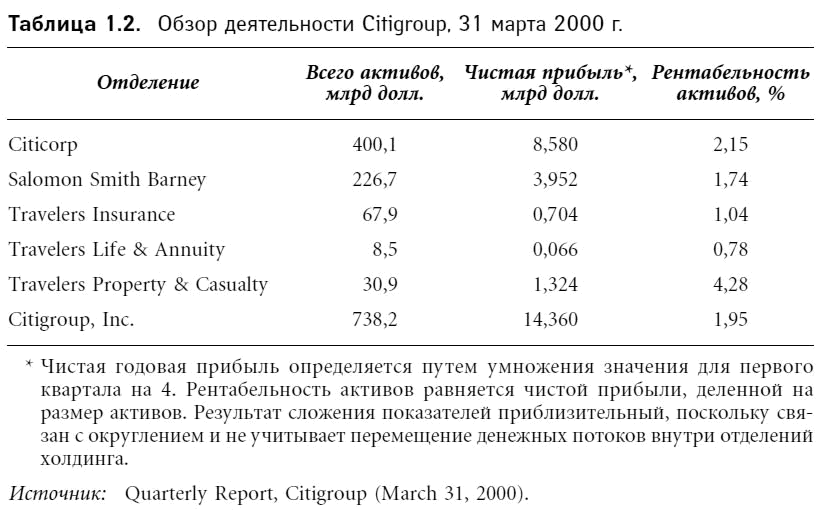

В прошлом индустрия финансовых услуг была сегментированной, состояла из самостоятельных отраслей – банковское обслуживание коммерческих предприятий, банковское обслуживание инвестиций, страхование и др. В наши дни благодаря интеграции финансовых операций появились финансовые компании универсального типа (Citigroup, например), предлагающие клиентам широкий перечень услуг. В табл. 1.2 освещено пять основных направлений финансовой деятельности Citigroup.

Логично задаться вопросом: приводит ли наблюдаемая интеграция к более высокой эффективности и создает ли она дополнительную стоимость для держателя акций? Целое больше суммы частей? Менеджеры и дилеры склонны отвечать на этот вопрос положительно; но многие клиенты заняли выжидательную позицию. Реакция рынка на поглощение банка схожа с реакцией на любое другое поглощение: держатели ценных бумаг поглощенных компаний выигрывают, а держатели бумаг компаний-акул редко оказываются в выигрыше, чаще в проигрыше. Информация о долгосрочных показателях в период после слияния в банковской отрасли, как и в любой другой индустрии, крайне неоднозначна.

Связь финансового сектора с другими секторами экономики

Существование финансового сектора может быть объяснено необходимостью оказывать услуги другим секторам экономики. Возьмем за основу анализа деятельность банков и рассмотрим шесть направлений взаимодействия финансовой системы с экономической системой в целом.

1. Анализ платежеспособности, проводимый банками, позволяет выявить компании, заслуживающие доверия.

2. Рационирование кредита банками ограничивает размер средств, доступных для каждого из потенциальных заемщиков.

3. Банки играют ключевую роль в повышении ликвидности; в то же время они должны поддерживать собственную ликвидность, позволяющую клиентам изымать депонированный капитал и брать кредиты.

4. Кредитные соглашения, кредитные линии и банковские гарантии облегчают торговлю и активизируют инвестиционную деятельность.

5. Банки являются важнейшими действующими лицами процесса реструктуризации долга (именно они финансируют, например, поглощение компаний за счет заемных средств) и других форм реорганизации.

6. Банки служат поставщиками информации, собирая сведения о своих корпоративных клиентах (их новых кредитных соглашениях, новых финансовых возможностях, используемых финансовых инструментах).

Иными словами, основная роль банков – принятие на себя рисков, возникающих в других секторах экономики. Будучи посредником при движении потоков сбережений и инвестиций, банк анализирует качество заемщиков и берет на себя кредитный риск или риск дефолта. Кроме того, банки предоставляют клиентам услуги по управлению риском, позволяющие компаниям хеджировать риски, таким образом снижается риск для самих банков.

Финансовые компании и индустрия финансовых услуг

В современной экономической науке принято рассматривать финансовую систему как особую отрасль финансового обслуживания, состоящую из предоставляющих финансовые услуги компаний. С традиционной точки зрения эти компании выступают посредниками при размещении финансовых ресурсов; в наши дни ученые рассматривают их как предприятия, участвующие в информационном процессе и процессе заключения сделок. Финансовые услуги в США предоставляют компании нескольких видов.

Финансовые холдинговые компании: финансовые конгломераты или диверсифицированные финансовые организации – Citigroup, Capital One Financial, Countrywide Credit, CIT Group.

Банковские холдинговые компании: организации, владеющие одним или несколькими коммерческими банками и имеющие, как правило, небанковские дочерние фирмы, – Bank of America, J.P. Morgan Chase & Co, Wells Fargo, Bank One Corp, Wachovia, First Union и Synovus. Из компаний, зарегистрированных как финансовые холдинги, в качестве банковской холдинговой компании (ВНС) можно рассматривать только Citigroup. ФРС обозначает крупнейшие банковские холдинговые компании как крупные, сложные банковские организации (LCBO). После замены закона Гласса – Стигалла 1933 г. Законом о финансовой модернизации Грэмма – Лича – Блили 1999 г. мы можем описывать LCBO как универсальные банки – термин, широко используемый за пределами США.

Коммунальные банки: небольшие коммерческие банки или банковские холдинговые компании, работающие на местных рынках, ограниченных размерами округов или других внутригосударственных географических регионов.

Фирмы ценных бумаг (инвестиционные банки): организации, выступающие в роли андеррайтеров при эмиссии ценных бумаг, брокеры и дилеры, а также специализирующиеся на проведении финансовых консультаций (в том числе при слияниях и поглощениях), – Merrill Lynch, Morgan Stanley Dean Witter, Goldman Sachs Group, Lehman Brothers Holding, Bear Sterns, Paine Webber, Charles Schwab, A.G. Edwards и Raymond James.

Сберегательные организации: ссудно-сберегательные организации (S&L), сберегательные банки, кредитные союзы, выступающие обычно в роли потребительских банков, – Washington Mutual, Golden West Financial Group, Dime Bancorp, Charter One Financial. Крупнейший кредитный союз U.S. Navy Federal Credit Union. Наиболее крупные S&L и сберегательные банки имеют структуру сберегательных холдинговых компаний и регулируются Департаментом надзора за сберегательными учреждениями.

Страховые компании: компании страхования жизни, собственности и от несчастных случаев, организованные либо на взаимной, либо на акционерной основе, – Aetna, AFLAC, Metropolitan Life, American general, John Hancock, Allstate, American International Group и Berkshire Hathaway.

Пенсионные фонды: частные и правительственные организации, предоставляющие финансовые услуги пенсионерам и пожилым людям.

Финансовые компании: организации, выдающие кредиты потребителям и небольшим предприятиям. В отличие от банков они не принимают депозиты, а привлекают средства на рынках долговых обязательств и акций.

Инвестиционные фонды: закрытые и открытые (взаимные) фонды. Существуют сотни взаимных фондов, капитал которых вложен в инструменты финансового рынка. Примером закрытого фонда, инвестирующего в недвижимость, может служить инвестиционный траст недвижимости. Существуют также хедж-фонды, которые представляют собой товарищества инвесторов, объединяющих свои средства для осуществления инвестиций (в частности, Long-Term Capital Managemet, LP). Заметим, что хедж-фонды, практически нерегулируемые и понятные только самым искушенным инвесторам, имеют неограниченные возможности использовать деньги клиентов. Само слово «хедж» (от hedge – страховка, гарантия) может ввести потребителя в заблуждение, поскольку эти фонды больше спекулируют, чем защищают.

Нефинансовые корпорации: дочерние фирмы нефинансовых корпораций – General Motors Acceptance Corporation (GMAC), General Electric (GE) Capital Service, AT&T Universal.

Венчурные капиталисты: компании, специализирующиеся на финансировании новых фирм. Например: Kleiner Perkins Caufield & Byers.

Приведенный перечень компаний финансовых услуг позволяет составить достаточно полное представление о крупнейших сегментах изучаемой отрасли. Все указанные компании оказывают финансовые услуги, значит, могут быть отнесены к разряду фирм финансового обслуживания, или, в традиционной терминологии, финансовых посредников[3]. Напомним, что современные экономисты склонны рассматривать компании, предоставляющие финансовые услуги, как предприятия, генерирующие и распространяющие информацию, а также заключающие сделки. Отмечаемое в последние годы слияние или сближение секторов, в которых работают компании, привело к созданию индустрии финансовых услуг в том виде, в каком мы ее знаем сегодня. Структурные изменения, происходящие в финансовой индустрии, мы назвали «изацией».

«Изация» индустрии финансовых услуг

Под «изацией» индустрии финансового обслуживания мы подразумеваем существование нескольких феноменов, или инноваций: институционализация, секьюритизация, глобализация, приватизация и модернизация.

Институционализация связана с ростом пулов сбережений, составляющих активы недепозитных организаций, в частности взаимных и пенсионных фондов. В качестве примера рассмотрим положение взаимных фондов: в середине 2000 г. они имели активы 5,5 трлн долл.; 49 % семей в США (50,6 млн семей) были держателями по крайней мере одного взаимного фонда. Заметим, что в конце 1998 г. эти цифры равнялись соответственно 4,2 трлн долл. и 44 % (44,4 млн семей). Данные наглядно показывают снижение роли банков в финансовой системе. Впрочем, активы коммерческих банков выросли с 5,2 трлн долл. в 1999 г. до 5,9 трлн долл. в 2000 г. (рост составил 13,5 %).