Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг

Принципы управления финансовыми учреждениями, имеющими гарантии регуляторов

Органы регулирования и надзора, подтверждающие надежность банка, могут рассматриваться как организации, управляющие гарантированным финансовым бизнесом, т. е. как менеджеры сети безопасности, или гаранты. Мертон и Боуди [Merton and Bodiе (1992)] описывают три взаимосвязанных метода управления банками, имеющими гарантии регуляторов:

1) мониторинг стоимости обеспечения;

2) ограничение перечня активов, принимаемых в качестве обеспечения;

3) установление премии с учетом риска.

Как правило, для управления такими банками менеджеры сети безопасности (ФРС, FDIC и OCC) используют комбинацию этих методов. Важно, что для каждого органа характерна особая степень риска. Так, риск ФРС, которая допускает к своему учетному окну только банки, имеющие высококачественное обеспечение, практически нулевой. FDIC, принимающей на себя убытки банков-неудачников, для компенсации риска приходится проводить мониторинг финансового состояния банков и устанавливать премии с учетом риска. Заметим, однако, что ФРС, будучи ответственной за регулирование и надзор за банковскими холдинговыми компаниями и банками штатов (см. табл. 1.4), также обязана проводить мониторинг состояния этих организаций.

Меры, используемые регулирующими и страховыми органами для обеспечения безопасности финансовой системы, включают выездные и камеральные проверки; основанные на степени риска требования к капиталу; страховые премии, также основанные на степени риска (но этот метод не приносит заметных результатов); увольнение банковских служащих и смену директоров; быстрые корректирующие меры; рейтинги CAMEL (С – адекватность капитала; A – качество активов; M – управление; E – прибыль; L – ликвидность)[11]. Перечисленные меры составляют арсенал регулирования, обеспечивающий надежность банковской системы (формула 1.1).

Диалектика регулирования (модель борьбы)

Кейн [Kane (1977)] описывает отношения между банковскими регуляторами и банками как диалектику регулирования или модель борьбы. Его идея основывается на гегелевской концепции трехчастной структуры любого процесса изменений: первая стадия – тезис; вторая – антитезис; третья – синтез. Столкновение тезиса и антитезиса приводит к синтезу. Синтез затем становится новым тезисом в борьбе со следующим антитезисом, дающим новый синтез. В области финансов борьба также имеет непрерывный характер, поскольку регулирование можно представить как налоги, которых банки стремятся избежать.

Причина борьбы – в несоответствии целей, которые ставят перед собой регуляторы и банковские структуры. Цель деятельности регуляторов – поддержание безопасности, стабильности и жизнеспособной (конкурентоспособной) финансовой системы; задача банкиров – рост значения определенных переменных – капитала, прибыли и др. Ограничения, накладываемые регуляторами, банки стремятся преодолеть, пытаясь отыскать «лазейки» в постановлениях и законах. В ответ органы надзора принимают усиленные меры, и борьба начинается снова. Это противоборство стимулирует появление финансовых инноваций (как способ ухода от ограничений), а также объясняет сам процесс появления новшеств в финансовой системе (эта тема подробно обсуждается в следующей главе).

Выгоду от регулирующих мер относительно затрат на них сложно измерить, поскольку выгода нередко краткосрочная, в то время как затраты носят весьма долгосрочный характер. Так, полная стоимость страхования депозитов в том виде, в каком она была представлена Законом 1933 г., стала очевидной лишь спустя 50 лет. Финансовые законы и регулирующие постановления должны подвергаться тщательному анализу, поскольку заложенные в них добрые намерения порой ведут к неблагоприятным результатам.

Риск банковской деятельности

Какие основные параметры обязаны анализировать менеджеры сети безопасности, проводя мониторинг степени риска? Банковские работники управляют портфелями активов и пассивов, а также акционерным капиталом, необходимыми для финансирования операционной и другой деятельности банков. Основные типы риска для банковского портфеля – кредитный риск, риск процентных ставок и риск ликвидности. Транснациональный банк сталкивается с валютным риском. Изменчивость денежных потоков банка (именно она отражает общую степень риска компании) связана с денежными потерями, вызванными рискованными операциями. Принятие непомерно высоких рисков в неблагоприятных экономических условиях может привести к краху банка. Менеджеры сети безопасности используют для управления риском своих «подопечных» те же инструменты, что применяют сами банки, управляя риском портфеля: мониторинг, ограничения на типы активов, ценообразование с учетом риска. Важно, чтобы размер банковского капитала был достаточным для обеспечения всех рискованных операций. Рынок капитала совместно с менеджерами сети безопасности определяет капитал, необходимый каждому банку.

Конкуренция в индустрии финансовых услуг и роль регулирующих органов в ограничении конкурентного пространства

Противоборство компаний, предоставляющих финансовые услуги, и регуляторов касается трех областей: цена, удобство для потребителя и доверие клиентов[12]. В настоящее время банковская деятельность ограничена рядом правил, касающихся цены услуг, местоположения банков и выбора финансовых продуктов. Регулируемые фирмы получают, таким образом, право конкурировать исключительно в рамках установленных границ: ограничения формируют пространство всей сферы финансового обслуживания в целом, однако в первую очередь они определяют функционирование банков в области цен, удобства для клиентов и завоевания репутации.

Ограничение цен

Стоимость банковских услуг зависит от процентных ставок на кредиты и депозиты (вместе с комиссионными за другие типы финансового обслуживания). Установленные государством предельные уровни банковских процентных ставок ограничивают пространство конкуренции и приводят к дезорганизации рынка. В 1933 г. правительство США установило верхнюю границу на процентные ставки по банковским депозитам, а также запретило выплачивать проценты по депозитам до востребования (текущим счетам). Какое-то время верхняя граница не служила для банков препятствием, поскольку рыночные процентные ставки были низкими. Однако в периоды роста процентных ставок – впервые в 1966 г., затем в 1980–1982 гг. – ограничение процентных ставок оказало неблагоприятное воздействие на небольшие сберегательные учреждения.

В настоящее время регулирующие органы позволяют банкам относительно свободно конкурировать в сфере процентных ставок на кредиты и депозиты. Как выяснилось, мониторинг, ограничения на использование определенных активов, а также ценообразование с учетом риска более эффективны по сравнению с ограничением процентных ставок.

Удобство для потребителя

Говоря об удобстве, к которому стремятся банки, мы имеем в виду:

• географическое положение (число отделений либо возможность электронного перевода средств);

• число предлагаемых продуктов и услуг (различаются универсальные банки, представляющие собой финансовый супермаркет, и банки-бутики, предлагающие специализированное обслуживание);

• среднюю стоимость доступа к банковскому обслуживанию (комиссионные за использование банкоматов и другие комиссионные);

• качество продуктов и услуг (в категориях скорости и надежности).

Стоимость и качество продуктов и услуг каждой компании финансовой индустрии зависят в первую очередь от ее внутренней организации и успешности проводимых операций. Но регулирование косвенным образом влияет на стоимость банковских услуг и в некоторой мере повышает удобство для потребителей. Ограничения по географическому положению банков и числу используемых продуктов, напротив, снижают удобство работы клиента с банком: компания становится менее досягаемой, перечень услуг сужается. Такие ограничения, снижая возможность диверсификации, повышают рискованность банковских операций. Будучи одним из средств управления гарантированными банковскими компаниями, ограничение на использование активов невозможно без ответа на вопрос: какими видами деятельности может заниматься данный регулируемый банк и кто (банкиры, регуляторы или юристы) должен выбирать виды финансовой деятельности банка? При условии принятия быстрых корректирующих мер и других реформ регулирования (см. табл. 1.3) следует признать справедливость решения, предлагаемого свободным рынком, – разрешить банкирам самостоятельно выбирать виды деятельности. Не следует полагать, однако, что менеджеры сети безопасности, равно как и налогоплательщики, могут забыть о расширении федеральной сети безопасности – она нуждается в развитии, пути которого мы рассмотрим позже.

Банковская репутация

Доверие публики к банку зависит как от наличия правительственных гарантий, так и от присущих данной финансовой организации чистой стоимости или адекватности капитала (способности справляться с убытками), стабильности прибыли (индикатор степени риска) и ликвидности. Немалую роль играют доступность, надежность и стоимость информации о банковских операциях и менеджменте. Как правило, участники рынка меньше доверяют фирмам с более низкой чистой стоимостью, неустойчивой прибылью, неликвидными активами и слабым менеджментом. На эффективном рынке раскрытие информации, которая формирует репутацию, позволяет клиентам судить о безопасности или рискованности деятельности финансовой организации.

Банки контролируют механизм выплат, обслуживают сделки, поддерживают ликвидность экономики и служат проводниками монетарной политики, поэтому правительства большинства стран предоставляют банкам определенные гарантии и формируют для них сеть безопасности[13]. Правительственные гарантии или федеральная сеть безопасности оказывают значительное влияние на формирование в обществе доверия к банкам и банковской системе. Заметим, однако, что чрезмерные гарантии (100 %-ное страхование любого долга) могут привести к возникновению серьезных проблем в области морального риска: преобладание законодательного регулирования приведет к игнорированию требований рынка.

Итоги и уроки

Цена, удобство для покупателя и банковская репутация – три направления, по которым конкурируют компании, предоставляющие финансовые услуги. Организуя финансовую систему, отличающуюся безопасностью, стабильностью и конкурентоспособностью (напомним, что излишняя безопасность и стабильность могут означать недостаток конкуренции), регулирующие органы формируют эти три элемента конкурентного пространства. Правительства, занятые созданием эффективной и безопасной банковской системы, обязаны представлять, как регуляторы влияют на конкуренцию и какую ответственность за нее несут.

Выводы

Основная задача финансовой системы – распределение ресурсов. Финансовая система выполняет шесть функций.

1. Клиринг и осуществление платежей (система выплат) при заключении сделок и торговли.

2. Объединение (собирание в пулы) и распределение капитала и потоков денежных средств для финансирования различных проектов.

3. Распределение экономических ресурсов во времени, пространстве и между отраслями.

4. Сбор, организация и передача информации, необходимой для принятия решений.

5. Управление неопределенностью и контроль риска.

6. Решение информационных и агентских проблем, возникающих при заключении финансовых сделок.

Все эти функции выполняются коммерческими банками – организациями, без которых существование любой финансовой системы невозможно. Впрочем, аналогичные или схожие задачи могут выполнять и организации иного типа. Эффективность финансовой системы оценивается в зависимости от эффективности размещения, затрат и цены.

Финансовая система США, обозначенная нами как индустрия финансовых услуг, включает депозитные организации – коммерческие банки, ссудно-сберегательные организации, сберегательные банки и кредитные союзы, а также недепозитные учреждения – страховые компании, пенсионные фонды, финансовые компании, взаимные фонды и дочерние фирмы нефинансовых корпораций. Все эти организации могут быть описаны как компании, предоставляющие финансовые услуги, или как финансовые посредники. Традиционная экономическая наука приписывает этим фирмам роль посредников в процессе размещения финансовых ресурсов, их задача – предоставлять кредиты за счет депозитов; современные экономисты считают их предприятиями, участвующими в информационном процессе и процессе совершения сделок. Области экономики, в которых оперируют эти фирмы, в последние годы заметно сблизились – сегодня мы наблюдаем рождение индустрии финансовых услуг, для которой характерны «изации» (глобализация и секьюритизация). Доминирующей организационной банковской формой по-прежнему остается банковская холдинговая компания, пример новой структурной разновидности крупного сложного банковского организма демонстрирует финансовая холдинговая компания Citigroup.

Сильная банковская система возникает, когда активная деятельность банков находится под жестким надзором. Обеспечивающая правительственные гарантии федеральная сеть безопасности США – учетное окно ФРС и страхование депозитов – представляет один из компонентов надзора; другой компонент – рыночное регулирование. Управляя гарантированными организациями, менеджеры сети безопасности используют комбинацию разных методов – мониторинг, ограничения на активы и ценообразование с учетом риска. Рыночное регулирование обусловливает стоимость банковских ресурсов, поток средств; кроме того, оно позволяет привести интересы и намерения менеджеров в соответствие с интересами и задачами акционеров. В идеале рыночное и законодательное регулирование должны дополнять друг друга, формируя безопасную и эффективную банковскую систему. На практике, однако, период между экономическим крахом банка и его закрытием регулирующими органами – период отказа от применения принудительных мер – подчас создает проблемы для юридических лиц (страховщиков и налогоплательщиков), поскольку они вынуждены оплачивать связанные с данной процедурой расходы.

Основная трудность взаимоотношений агент – принципал в регулируемой финансовой системе связана с неспособностью кредиторов, регуляторов и страхователей депозитов (выступающих в роли принципалов) проводить адекватный мониторинг деятельности агентов-заемщиков (к числу которых относятся банки) и поставляемой ими информации. Рыночное регулирование помогает решать как агентские проблемы, так и проблемы операционной эффективности. Прозрачность, доступность информации и своевременная отчетность определяют успешность сотрудничества агентов с принципалами. Понятие диалектики регулирования описывает непрекращающуюся борьбу между регуляторами и регулируемыми в терминах тезиса и антитезиса, ведущих к синтезу. Борьба не имеет конца: банки всегда будут искать лазейки, позволяющие обойти жесткий закон.

Ключевые термины

• Банк – член ФРС

• Компании, предоставляющие финансовые услуги

• Банк штата

• Конкуренция в области цен

• Банки-корреспонденты

• Консолидация

• Банковская репутация

• Крупная сложная банковская организация (LCBO)

• Банковская холдинговая компания (ВНС)

• Моральный риск

• Диалектика регулирования (модель борьбы)

• Национальный банк

• Закон о совершенствовании работы FDIC 1991 г.

• Обеспечение

• Закон о финансовой модернизации Грэмма – Лича – Блили (GLB) 1999 г.

• Отношения агент – принципал

• Законодательное регулирование

• Рыночная дисциплина

• «Изация» системы финансового обслуживания

• Удобство для потребителей

• Индустрия финансовых услуг (FSI)

• Федеральная корпорация страхования депозитов (FDIC)

• Коммерческий банк

• Федеральная резервная система (ФРС)

• Финансовая холдинговая компания (FHС)

• Федеральная сеть безопасности

• Ценовая (информационная) эффективность

• Ценообразование с учетом риска

• Эффективность затрат (операционная эффективность)

• Эффективность размещения

Вопросы для повторения

1. Какова основная задача финансовой системы и какие шесть функций она выполняет?

2. Почему, размышляя о функциях финансовой системы, мы говорим: «это делают банки»?

3. Чем отличаются понятия в каждом подпункте?

а) депозитная организация – недепозитная организация;

б) коммунальный банк – банковская холдинговая компания – финансовая холдинговая компания – крупная сложная банковская организация;

в) репутация в обществе – удобство для потребителей;

г) законодательное регулирование – рыночное регулирование;

д) эффективность размещения – эффективность затрат – ценовая эффективность.

4. По каким параметрам оценивается эффективность финансовой системы и как состояние финансового сектора влияет на состояние других секторов экономики?

5. Что такое индустрия финансовых услуг, кто ее важнейшие участники? Почему компания, предоставляющая финансовые услуги, может быть названа «предприятием», как это определение соотносится с традиционным обозначением роли банка как финансового посредника?

6. Опишите различные типы и классы коммерческих банков. Какая организационная форма доминирует в сфере коммерческого банковского обслуживания?

7. Что означает «изация» индустрии финансовых услуг?

8. Каковы важнейшие компоненты федеральной сети безопасности США, как она функционирует? Как правительство пытается решить проблемы, с которыми регуляторы столкнулись в 1980-е годы?

9. Что понимается под отношениями агент – принципал; каков объект законодательного регулирования? Что такое рыночное регулирование? Какую роль в обоих типах регулирования играют прозрачность, доступность информации и отчетность? Что такое моральный риск?

10. Из чего складывается формула надежной банковской системы?

11. Какие типы риска в первую очередь принимает на себя банк? Управляют этими типами риска менеджеры сети безопасности?

12. Что такое диалектика регулирования?

13. Согласно Бхаттачариа и Такору [Bhattacharya and Thakor (1993)], «насущные вопросы» исследователя системы финансового посредничества следующие[14]:

а) Чем обусловлено существование финансовых посредников?

б) Почему банк скорее откажет в кредитах, чем поднимет цены?

в) Какова роль банков в изменении сроков до погашения?

г) Следует ли регулировать деятельность банков? Если да, то как именно?

д) Какова роль финансовых посредников в процессе размещения капитала, как эта роль деформируется под воздействием несовершенной системы рынка капитала?

е) Каковы основные нерешенные проблемы системы посредничества?

Обсудите предложенные темы.

14. В библиотеке (или в Интернете) просмотрите несколько источников банковской информации (полностью они представлены в приложении к главе). Наиболее полное представление о ежедневных изменениях в системе банковского дела и о текущем состоянии индустрии финансовых услуг можно получить из The American Banker.

Задания

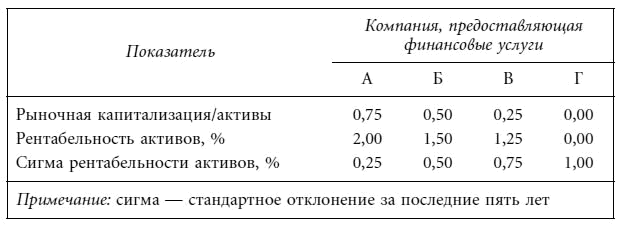

1. На основе представленных данных о степени риска распределите банки по возрастанию вашего доверия к ним. Предполагается, что ни одна из компаний не имеет гарантий от государства. Как изменятся рейтинги в случае наличия подобных гарантий?

2. В конце августа – начале сентября 2000 г. цены акций JP Morgan и других компаний, предоставляющих финансовые услуги, выросли вследствие спекулятивных поглощений. Chase Manhattan 13 сентября 2000 г. объявила о приобретении JPM за 34,3 млрд долл. В момент покупки в обращении находилось 159 млн акций JPM. Какую цену заплатила за акцию в этом случае Chase? Рыночная капитализация JPM 6 сентября 2000 г. составляла 26,7 млрд долл. Какой была цена акций на эту дату? Каково процентное изменение стоимости JPM? Почему отмечалось такое изменение стоимости в течение недели?

3. Можно ли считать рыночную капитализацию надежным индикатором успешности банка и использовать для определения его рейтинга? Найдите текущие рейтинги по рыночной капитализации банковских холдинговых компаний, представленных в табл. 1.5.

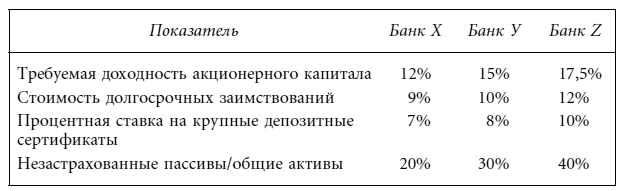

4. Изучите приведенные ниже данные и скажите, как отреагирует рынок на неблагоприятное событие, скажем на понижение кредитного рейтинга? Допустим, каждый из банков имеет достойные доверия правительственные гарантии.

Что случится, по вашему мнению, с каждым банком, если неблагоприятное событие станет причиной кризиса ликвидности? Можно ли назвать данную ситуацию примером действия рыночной дисциплины? Могут ли правительственные гарантии свести на нет благотворный эффект рыночного регулирования?

Избранные ссылки

Auster, Bruce B. (1997). “The pawn of a new era is upon us.” In U.S. News online. Available from (www.usnews.com/issue/971208/8pawn.htm).

Bear, Larry A. and Rita Maldonado-Bear. (1994). Free Markets, Finance, Ethics, and Law. Upper Saddle River, NJ: Prentice Hall.

Benston, George, Paul Irvine, Jim Rosenfeld, and Joseph F. Sinkey, Jr. (2001). “Bank Capital Structure, Regulatory.

Capital, and Securities’ Innovations,” Working paper, Federal Reserve Bank of Atlanta.

Bhattacharya, Sudipto and Anjan V. Thakor. (1993). “Contemporary Banking Theory,” Journal of Financial Intermediation 3, pp. 2–50.

Billet, Matthew T., Jon A. Garfinkel, and Edward S. O’Neal. (1998). “The cost of market versus regulatory discipline in banking,” Journal of Financial Economics 48, pp. 333–358.

Campbell, John Y., Andrew W. Lo, and A. Craig MacKinlay. (1997). The Econometrics of Financial Markets. Princeton, NJ: Princeton University Press.

Corrigan, E. Gerald. (1987). Financial Market Structure: A Longer View. New York: Federal Reserve Bank.

Garcia, Beatrice E. (1990). “Delaware Bill Opens Insurance to Banks,” The Wall Street Journal, May 21, p. A5.

Kane, Edward J. (1977). “Good Intentions and Unintended Evils…,” Journal of Money, Credit and Banking, February, pp. 55–69.

Kane, Edward J. (1986). “Competitive Financial Reregulation: An International Perspective,” Paper presented at the 1986 Conference of the International Center for Monetary and Banking Studies, August.

Merton, Robert C. (1995). “A Functional Perspective of Financial Intermediation,” Financial Management, Summer, pp. 23–41.

Merton, Robert C. and Zvi Bodie. (1992). “On the management of financial guarantees,” Financial Management 21, pp. 87–109.

Sinkey, Joseph F. Jr. (1992). Commercial Bank Financial Management in the Financial-Services Industry. New York: Macmillan.

Sinkey, Joseph F. Jr. (2001). “Bankers’ Banks: Financial Innovation in Response to Competition, Consolidation, and Regulation,” Working paper, The University of Georgia.

Приложение 1

Источники банковской информации

American Banker (www.americanbanker.com)

The Wall Street Journal

ЖурналыBusiness Week

Forbes

Fortune

The Economist

Сведения о сделках (ориентированы на участников рынка)ABA Bank Compliance

ABA Banking Journal

Bank Accounting & Auditing

Bank Accounting & Auditing Report

Bank Administration

Bank Advertising News

Bank America Journal of Applied Corporate Finance

Bank and S&L Quarterly

Bank Asset/Liability Management

Bank Bulletin

Bank Compliance

Bank Cost and Management Accounting

Bank Credit Card Report

Bank Director’s Report

Bank Expansion Reporter

Bank Financial Quarterly

Bank/Financial Services Marketing

Bank Financial Strategies

Bank Fraud

Bank Human Resources Report

Bank Insurance and Protection Bulletin

Bank Investment Portfolio Planner

Bank Loan Officers Report

Bank Loan Report

Bank Management

Bank Marketing

Bank Mergers and Acquisitions

Bank Network News

Bank of Canada Review