Организация и управление финансовым аутсорсингом

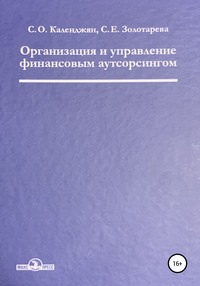

Финансовый аутсорсинг – это многоуровневое понятие, иерархическая структура которого может быть проиллюстрирована схемой на примере соотношения между финансовым аутсорсингом и аутсорсингом учетных функций.

Рис. 1.2.1. Уровни и виды услуг финансового аутсорсинга

Исходя из выше изложенного, можно сделать вывод, что услуги финансового аутсорсинга состоят из перечня простых операций над документами или информацией, необходимых для ведения бухгалтерского и (или) налогового, и (или) управленческого учета, объединенных в услугу или услуги исходя из запроса потенциального клиента.

Под простой операцией понимается такая самостоятельная услуга, дальнейшее деление которой невозможно без потери целесообразности.

Пример:

Проверка авансовых отчетов на предмет комплектности имеет ценность для клиента, т. к. при большом объеме может освободить штатных работников от однообразной рутинной работы и результатом будет полностью укомплектованный авансовый отчет. Дальнейшая детализация с точки зрения перечня услуг теряет смысл, т. к. работа «взять авансовый отчет со стола с целью дальнейшей проверки на предмет комплектности» не может быть продана клиенту в качестве отдельной услуги.

Чтобы сформировать полный перечень услуг финансового аутсорсинга, необходимо перечислить все простые операции, которые могут выступать как самостоятельные услуги, и далее скомплектовать простые операции (услуги) в разные варианты комплексных услуг.

Авторы предлагают следующие основные принципы формирования перечня услуг финансового аутсорсинга:

Во-первых, все операции с активами и пассивами компаний, которые подлежат учету, с точки зрения содержания можно разделить на:

• стандартные для всех активов и пассивов компании: поступление, перемещение, реализацию и прочие выбытия;

• специфические:

• в дополнение к стандартным, связанные с особенностями учета конкретного актива или пассива: ввод в эксплуатацию – для основных средств, комплектацию – для сырья и материалов, конвертацию – для валютных операций и т. п.;

• трансформирующие стандартные – одна или несколько стандартных операций, могут отсутствовать или быть переименованы;

Пример:

При операциях с денежными средствами отсутствует операции «реализация», т. к. деньги нельзя продать, а поступление наличных денежных средств называется «приход».

Во-вторых, основой структурирования услуг должны быть участки бухгалтерского учета, внутри которых перечисляются стандартные и специфические операции с активами и пассивами.

Пример:

Участками бухгалтерского учета являются: операции с основными средствами, операции с доходными вложениями в материальные ценности, с сырьем и материалами и т. п..

В-третьих, при формировании перечня услуг необходимо нарушить принцип двойной записи. Это означает, что операция должна быть поименована в списке только один раз.

Пример:

При поступлении товаров от поставщиков, если компания не применяет счет 15 «Заготовление и приобретение материальных ценностей», будет сделана проводка: дебет 41 «Товары», кредит 60 «Расчеты с поставщиками и подрядчиками» на сумму поступивших товаров. Эту операцию необходимо занести в блок «Операции с товарами». Таким образом, все операции, связанные с поступлением материальных ценностей от поставщиков, будут отражены в соответствующих блоках, описывающих поступление материальных ценностей, а все исключения попадут в блок «Прочие операции с поставщиками».

Перечень услуг является основой для расчета трудозатрат и формирования стоимости услуг. Рассмотрим современные методы ценообразования более подробно.

Модели оказания услуг финансового аутсорсингаТема моделей оказания услуг в научной литературе освещена недостаточно, отсутствует единая общепринятая классификация моделей финансового аутсорсинга.

Так, Стюард Клементс и Майкл Доннеллан [70], а также Рудая И. Л. [137] разделяют модели аутсорсинга по степени совместного использования активов и персонала компаний – партнеров, а также по глубине трансформационных процессов на 3 вида:

• простой аутсорсинг финансовых процессов, предполагающий заключение стандартного договора с поставщиком услуг с использованием стандартизированных процессов с целью снижения затрат;

• аутсорсинг финансовых бизнес-процессов с переводом части персонала и активов заказчика в компанию провайдера (совместный аутсорсинг);

• трансформационный аутсорсинг финансовых бизнес-процессов с радикальной перестройкой бизнеса заказчика на основе автоматизации, предлагаемой поставщиком услуг. Может сопровождаться созданием совместного предприятия по управлению активами и персоналом заказчика.

Густей Е. М. [29] выделяет несколько моделей в зависимости от масштаба ведения бизнеса.

Модель «внешний главбух» – для компаний с почти нулевой деятельностью.

Модель «учет под ключ» – полное бухгалтерское сопровождение для небольших компаний.

Модель «внешний контролер» – ведение учета в отдельных структурных подразделениях и ревизии любых участков учета.

Модель «внешний бухгалтер» – ведение отдельных участков учета, включая юридическое сопровождение и кадровый учет

Модель «внешний консультант» – предоставление консультационных услуг и информирование об изменении в действующем законодательстве по выбранной тематике.

Смешанные модели аутсорсинга – сочетание выше перечисленных.

Сафарова Е. Ю. [143] описывает модель финансового аутсорсинга в формате ОЦО.

Лактионова О. Е. [89] упоминает о возможности использования удаленной модели оказания услуг с использованием субподряда.

Анохин А. М. [8] упоминает модели финансового аутсорсинга, в которых создается самостоятельная компания с участием в капитале 50/50 заказчика и исполнителя либо с участием заказчика в капитале аутсорсера.

Ларионова В. А. [99] пишет, что финансовый аутсорсинг может осуществляться как на территории компании заказчика, так и на территории компании-исполнителя.

С нашей точки зрения все модели оказания услуг финансового аутсорсинга можно разделить в зависимости от:

• степени совместного использования активов и персонала компаний и организаций – партнеров, а также по глубине трансформационных процессов (С. Клементс и М. Доннеллан, Рудая И. Л.)

• степени охвата учетных функций (Густей Е. М.);

• мест нахождения сотрудников исполнителя (офис исполнителя и (или) офис заказчика) (Лактионова О. Е., Ларионова В. А.)

• размера заказчика (Густей Е. М., Сафарова Е. Ю.);

• частоты оказания

По степени охвата учетных функций финансовый аутсорсинг можно разделить на:

• полный аутсорсинг учетных процессов;

• функции главного бухгалтера (финансового директора);

• аутсорсинг участков бухгалтерского (налогового, управленческого) учета;

• аутсорсинг части операций участков бухгалтерского (налогового, управленческого) учета

По частоте оказания на:

• Регулярные услуги;

• Разовые услуги

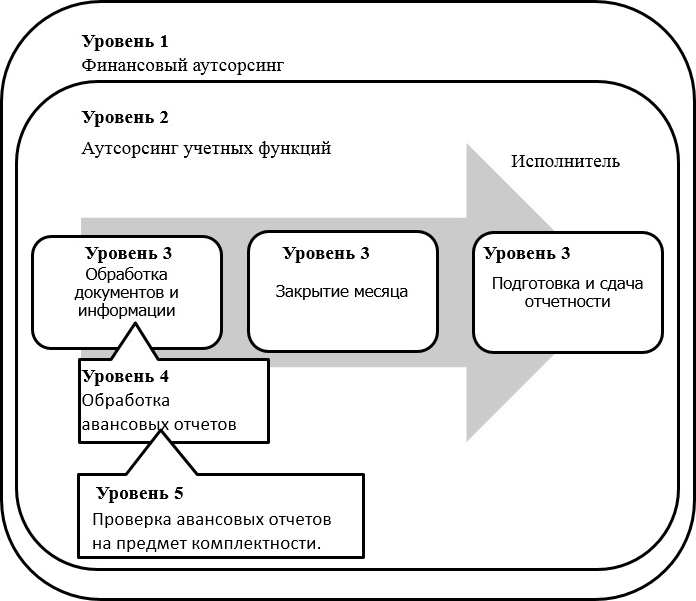

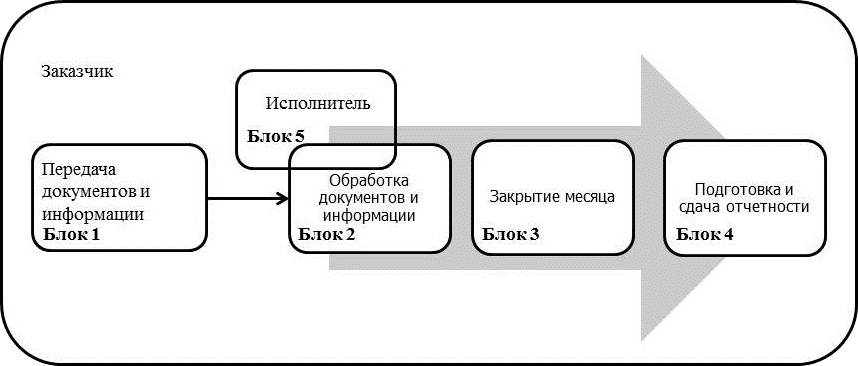

Полный аутсорсинг учетных процессов предполагает передачу исполнителю всего бизнес-процесса. В этом случае в штате заказчика не остается финансовых специалистов, а исполнитель предоставляет полный цикл от обработки документов, выполнения закрывающих и контрольных мероприятий по корректности сбора, обработки и систематизации документов и информации (закрытие месяца) до подготовки и сдачи всех форм отчетности и коммуникаций с контролирующими органами.

Рис. 1.2.2. Схема полного аутсорсинга учетных процессов

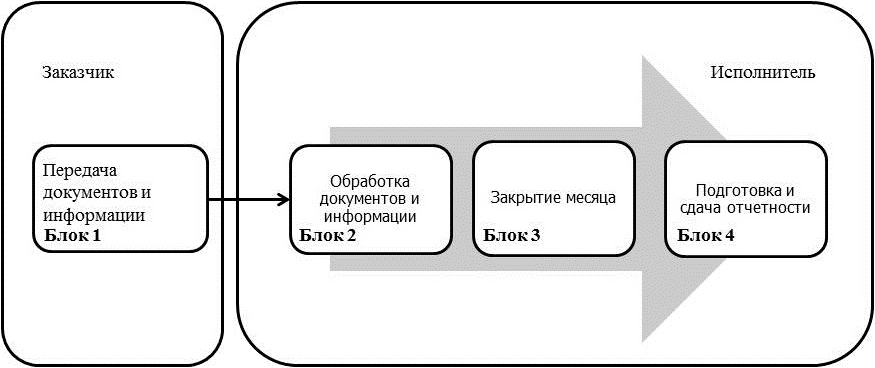

При аутсорсинге функций главного бухгалтера (финансового директора) в штате заказчика работают специалисты, которые обрабатывают всю первичную документацию, а действия по закрытию месяца, подготовке и сдаче отчетности осуществляются силами поставщика услуг, который с целью контроля помимо выше перечисленных действий производит ежемесячную выборку документов, обработанных специалистами заказчика, и проверяет на предмет наличия, корректности оформления и правильности проведения в учетной системе.

Рис. 1.2.3. Схема аутсорсинга функций главного бухгалтера (финансового директора)

В случае, когда аутсорсер ведет только один или несколько участков учета либо часть операций какого-либо участка, в штате заказчика осуществляются все остальные функции учетного процесса.

Рис. 1.2.4. Схема аутсорсинга участка учета

Все выше перечисленные варианты услуг финансового аутсорсинга можно оказывать силами специалистов аутсорсера на территории заказчика, на территории исполнителя и сочетая оба варианта.

Пример:

Заказчик передал все учетные функции на аутсорсинг, вместе с тем, обработку банковских и кассовых операций требовалось осуществлять в офисе заказчика в соответствии с внутренними правилами безопасности. Поэтому один сотрудник аутсорсера оказывал услуги по обработке этих участков непосредственно в офисе заказчика, а остальные сотрудники аутсорсера, выделенные на проект, работали удаленно из офиса исполнителя.

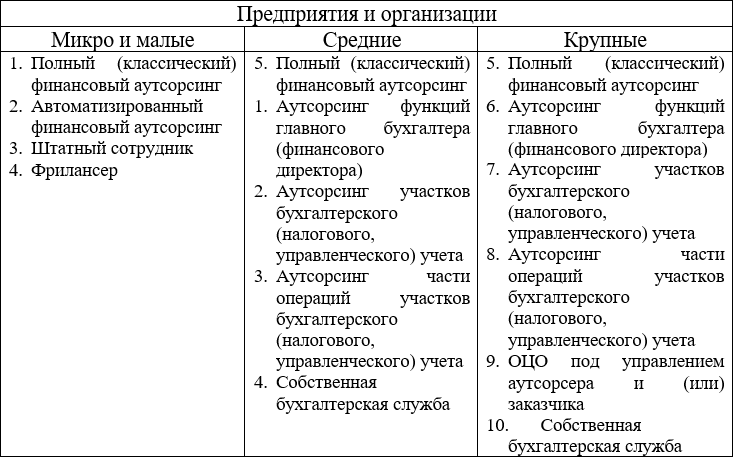

Методы, с помощью которых можно организовывать ведение учетных функций, различаются в зависимости от размера заказчика.

Таблица. 1.2.1.

Методы организации учетных функций в зависимости от размера заказчика[6]

Стартапы, а также небольшие компании и организации могут использовать четыре метода организации учетных функций: полный (классический) или автоматизированный финансовый аутсорсинг, найм фрилансера или ведение учета силами штатного сотрудника.

Средняя компания помимо полного аутсорсинга может вести учет собственными силами, передать на аутсорсинг функции главного бухгалтера (финансового директора), отдельные участки или их части. Чаще всего на аутсорсинг передают рутинные участки, не требующие специализированных знаний о компании: расчет заработной платы, обработку авансовых отчетов, кассовые и безналичные расчеты. Привлекают аутсорсера для подмены сотрудников на период декретных отпусков и длительных отсутствий по иным причинам, передают периодически повторяющиеся работы, вызывающие пиковые нагрузки, например, сверки с контрагентами и подготовку документов для налоговых проверок. Автоматизированный финансовый аутсорсинг в настоящее время для средних и крупных компаний не применим, т. к. изначально был создан для микро- и малых предприятий и пока еще не охватывает все учетные функции, выполнение которых может потребоваться средней по размеру компании в процессе осуществления хозяйственной деятельности.

По мере дальнейшего роста компания получает возможность создать ОЦО в наиболее подходящем регионе с низкими издержками, получив таким образом экономию от «эффекта масштаба». Управление ОЦО может осуществляться как самой организацией, так и аутсорсером или совместно.

Компании любого размера могут использовать финансовый аутсорсинг как временный инструмент при слияниях и поглощениях с целью приведения учета к единой системе.

Услуги финансового аутсорсинга делятся на регулярные и разовые. К регулярным относятся: полное сопровождение учетных функций, функции главного бухгалтера (финансового директора), ведение участка учета или его части. К разовым – восстановление бухгалтерского и (или) налогового учета, подбор документов для проверки налоговыми органами и т. п. Данное деление условно и некоторые услуги могут относиться как к регулярным, так и к разовым.

Пример:

Если налоговые проверки проходят регулярно, то подбор документов для проверки налоговыми органами будет являться регулярной услугой, при условии, если заказчик поручил этот процесс аутсорсеру на постоянной основе. В противном случае – разовой.

Все модели финансового аутсорсинга содержат перечень услуг, в основе которого лежат процессы бухгалтерского и налогового учета, имеющие соответствующую структуру.

1.3. Сильные и слабые стороны модели финансового аутсорсинга

Все используемые в хозяйственной деятельности организации модели финансового аутсорсинга имеют сильные и слабые стороны, которые необходимо знать и учитывать при стратегическом планировании и управлении компанией. Вопросы преимуществ, недостатков и рисков аутсорсинга в целом и финансового аутсорсинга, в частности, представлены в научной литературе достаточно полно.

Чаще всего в числе преимуществ аутсорсинга исследователи обозначают экономию, возможность сконцентрироваться на развитии бизнеса, использовать высокий уровень профессионализма сотрудников и финансовую ответственность аутсорсера. Перечисленные преимущества отмечены в работах Аникина Б. А. и Рудой И. Л. [8], Большаковой М. В.[13], Васильева А. С. [21], Гафуровой Г. Н. [23], Голиковой О. В. и Наумовой О. Н. [24], Густей Е. М. [29], Даниловой Т. Н. и Ошуровой П. А. [30], Демяхиной Е. В. [35], Караниной Е. В. и Беляевой А. Ю. [63] Лактионовой О. Е.[89], Логиновой Т. В. [101], Михайлова Д. М. [107], Никулиной О. В. и Мурадян С. Г. [115], Полубояровой Н. В. [130], Просвириной И. И. [132], Рудой И. Л. [137,138], Сайфиевой С. Н. и Быкадорова А. А. [142], и других российских ученых.

Значительно меньшее количество ученых среди преимуществ отмечают стандартизацию (Густей Е. М. [29], Рудая И. Л. [137,138]), оптимизацию (Гафурова Г. Н. [23], Густей Е. М. [29], Михайлов Д. М. [107], Рудая И. Л. [137,138]), объективность и независимость (Михайлов Д. М. [107]), адаптивность (Густей Е. М. [29], Зубанов А. Л. [51], Просвирина И. И. [132], Рудая И. Л. [137,138]), преемственность (Каранина Е. В. и Беляева А. Ю. [63], Никулина О. В. и Мурадян С. Г. [115], Султангужиева А. Ж. [154]), непрерывность (Никулина О. В. и Мурадян С. Г. [115]), использование инноваций (Аникин Б. А. и Рудая И. Л. [8], Густей Е. М. [29], Зубанов А. Л. [51], Лактионова О. Е.[89], Просвирина И. И. [132], Рудая И. Л. [137,138]) прозрачность (Зубанов А. Л. [51], Рудая И. Л. [137,138]), использование опыта узкоспециализированных специалистов (Адаменко А. А. [3], Густей Е. М. [29], Сайфиева С. Н. и Быкадоров А. А. [142]), соблюдение конфиденциальности (Голикова О. В. и Наумова О. Н. [24]), увеличение прибыльности и капитализации (Михайлов Д. М. [107], Рудая И. Л. [137,138]), снижение объема инвестиций в непрофильные процессы (Аникин Б. А. и Рудая И. Л. [8], Густей Е. М. [29],Зубанов А. Л. [51], Сайфиева С. Н. и Быкадоров А. А. [142]), снижение зависимости от наемного менеджмента (Просвирина И. И. [132]), оперативность реагирования и возможность зачета НДС.

Ряд авторов, например, Демяхина Е. В. [35] акцентирует внимание на том, что «грамотное составление договора на оказание услуг по ведению бухгалтерского учета гарантирует заказчику полную ответственность аутсорсера в размере возможных штрафных санкций со стороны контролирующих органов», а Гафурова Г. Н. [23] пишет, что «аутсорсер берет на себя всю полноту ответственности за отчетность компании (ответственность компании-аутсорсера застрахована)». Это не совсем так.

Аутсорсер будет нести ответственность только в случае виновных действий собственных сотрудников. Если ущерб был причинен по вине сотрудников и контрагентов заказчика либо незаконных действий контролирующих органов, то получить возмещение с аутсорсера не удастся. Помимо этого, аутсорсер страхует свою ответственность на фиксированную сумму, которая, в случае нанесения ущерба двум и более заказчикам, будет распределена между ними, и страхового покрытия может на всех не хватить. Также ни один опытный аутсорсер не возьмет на себя неограниченную ответственность. Наиболее вероятно, что ответственность аутсорсера ограничится либо страховой суммой, либо в договоре будет предусмотрен иной порядок возмещения ущерба.

Прежде чем приступить к рассмотрению недостатков и рисков финансового аутсорсинга, необходимо определить различие между недостатком, ограничением и риском, поскольку в ряде случаев происходит подмена данных понятий. Авторы предлагают использовать следующие определения:

• ограничение – фактор или элемент, определяющий предел результатов деятельности системы;

• недостаток – это изъян, несовершенство, неправильность в чем-либо;

• риск – это вероятность того, что компания понесет потери (убытки), если намеченное мероприятие не состоится, а также если были совершены ошибки при принятии управленческих решений.

Применительно к финансовому аутсорсингу, ограничения – это данность модели.

Недостатки финансового аутсорсинга можно определить как проблемы, которые изначально присущи финансовому аутсорсингу на текущем этапе развития, но которые можно либо устранить, либо минимизировать их негативное влияние на бизнес заказчика.

Риски финансового аутсорсинга – последствия, с которыми может столкнуться заказчик в случае несоответствия его целей возможностям моделей финансового аутсорсинга, недостаточного устранения недостатков и игнорирования ограничений.

Следует отметить, что в изученных научных трудах термин «ограничения финансового аутсорсинга» отсутствует, исследователи перечисляют только недостатки и риски.

К ограничениям относятся: неполнота финансовой ответственности аутсорсера, ограничение функций и ответственности исполнителя условиями договора, снижение возможностей для контроля за учетным процессом, необходимость проведения ревизий, уголовная ответственность заказчика и зависимость от аутсорсинговой компании. Эти факторы в качестве недостатков модели аутсорсинга перечисляют Адаменко А. А. [3], Аникин Б. А. и Рудая И. Л. [8], Васильев А. С. [21], Гафурова Г. Н. [23], Дворцевая В. И. [34], Каранина Е. В. и Беляева А. Ю. [63], Кисилевич Т. И. [67], Кувшинов М. С. и соавторы [83], Никулина О. В. и Мурадян С. Г. [115], Полубоярова Н. В. [130], Рудая И. Л. [137,138], Стюард Клементс и Майкл Доннеллан при участии Седрика Рида [70].

Авторы книги дополнительно выделяют еще 3 ограничения: зависимость качества услуг от действий сотрудников заказчика и контрагентов заказчика, отсутствие организационной вовлеченности сотрудников исполнителя в деятельность заказчика как следствие независимости, относительная неточность расчета стоимости услуг и сложность точного расчета экономии от использования аутсорсинга.

Данилова Т. Н. и Ошурова П. А. [30], Дворцевая В. И. [34], Демяхина Е. В. [35], Гафурова Г. Н. [23], Каранина Е. В. и Беляева А. Ю. [63] Кувшинов М. С. и соавторы [83], Сайфиева С. Н. и Быкадоров А. А. [141], Стюард Клементс и Майкл Доннеллан при участии Седрика Рида [70], Рудая И. Л. [137,138] недостатками аутсорсинга считают зависимость оперативности реагирования от стоимости услуг, слабое законодательное регулирование аутсорсинговой деятельности, трансакционные издержки, связанные с выбором аутсорсера и его взаимодействием с заказчиком при решении проблем, переходом к ведению учета собственными силами или к другому поставщику услуг, сложность измерения эффективности и качества.

Авторы книги дополнительно выделяют еще 3 недостатка: снижение адаптивности при использовании модели ценообразования по фиксированной стоимости, сложный процесс выбора поставщика услуг и требования к квалификации контактных лиц заказчика.

Наиболее подробно вопросы преимуществ и недостатков аутсорсинга освещены в работе Рудой И. Л.[137], которая предлагает все преимущества и недостатки разделить на финансовые, стратегические и преимущества/недостатки в качестве обслуживания. На взгляд авторов, такое деление недостаточно прозрачно и конструктивно, поскольку и финансовые, и преимущества/недостатки в качестве обслуживания могут являться одновременно и стратегическими.

Вопросы рисков финансового аутсорсинга затрагивают Адаменко А. А. [3], Аникин А. Б. и Рудая И. Л. [8], Большакова М. В. [13], Васильев А. С. [21], Гафурова Г. Н. [23], Голикова О. В. и Наумова О. Н. [24], Густей Е. М. [29], Данилова Т. Н. и Ошурова П. А. [30], Дворцевая В. И. [34], Демяхина Е. В. [35], Дж. Брайан Хейвуд [169], Епифанова Е. С. [43], Каранина Е. В. и Беляева А. Ю. [63], Кисилевич Т. И. [67],Косинова Н. Н. и Раткевич С. М. [72],Кувшинов М. С. и соавторы [83], Лактионова О. Е. [89,96], Логинова Т. В. [101], Никулина О. В. и Мурадян С. Г. [115], Полубоярова Н. В. [130], Рудая И. Л. [137, 138], Сайфиева С. Н. и Быкадоров А. А. [142], Стюард Клементс и Майкл Доннеллан при участии Седрика Рида [70],Султангужиева А. Ж.[154], Фирсова Н. Н. [165], Шишлова С. Е. [179], Широкова А. В. [177]. Среди рисков аутсорсинга, и финансового аутсорсинга, в частности, выше перечисленные авторы выделяют: несовершенство законодательной базы в области финансового аутсорсинга, отсутствие общепризнанных методик, банкротство аутсорсера, смена владельца, утеря важных документов, нарушение конфиденциальности, навязывание избыточных услуг и завышение стоимости, неадекватные или завышенные ожидания заказчиков, выбор невыгодной модели оказания услуг, низкое качество процессов и коммуникаций, потеря контроля над ресурсами и функциями, сопротивление персонала, снижение результативности труда сотрудников заказчика, аутсорсер не всегда досконально разбирается в специфике деятельности компании.

Чаще всего исследователи в качестве риска отмечают нарушение конфиденциальности и потерю контроля над ресурсами и функциями, а также указывают на то, что аутсорсер не всегда досконально разбирается в специфике деятельности заказчика.

В дополнение к выше перечисленным рискам, авторы выделяют:

Риски внешней среды заказчика:

• смена руководства;

Риски внутренней среды исполнителя (внешние для заказчика):

• прием на услуги без предварительной экспертизы качества учета предыдущих периодов:

• неверная оценка объема оказываемых услуг;

• несоблюдение условий договора;

• халатное отношение к обязанностям сотрудниками исполнителя;

• технические сбои оборудования исполнителя;

• перестраховка при уплате налогов и сборов;

• неадекватное управление аутсорсинговой компанией.

Риски внутренней среды заказчика:

• неверная постановка целей;

• неверный выбор аутсорсинговой компании;

• недостаточная проработка условий договора;

• навязывание невыгодных условий контакта аутсорсинговым компаниям;

• некорректная передача процессов;

• слишком быстрый рост бизнеса заказчика;

• некорректное отношение к сотрудникам исполнителя;

• неадекватное управление отношениями с исполнителем на всех этапах взаимодействия.

Дополняя труды предшественников, авторы предлагают собственную интерпретацию преимуществ, недостатков, ограничений и рисков финансового аутсорсинга.

Преимущества. Использование преимуществ финансового аутсорсинга позволяет организациям повысить управляемость и качество выполнения переданных на аутсорсинг процессов, снизить стоимость содержания финансовой службы и риски штрафных санкций, сконцентрироваться на осуществлении основных видов деятельности, развитии компании, повысить общую конкурентоспособность.

К преимуществам относятся:

Стандартизация. Крупные опытные аутсорсинговые компании, владеют методологией, позволяющей стандартизировать сложные процессы финансового аутсорсинга, что, в свою очередь, позволяет избегать дублирования функций и поддерживать оптимальный количественный и качественный состав проектной команды в долгосрочной перспективе. Это особенно актуально для организаций с разветвленной филиальной структурой, а также для инвестиционных фондов, приобретающих новые бизнесы.

Оптимизация. Оптимизация процесса – это выбор лучшего варианта из множества возможных. Оптимизация выполнения учетных функций начинается еще в процессе формирования стоимости услуг, когда будущий исполнитель в лице аутсорсинговой компании оценивает необходимый количественный и качественный состав проектной команды, используя специальную методику. Спустя определенное время, которое зависит от размера и сложности переданных на аутсорсинг финансовых функций, исполнитель, детально ознакомившись с деятельностью заказчика, оценивает возможность дополнительной оптимизации. Это можно сделать за счет дополнительной автоматизации учетных процессов, сокращения времени задержек и количества ошибок в документах, предоставляемых поставщиками и сотрудниками заказчика, устранении дублирующих функций на стороне заказчика, внедрения лучших практик финансового аутсорсинга. В компании, оказывающей услуги финансового аутсорсинга, мониторинг возможностей для оптимизации происходит на регулярной основе, что позволяет заказчикам быть уверенными в оптимальности работы выделенной проектной команды.